#Kiến_thức_phục_vụ_NGHỀ_Trading

Mô hình giá là gì?

Mô hình giá là tập hợp các chuyển động về giá trong khoảng thời gian giao dịch cụ thể. Khi đó, các điểm giá được nối với nhau tạo thành các hình dạng đặc biệt như vai đầu vai, vai đầu vai hoàn thiện hay cốc tay cầm… Mỗi một hình dạng khác nhau thì sẽ cung cấp loại tín hiệu khác nhau, từ đó nhận biết được điểm đảo chiều hoặc diễn biến xu hướng.

Mô hình vai đầu vai

Mô hình vai đầu vai hoàn thiện

Mô hình giá được sử dụng nhiều trong phân tích kỹ thuật, đặc biệt là các trader thuộc trường phái Price Action. Do đó, nếu bạn đang vừa mới bước vào thị trường, mô hình giá sẽ giúp ích nhiều cho các quyết định đầu tư.

Mô hình giá trong phân tích kỹ thuật để làm gì?

- Cung cấp bức tranh toàn cảnh về thị trường giao dịch

Nhờ có mô hình giá, các trader sẽ xác định được câu chuyện xảy ra trước đó của thị trường, cuộc đấu giữa phe mua và phe bán, phe nào chiến thắng. Từ đó, bạn có thể dự đoán được trong tương lai thị trường tăng hay giảm để vào lệnh mua – bán chính xác hơn.

- Xác định điểm vào lệnh để cắt lỗ hoặc chốt lời tiềm năng

Đối với các chỉ báo kỹ thuật khác thường chỉ cung cấp điểm đảo chiều, diễn biến xu hướng tiếp theo “trong một vùng giá”. Do đó, bạn rất khó xác định được điểm vào lệnh cụ thể nếu như bạn mới chỉ là “beginer”. Tuy nhiên với mô hình giá thì khác, các trader chỉ cần đợi mô hình hoàn thành và vào lệnh ngay để phá vỡ thì sẽ chốt lời – cắt lỗ chính xác hơn.

Xem thêm: Biểu đồ nến Nhật là gì? Cách đọc biểu đồ nến

Các mô hình giá được sử dụng nhiều trong Forex

1. Các mô hình giá đảo chiều

Mô hình giá vai đầu vai

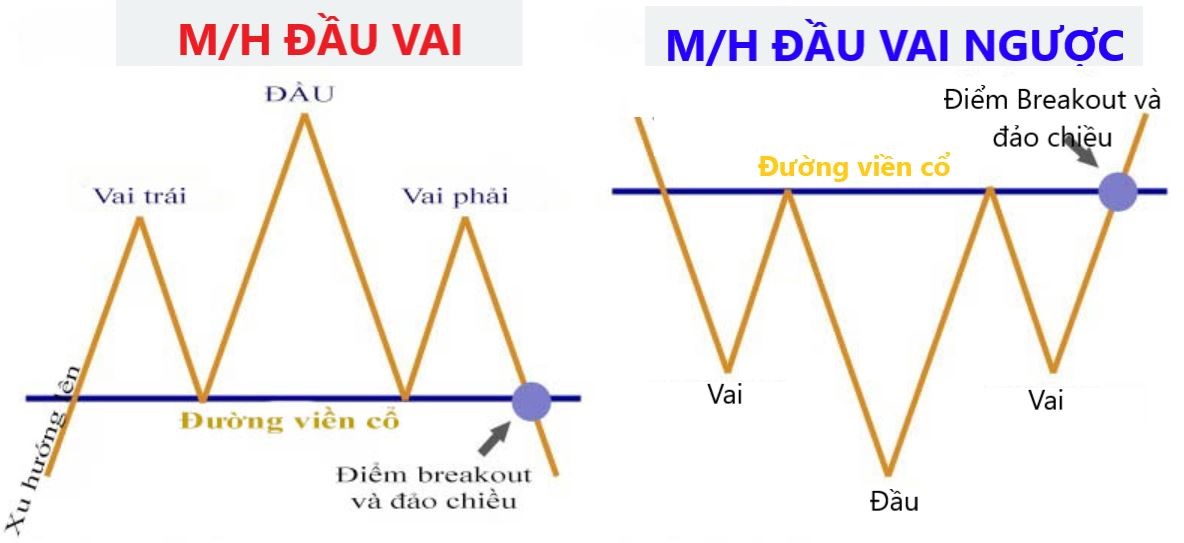

Mô hình giá vai đầu vai được các nhà giao dịch thường sử dụng để tìm điểm đảo chiều thị trường. Trong đó, các hình dạng đặc biệt của mô hình này phải kể đến:

Minh họa đơn giản nhất cho mẫu hình giá đầu vai

- Mô hình đầu vai thuận. Thường xuất hiện ở cuối xu hướng tăng > phát tín hiệu đảo chiều giảm. Đặc điểm nhận dạng: có 3 đỉnh tăng xu hướng, riêng đỉnh giữa cao nhất, 2 đỉnh bên tương đồng nhau. Đường thẳng đi qua 2 điểm đảo chiều ngược xu hướng được gọi là đường Neckline – là nơi dễ dàng thực hiện đặt lệnh từ tăng sang giảm.

- Mô hình đầu vai ngược. Thường xuất hiện ở cuối xu hướng giảm > phát tín hiệu đảo chiều tăng. Đặc điểm nhận dạng: có 3 đáy tăng xu hướng, riêng đỉnh giữa sâu nhất, 2 đỉnh bên tương đồng nhau. Đường thẳng đi qua 2 điểm đảo chiều ngược xu hướng được gọi là đường Neckline – là nơi dễ dàng thực hiện đặt lệnh từ giảm sang tăng.

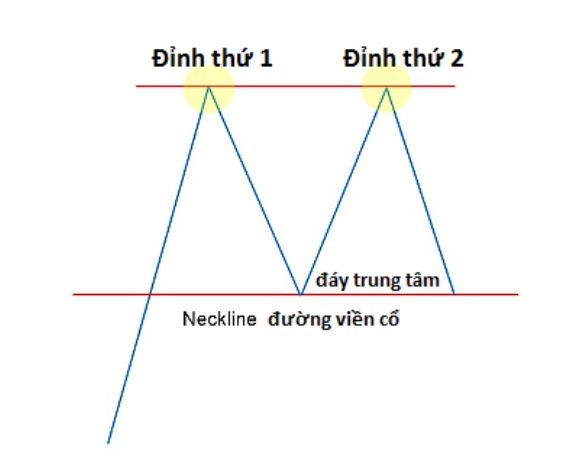

Mô hình giá 2 đỉnh 2 đáy

Mô hình giá 2 đỉnh 2 đáy được hình thành sau một xu hướng bền vững khi giá đang ở ngưỡng hỗ trợ hoặc kháng cự tương tự hai lần mà không có đột phá. Mô hình này báo hiệu sự bắt đầu của sự đảo chiều xu hướng trong trung và dài hạn.

- Đối với mô hình giá 2 đỉnh. Thường xuất hiện cuối xu hướng tăng, cung cấp tín hiệu đảo chiều sang giảm. Đặc điểm nhận dạng: có 2 đỉnh với chiều cao tương đương nhau, 1 đáy, 1 neckline chạy qua điểm của đáy giống như chữ M. Với mô hình này, nhóm bên mua không còn chiếm ưu thế mà bên bán có xu hướng bật lại. Khi đó, giá breakout sẽ không chạy quanh neckline. Lúc này, bạn có thể vào lệnh sell đón đầu xu hướng giảm.

- Đối với mô hình giá 2 đáy. Thường xuất hiện cuối xu hướng giảm, cung cấp tín hiệu đảo chiều sang tăng. Đặc điểm nhận dạng: có 2 đáy với chiều cao tương đương nhau, 1 đỉnh, 1 neckline chạy qua điểm của 2 đáy giống như chữ W. Với mô hình này, nhóm bên bán không còn chiếm ưu thế mà bên mua có xu hướng tăng. Khi đó, giá breakout sẽ không chạy quanh neckline. Lúc này, bạn có thể vào lệnh buyl đón đầu xu hướng tăng.

Mô hình giá hai đỉnh

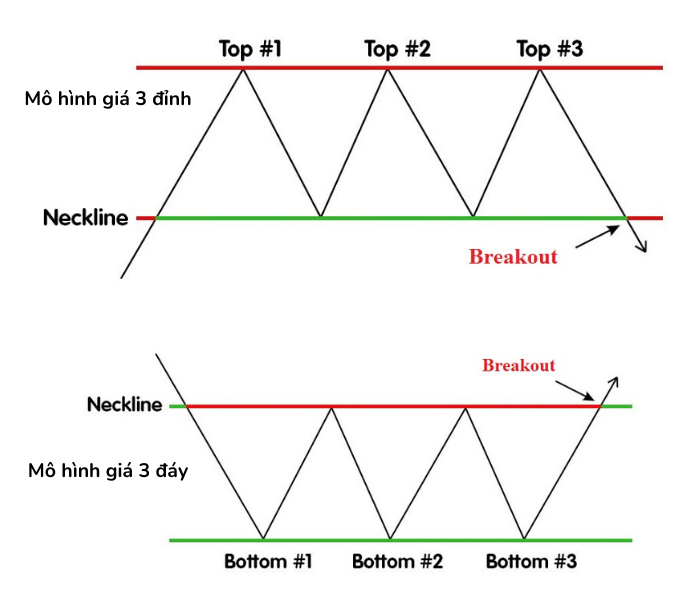

Mẫu hình giá 3 đỉnh, 3 đáy

- Mô hình 3 đỉnh. Thường xuất hiện ở cuối xu hướng tăng. Đặc điểm nhận dạng: có 3 đỉnh với chiều cao tương đồng nhau, 2 đáy giữa 3 đỉnh và 1 neckline đi qua 2 đáy. Với mô hình này, nhóm mua suy yếu, giá chuẩn bị đảo chiều sang hướng giảm. Lúc này, các trader có thể vào lệnh Sell để đón xu hướng giảm.

- Mô hình 3 đáy. Thường xuất hiện ở cuối xu hướng giảm. Đặc điểm nhận dạng: có 3 đáy với chiều cao tương đồng nhau, 2 đỉnh giữa 3 đáy và 1 neckline đi qua 2 đỉnh. Với mô hình này, nhóm bán đã suy yếu, giá chuẩn bị đảo chiều sang hướng tăng. Lúc này, các trader có thể vào lệnh Buy để đón xu hướng tăng.

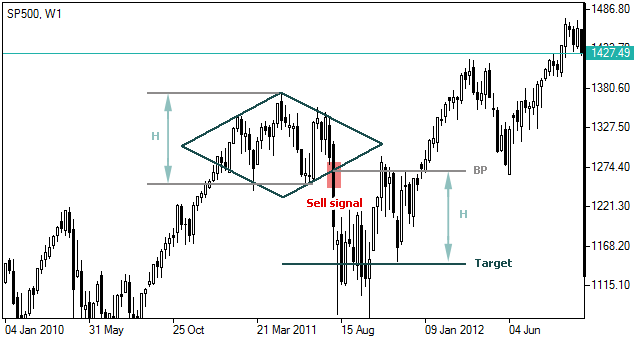

Mô hình giá kim cương

Mô hình giá kim cương là mô hình có giá đảo chiều, từ giảm sang tăng hoặc tăng sang giảm với tín hiệu khá mạnh mẽ.

Khi xu hướng giá tăng thì cung cấp tín hiệu đảo chiều từ tăng sang giảm. Đặc điểm nhận dạng: Là hình tứ giác lớn hơn hình tứ giác của xu hướng giảm giá. Lúc này các trader có thể vào lệnh Sell để đón xu hướng giảm.

Khi xu hướng giá giảm thì cung cấp tín hiệu đảo chiều từ giảm sang tăng. Đặc điểm nhận dạng: Là hình tứ giác nhỏ hơn hình tứ giác của xu hướng tăng giá. Lúc này các trader có thể vào lệnh Buy để đón xu hướng tăng.

2. Các mô hình giá tiếp diễn

Mô hình giá Cốc và tay cầm (Cup and Handle)

Đường giá của mô hình cốc và tay cầm gồm 2 phần. Phần 1 là cốc có dáng chữ U. Phần 2 là tay cầm bên phải cốc với dáng U nhỏ hơn. Nếu như bạn thấy đường giá có hình dạng này thì khả năng giá tiếp tục tiếp diễn xu hướng tăng. Sau khi đường giá bị breakout ra khỏi vùng đáy của tay cầm, các trader có thể vào lệnh Buy để đón xu hướng tăng.

Mẫu hình Cúp và tay cầm trong biểu đồ phân tích kỹ thuật

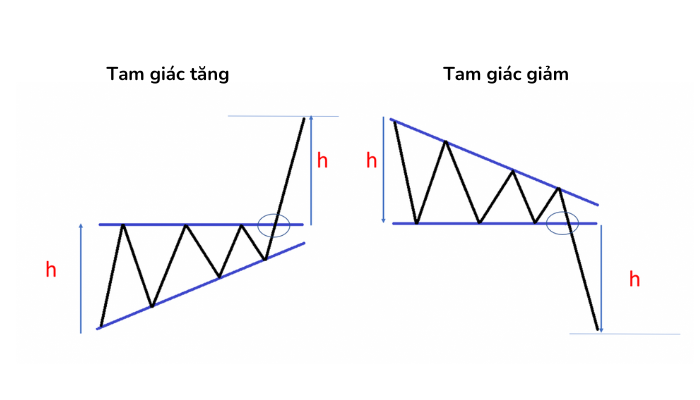

Mô hình giá tam giác (Triangle)

Với mô hình tam giác thì được tạo bởi 2 đường xu hướng giá. Tùy thuộc vào kiểu tam giác mà có xu hướng thuận hoặc ngược. Cụ thể:

Mô hình tam giác tăng. Thường xuất hiện ở giữa xu hướng tăng. Đặc điểm nhận dạng: giống tam giác vuông với cạnh góc vuông nằm ngang phía trên đóng vai trò là đường kháng cự, cạnh còn lại là cạnh huyền, thẳng dốc với vai trò nhưng đường hỗ trợ. Với mô hình này, nhóm bán đang dần yếu thế, bên mua chiếm áp đảo dẫn đến thị trường ngày càng tăng mạnh, thị trường tiếp diễn tăng. Lúc này, các trader có thể vào lệnh Buy để đón xu hướng tăng.

Mô hình tam giác giảm. Thường xuất hiện ở giữa xu hướng giảm. Đặc điểm nhận dạng: giống tam giác vuông với cạnh góc vuông nằm ngang phía dưới đóng vai trò là đường kháng cự, cạnh còn lại là cạnh huyền, thẳng dốc với vai trò nhưng đường hỗ trợ. Với mô hình này, nhóm mua đang dần yếu thế, bên bán chiếm áp đảo dẫn đến thị trường ngày càng giảm mạnh, thị trường tiếp diễn giảm. Lúc này, các trader có thể vào lệnh Sell để đón xu hướng tăng.

Mô hình giá Cờ đuôi nheo (Pennant)

Cờ đuôi nheo rất dễ nhầm lẫn với mô hình tam giác. Sự khác biệt lớn nhất giữa 2 mô hình này là cờ đuôi nheo thường xuất hiện cuối xu hướng, trong khi đó mô hình tam giác lại xuất hiện ở giữa xu hướng. Do đó, các nhà giao dịch cần quan sát và đưa ra nhận định chính xác nhất.

Mẫu hình cờ đuôi nheo

Mô hình cờ đuôi nheo tăng. Thường xuất hiện ở cuối xu hướng tăng giá mạnh ban đầu. Đặc điểm nhận dạng: một đường kháng cự xuống dốc và một đường hỗ trợ lên dốc, gặp nhau tại 1 điểm tạo thành hình tam giác. Với mô hình này, nhóm bán đang dần yếu thế, phe mua tích trữ đủ sẽ chiếm áp đảo dẫn đến thị trường càng đẩy giá mạnh. Lúc này, các trader có thể vào lệnh Buy để đón xu hướng tăng.

Mô hình cờ đuôi nheo giảm. Thường xuất hiện ở cuối xu hướng giảm giá mạnh ban đầu. Đặc điểm nhận dạng: một đường kháng cự lên dốc và một đường hỗ trợ xuống dốc gặp nhau tại 1 điểm tạo thành hình tam giác. Với mô hình này, nhóm mua đang dần yếu thế, phe bán ồ ạt bán ra, làm thị trường càng giảm giá mạnh. Lúc này, các trader có thể vào lệnh Sell để đón xu hướng giảm.

Mô hình giá cái nêm (Wedges)

Đây là mô hình rất dễ nhầm lẫn với mô hình tam giác và mô hình cờ đuôi nheo. Điềm nhận diện cái nêm là 2 đường hỗ trợ + kháng cự tỉ lệ thuận với nhau. Nghĩa là lên thì lên cùng 2, mà xuống thì cũng xuống cùng 2.

Mẫu hình cái nêm

Mô hình cái nêm tăng. Thường xuất hiện sau một xu hướng tăng hoặc giảm. Đặc điểm nhận diện thấy 2 đường kháng cự và hỗ trợ cùng nhau lên dốc, giá chạm tredline ít nhất 2 lần Khi giá breakout khỏi mô hình, giá có xu hướng ngược lại với hướng của cái nêm.

Mô hình cái nêm giảm. Thường xuất hiện sau một xu hướng tăng hoặc giảm. Đặc điểm nhận diện thấy 2 đường kháng cự và hỗ trợ cùng nhau xuống dốc, giá chạm trendline ít nhất 2 lần Khi giá breakout khỏi mô hình, giá có xu hướng ngược lại với hướng của cái nêm.

3. Tổng hợp các mô hình giá không rõ ràng xu hướng

Bên cạnh những mô hình có thể giúp trader dự đoán xu hướng tiếp theo của thị trường thì vẫn có những mô hình trung tính, phải chờ giá breakout khỏi mô hình thì mới biết được những hành động giá sẽ tiếp diễn hay đảo chiều xu hướng. Một số ví dụ về mô hình giá trung tính như sau:

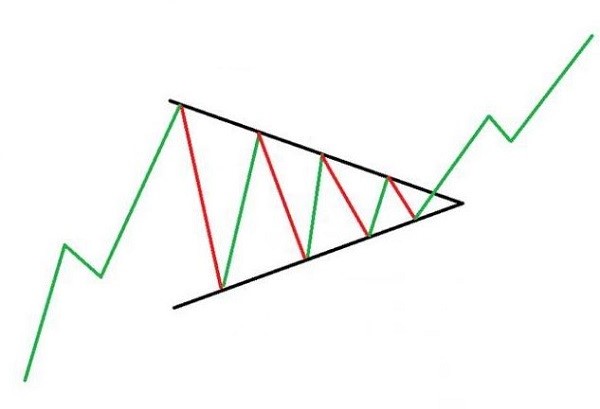

Mô hình giá tam giác cân

Mô hình giá tam giác cân được tạo bởi 2 đường xu hướng dốc lên và dốc xuống rồi cùng hội tụ tại một điểm. Mô hình này có thể xuất hiện ở xu hướng tăng hoặc giảm, cung cấp tín hiệu trung lập. Sau khi breakout khỏi mô hình, giá sẽ tăng hoặc giảm mạnh tùy theo hướng bứt phá.

Mô hình giá tam giác cân

Mô hình cái cốc tay cầm ngược

Mô hình giá cái cốc tay cầm ngược gồm 2 phần: phần thân cốc và tay cầm có hình dáng ngược lại so với mô hình chiếc cốc tay cầm thuận. Phần tay cầm hơi chếch lên trên nhưng không thể vượt qua được đáy cốc cho thấy phe mua đã suy yếu. Sau khi breakout giá sẽ giảm mạnh.

Mô hình cái cốc tay cầm ngược là mô hình lưỡng tính cung cấp cả tín hiệu tiếp diễn và đảo chiều. Nếu trước khi hình thành cốc là xu hướng giảm thì đây là mô hình tiếp diễn. Nếu trước đó là xu hướng tăng cho thấy sự đảo chiều.

Xem thêm: Chiến lược giao dịch sử dụng nến Nhật kết hợp với hỗ trợ và kháng cự

Mô hình giá cốc cầm tay ngược

Những lưu ý khi áp dụng mô hình giá cơ bản vào giao dịch

Trên đây là những mẫu hình giá được sử dụng và thường xuyên xuất hiện nhất trên biểu đồ. Có một số lưu ý chung để các bạn có thể giao dịch tốt nhất với các mô hình giá như sau:

- Mẫu hình nến có thể xuất hiện ở bất cứ đâu trên đường đi của giá, điều quan trọng là xác định vị trí và xu hướng ủng hộ trước đó. Nói đơn giản là giá đang trong xu hướng tăng mà xuất hiện mô hình vai đầu vai ngược thì nó sẽ uy tín hơn là mô hình vai đầu vai thuận.

- Việc đọc mẫu hình nến đặc biệt hiệu quả khi nó xuất hiện tại các vùng keylevel quan trọng.

- Mẫu hình giá nếu kết hợp với mô hình nến để xác định độ mạnh yếu của xu hướng thì sẽ tăng tỷ lệ thắng lên rất nhiều.

- Không phải lúc nào giao dịch theo các mô hình giá cũng đem lại kết quả thắng. Các trader đừng thấy mẫu hình đẹp rồi all in tất cả vào vì đó chỉ là một tín hiệu trong hàng trăm tín hiệu mà các bạn sẽ gặp trên thị trường.

Xem thêm: Những tâm lý giao dịch bạn cần có để trở thành một trader Forex có lợi nhuận

Các mô hình giá là phần có giá trị nhất của biểu đồ phân tích kỹ thuật để dự đoán xu hướng thị trường forex. Nhiều trader sử dụng các mẫu hình này để xác định các giao dịch tiềm năng và sử dụng thêm các hình thức phân tích cơ bản khác để tối đa hóa khả năng thành công.

Tuy nhiên các mô hình giá trên biểu đồ trong thực tế thường không phải bao giờ cũng rõ ràng để các bạn dễ nhận biết. Kinh nghiệm giao dịch cũng như khả năng phân tích của trader là điều quan trọng hơn. Do đó kinh nghiệm đầu tư rất quan trọng trong phân tích kỹ thuật nó sẽ giúp các bạn nhận diện các mẫu hình chính xác và nhanh nhạy nhất.

VnRebates – Nơi Trading là NGHỀ