Các nhà đầu tư cổ phiếu nhìn chung có thể đánh giá sai về cổ phiếu, vì họ không mua những cổ phiếu tốt và được định giá thấp, mà là những cổ phiếu thu hút được sự chú ý của họ thông qua sự PR quá mức của truyền thông chẳng hạn. Vậy, với hàng chục nghìn cổ phiếu để lựa chọn, làm thế nào để trader có thể chọn được một vài cổ phiếu đáng mua?

Bài viết này giúp nhận biết và chọn lọc cổ phiếu tiềm năng dựa trên 3 bước đơn giản nhất, được rất nhiều nhà đầu tư và trader “chính quy” sử dụng, bao gồm cả Warren Buffet!

1. Bước nhận biết cổ phiếu tiềm năng quan trọng nhất: Xác định mục tiêu đầu tư

Mục tiêu: xác định được 30 công ty để phân tích thêm

Cách nhận biết cổ phiếu tiềm năng – Bước 1

Nhận biết cổ phiếu tiềm năng để phân tích là điều mà nhiều nhà đầu tư gặp khó khăn, nhưng thực sự không quá khó nếu bạn biết cách. Internet đã cung cấp cho chúng ta sự quá tải về thông tin và có hàng nghìn cổ phiếu được niêm yết trên các sàn giao dịch của Mỹ, nhưng internet cũng cung cấp cho chúng ta những công cụ mạnh mẽ để lọc bớt những cổ phiếu không phù hợp.

Sử dụng công cụ sàng lọc chứng khoán trực tuyến miễn phí là phương pháp ưa thích của nhiều chuyên gia để tìm kiếm ý tưởng về chứng khoán, nhận biết cổ phiếu tiềm năng, vì cho phép họ đưa ra lựa chọn độc lập, hợp lý và không bị ảnh hưởng bởi ý kiến và cảm xúc của người khác.

Hãy nhớ rằng: mặc dù chúng ta đang tìm cách nhận biết cổ phiếu tiềm năng thông qua việc định giá thấp, nhưng việc định giá rẻ sẽ không có ích gì nếu tình hình tài chính của công ty không tốt. Do đó, bước đầu tiên là xác định khi nào 1 cổ phiếu bị coi là “rác” và khi nào là 1 công ty tuyệt vời.

Nhận biết cổ phiếu tiềm năng theo phong cách của Warren

Cách nhận biết cổ phiếu tiềm năng theo tiêu chí cơ bản nhiều nhà đầu tư cổ phiếu chuyên nghiệp luôn sử dụng là:

- Tỷ lệ lợi nhuận trên vốn chủ sở hữu (ROE) > 15%: Cho thấy khả năng sinh lời cao và tiềm năng là một lợi thế cạnh tranh

- Tỷ lệ Nợ trên Vốn chủ sở hữu (D/E) <0,5: Hàm ý rằng công ty không phụ thuộc nhiều vào nguồn vốn bên ngoài để tài trợ cho tăng trưởng

- Hệ số thanh toán Current Ratio > 2: Đảm bảo rằng công ty có khả năng thanh toán các nghĩa vụ ngắn hạn của mình

- Sẽ rất khó để lọc P/E, bởi vì tỷ lệ P/E rất khác nhau giữa các ngành và do đó bạn dễ mắc sai lầm vì loại trừ các ý tưởng đầu tư hoàn toàn hợp lý. Trên hết, bản thân P/E không nói lên nhiều điều về việc một công ty có bị định giá thấp hơn so với giá trị nội tại của nó hay không.

- Vì những lý do tương tự, bạn cũng không nên lọc tỷ lệ tăng trưởng EPS (Earnings per Share), bởi vì 1 công ty vững chắc với mức tăng trưởng 0% vẫn có thể là một lựa chọn thú vị nếu giá cả phù hợp.

- Đôi khi, nên thêm Tỷ suất cổ tức > 1% làm tiêu chí, nếu muốn nhận được thu nhập từ cổ tức ổn định.

- Một tiêu chí khác mà đôi khi bạn cũng nên lọc ra là Vốn hóa thị trường < 1 Tỷ USD, bởi vì các công ty nhỏ hơn thường ít được các nhà phân tích theo dõi chặt chẽ hơn và do đó có nhiều khả năng bị định giá sai hơn. Lý thuyết này được xác nhận bởi Ibbotson Associates, những người đã phát hiện ra rằng cổ phiếu Small Cap tốt hơn đáng kể so với cổ phiếu Large Cap trong thế kỷ qua.

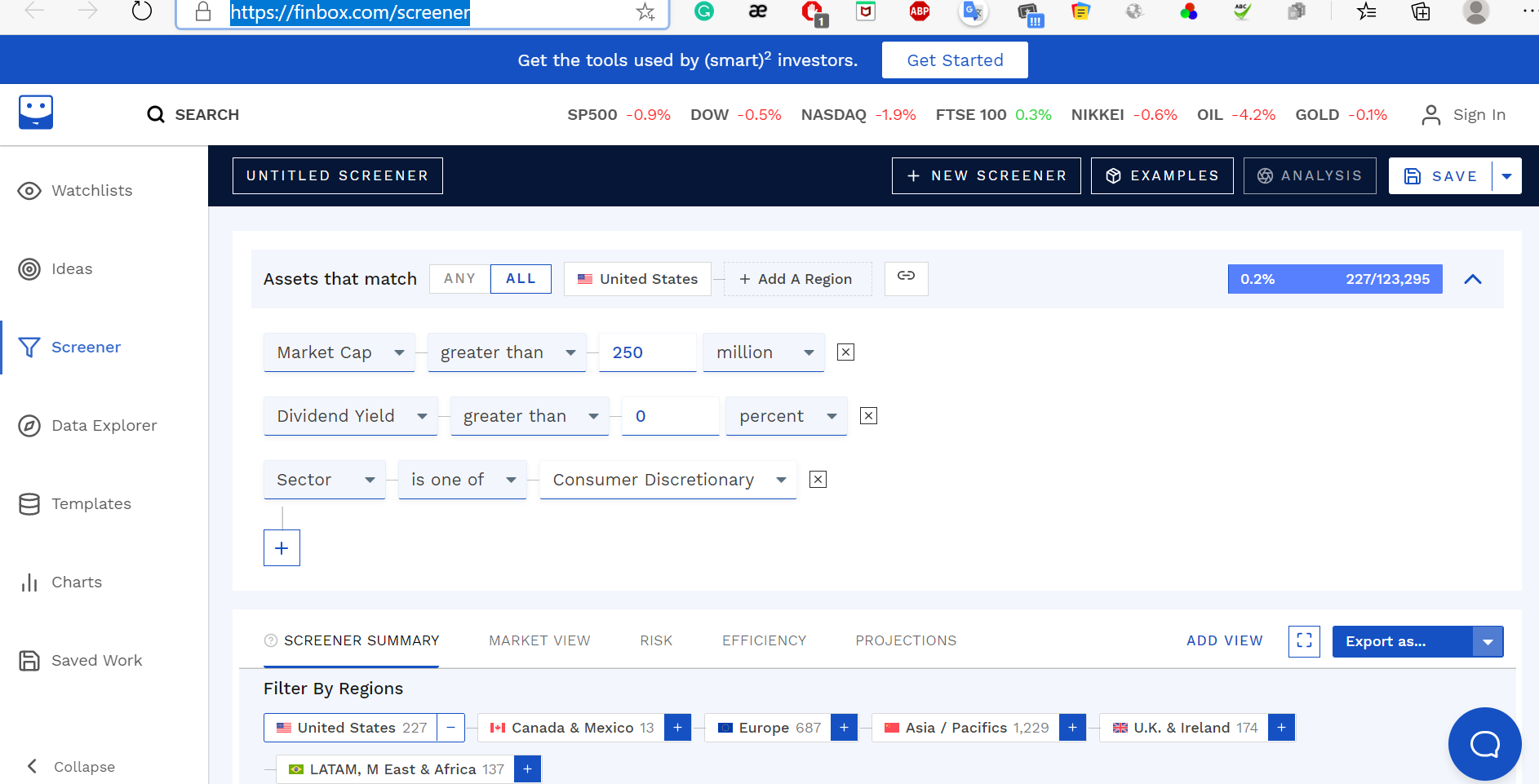

Khi bạn đã xác định được tiêu chí của mình, hãy sử dụng bất kỳ công cụ sàng lọc cổ phiếu trực tuyến miễn phí nào sau đây và cố gắng lọc ra được danh sách 30 cổ phiếu tiềm năng:

- Finbox: công cụ sàng lọc chứng khoán hoàn toàn miễn phí với giao diện thân thiện người dùng, dễ dàng để lọc ra cổ phiếu tốt và xấu.

- Yahoo Finance: cung cấp một trình sàng lọc trực tuyến toàn diện miễn phí.

- FINVIZ : là 1 công cụ sàng lọc chứng khoán miễn phí phổ biến, cung cấp tất cả các tính năng bạn có thể cần.

Cách nhận biết cổ phiếu tiềm năng – FINBOX website

Tất nhiên việc sử dụng các website sàng lọc cổ phiếu trực tuyến chỉ đơn thuần là một cách để xác định những cổ phiếu thú vị để phân tích. Dưới đây là ba cách tiếp cận thay thế mà bạn có thể làm theo:

- Sử dụng công cụ Value Scout “Always know what to buy”, phân tích tất cả các cổ phiếu trên thị trường chứng khoán Hoa Kỳ mỗi ngày dựa trên 1 số tiêu chí đầu tư giá trị đã được kiểm tra theo thời gian, sau đó sắp xếp chúng từ tiềm năng cao nhất đến thấp nhất. Với Value Scout, bạn luôn biết mình nên mua cổ phiếu nào.

- Kiểm tra GuruFocus để xem các nhà đầu tư khác đang mua gì. GuruFucus cũng cung cấp một số màn hình chứng khoán tuyệt vời và độc đáo.

- Đăng ký nhận bản tin đầu tư trả phí, như AAII hoặc The Motley Fool. Tuy nhiên, đừng tin tưởng một cách mù quáng vào những gì người khác giới thiệu và luôn thực hiện trách nhiệm kiểm chứng và phân tích của riêng bạn.

Một số người sẽ đề nghị bạn nên đọc blog và theo dõi tin tức tài chính, nhưng tôi khuyên bạn nên bỏ qua phần lớn những nguồn đó, bởi vì sự cường điệu và ý kiến của người khác có thể làm mờ đi khả năng phán đoán hợp lý của bạn.

2. Bước 2: Tạo 1 Shortlist

Mục tiêu: giảm 30 cổ phiếu lọc được từ bước 1 xuống còn 3 (hoặc ít hơn)

Cách nhận biết cổ phiếu tiềm năng – Bước 2: tạo Wishlist

Khi có được 30 cổ phiếu trong tay, có nghĩa là bạn đã lọc ra hầu hết rác. Bước đầu tiên chỉ là quy trình sàng lọc đơn giản, bây giờ bạn sẽ phải đào sâu hơn một chút để xem, liệu trong số 30 cổ phiếu này có cổ phiếu tiềm năng nào không.

Phân tích Thư gửi Cổ đông Berkshire, chúng ta biết cách xác định cổ phiếu tiềm năng của Warren Buffett như sau:

#1. Lợi nhuận cao bền vững

Tỷ suất lợi nhuận ròng tốt và bền vững là một dấu hiệu tuyệt vời cho thấy rằng một công ty đang trở nên hiệu quả hơn hoặc có thể có tiềm năng tăng giá, sẽ dẫn đến giá trị sổ sách tăng đều đặn. Ngoài ra, hãy nhớ kiểm tra xem công ty có đang tạo ra các mức Dòng tiền tự do (FCF – Free Cash Flow) lành mạnh hay không. Nếu một công ty báo cáo lợi nhuận ròng nhưng không thể tạo FCF, điều này có thể cho thấy sự thao túng làm giá thu nhập.

#2. Tỷ lệ nợ thấp

Các khoản nợ lớn gây rủi ro lãi suất đáng kể và dẫn đến số liệu ROE “bị” tăng cao so với giá trị thật. Các công ty nợ nần chồng chất dễ gặp rắc rối hơn khi doanh số bán hàng chậm lại hoặc lãi suất bắt đầu biến động. Tốt hơn là tỷ lệ nợ dài hạn trên vốn chủ sở hữu dưới 0,5, cũng như tỷ lệ current ratio trên 2.

#3. Có lợi thế cạnh tranh bền vững

Phân tích vượt ra ngoài các con số và tỷ lệ tài chính, mà đi sâu hơn vào lĩnh vực kinh doanh của 1 doanh nghiệp. Các doanh nghiệp có tỷ lệ lợi nhuận cao thường thu hút các đối thủ cạnh tranh rất mạnh.

Cạnh tranh tăng cao thường dẫn đến lợi nhuận thấp hơn, ngoại trừ trường hợp một công ty sở hữu lợi thế cạnh tranh bền vững – thứ không thể dễ dàng sao chép. Ví dụ bao gồm bằng sáng chế, nhãn hiệu, hiệu ứng khóa (lock-in effect), tính kinh tế theo quy mô và hiệu ứng mạng lưới. Hãy tìm những dấu hiệu quan trọng này.

#4. Trung thực, có năng lực, hệ thống quản lý thân thiện với cổ đông

Đội ngũ quản lý có tâm và có tầm đóng một vai trò quan trọng trong thành công của doanh nghiệp. Do đó, hãy luôn Google tên của các giám đốc điều hành để biết họ là ai và thành tích của họ là gì. Thêm các từ như “Scandal”, “Fraud” và các từ tương tự vào tìm kiếm của bạn để tìm hiểu xem họ có dính líu đến bất cứ hoạt động nào mờ ám hay không. Tương tự cho chính công ty đó.

Đồng thời phân tích chiến lược phân bổ vốn của công ty. Sử dụng quy tắc chung sau: một công ty có tỷ suất sinh lợi trên vốn chủ sở hữu cao và nhiều tiềm năng tăng trưởng nên tái đầu tư (một phần lớn) thu nhập của mình vào công ty để tăng trưởng, sẽ tốt hơn là trả cổ tức và / hoặc mua lại cổ phiếu. Tuy nhiên, việc mua lại cổ phiếu chỉ nên được thực hiện khi cổ phiếu giao dịch thấp hơn đáng kể so với giá trị nội tại của công ty.$

#5. Doanh nghiệp hoạt động ở lĩnh vực bạn hiểu được

Buffett từng nói rằng ông và đối tác kinh doanh Charlie Munger luôn gắn bó với những lĩnh vực kinh doanh mà họ hiểu rõ, và tôi khuyên bạn nên làm như vậy. Các công ty phức tạp có nhiều khả năng hoạt động tốt hơn trung bình thị trường không? Có thể có.

Tuy nhiên, lý do để tránh các công ty như vậy là vì hoạt động kinh doanh càng phức tạp, như ngân hàng, thì càng khó đưa ra dự báo hợp lý về hiệu quả hoạt động trong tương lai. Vì vậy, hãy gắn bó với những doanh nghiệp nhất quán với mô hình kinh doanh mà bạn hiểu.

3. Bước 3: Ước tính giá trị nội tại cổ phiếu

Mục tiêu: tìm hiểu xem có bất kỳ cổ phiếu nào xác định được ở bước 2 hiện đang được định giá thấp không

Cách nhận biết cổ phiếu tiềm năng – Bước 3: Tính toán cổ phiếu có đang bị định giá thấp không?!

Bước còn lại duy nhất của bạn chính là kiểm tra xem giá có phù hợp để mua không!

Giá phù hợp là mứ giá mua mang lại cho bạn biên độ an toàn rộng, có rủi ro bị giảm giá nhỏ nhất ngay cả khi kết quả hoạt động trong tương lai của công ty không hoàn toàn như mong đợi.

Ví dụ, chỉ xem xét mua khi giá cổ phiếu hiện tại thấp hơn 25% – 50% so với giá trị nội tại của cổ phiếu. Bằng cách này, phần lớn rủi ro giảm giá được loại bỏ bởi vì cổ phiếu đã rất rẻ, đồng thời làm tăng khả năng tạo ra lợi nhuận lớn.

Mohnish Pabrai mô tả chiến lược rủi ro thấp, phần thưởng cao này là: “giá vượt bạn thắng đậm, giá giảm bạn chỉ thua một chút.” Giá mua thấp là vô cùng quan trọng nếu bạn có lời, hoặc chí ít dù thị trường đi ngược lại dự đoán của mình.

3.1 Tính toán giá trị nội tại công ty

Có một số cách để tính toán giá trị nội tại của một công ty, như:

Sử dụng số nhân P/E: Phương pháp này tính toán giá mục tiêu trong 5 năm dựa trên mức định giá P/E lịch sử hợp lý và sau đó đưa ra ước tính giá trị nội tại bằng cách tính NPV (Net Present Value – Giá trị thuần ở hiện tại).

Mô hình chiết khấu Dòng tiền (DCF – Discounted Cash Flow): Tính giá trị nội tại dựa trên giá trị chiết khấu của dòng tiền Cash Flow từ dòng tiền kinh doanh trong thời gian hoạt động ước tính còn lại.

Định giá cổ phiếu dựa trên tỷ lệ lợi tức vốn chủ sở hữu (ROE – Return on Equity): Phương pháp thứ ba và cũng là phương pháp yêu thích của Warren Buffett về khả năng sinh lời: Lợi tức trên vốn chủ sở hữu (ROE).

Các phương pháp định giá giá trị nội tại của doanh nghiệp này cần 1 số những kỹ thuật kế toán và tài chính nhất định, để có thể xác định các biến trong mô hình định giá. Trong khuôn khổ bài viết này, chúng tôi sẽ giới thiệu sơ qua như bên trên, và sẽ cung cấp đến bạn đọc bài viết cụ thể về các phương pháp xác định giá trị nội tại này 1 cách chi tiết trong các bài sau.

3.2 So sánh giá trị nội tại và giá hiện hành

Bước cuối cùng sau khi tính được giá trị nội tại là so sánh giá trị nội tại với giá cổ phiếu hiện đang giao dịch:

- Giá cổ phiếu hiện tại CAO hơn giá trị nội tại ước tính: cổ phiếu đang bị định giá cao, không còn tiềm năng sinh lợi >> không nên mua.

- Giá cổ phiếu hiện tại THẤP hơn giá trị nội tại ước tính: cổ phiếu đang được thị trường định giá thấp, vẫn còn tiềm năng sinh lợi trong tương lai >> nên đầu tư.

4. Lời kết

Nghiêm túc mà nói, rất hiếm khi tìm thấy một công ty có tất cả các đặc điểm tuyệt vời mà chúng ta đã tìm kiếm ở bước 1 và 2, đồng thời cũng đang giao dịch với mức chiết khấu lớn so với giá trị nội tại. Nếu giá không đúng vào thời điểm cụ thể này, hãy thêm những cổ phiếu này vào danh sách theo dõi của bạn để bạn có mặt khi có cơ hội để mua với mức giá hấp dẫn. Hoặc tìm kiếm thêm những thị trường khác!

Tổng hợp bởi Vnrebates.net

Theo valuespreadsheet, investopedia