Xin chào các trader, trước khi vào bài viết, mình xin nói trước rằng bài viết này có thể sẽ là một bài viết về hiệu suất lợi nhuận rất khác so với bất cứ bài viết nào các bạn đã đọc trước đây. Do nhiều tính chất gây tranh cãi của các khái niệm được thảo luận trong bài viết này, nên mình cần các bạn kiên trì với mình cho đến phút cuối cùng…

Trước khi đi vào bài viết hôm nay, chúng ta hãy thảo luận về đối tượng mà bài viết này hướng tới một chút. Bài viết này dành cho các trader giao dịch ngắn hạn, những người thường mà thường chỉ mở từ 1 đến 3 vị thế tại một thời điểm. Do đó, bài viết này không áp dụng cho những người có một danh mục đầu tư chứng khoán đa dạng hoặc là các quỹ đầu cơ có nhiều tài sản khác nhau được quản lý trong thời gian dài.

Bài viết này không áp dụng cho những người “bỏ nhiều trứng vào một giỏ” đâu nhé!

Không phải ai cũng đồng ý với các khái niệm trong bài viết này, nhưng đây là cách mà mình theo dõi hiệu suất lợi nhuận trên các giao dịch của bản thân.

Hầu hết các diễn đàn thường thảo luận về tỷ lệ phần trăm và lợi nhuận pips trên tài khoản của traders. Tuy nhiên, trên thực tế thì việc đo lường lợi nhuận theo tỷ lệ phần trăm hoặc pips không phải là cách hiệu quả nhất đâu. Mỗi một nhà giao dịch đều khác nhau, vậy nên tâm lý và số tiền khi giao dịch của họ cũng khác nhau.

Bởi vậy, bạn nên theo dõi hiệu suất lợi nhuận của mình theo tỷ lệ Risk:Reward thì hơn, và nó có thể được viết tắt là R. Hãy cùng Vnrebates tìm hiểu vì sao tỷ lệ Risk:Reward, hoặc R, là cách tốt nhất để theo dõi hiệu suất lợi nhuận của bạn trên thị trường Forex nhé.

1. R là gì?

R là một giá trị phản ánh hệ số lợi nhuận của một chiến lược quản lý vốn. Còn hệ số lợi nhuận thì đơn giản là một giá trị phản ánh hiệu suất lợi nhuận của các giao dịch thắng chia cho số lỗ từ các giao dịch thua.

Ví dụ: Nếu bạn kiếm được $100.000 trong một năm giao dịch, nhưng bị mất tới $50.000, vậy hệ số lợi nhuận của bạn sẽ là “2R”. (100.000 / 50.000 = 2)

Do đó, R là thước đo tổng thể về hiệu suất lợi nhuận của tài khoản, bằng cách biết giá trị R là bao nhiêu trên các giao dịch thì chúng ta sẽ có được một cái nhìn tổng quát về hiệu suất lợi nhuận.

Hãy nghĩ về nó như thế này, nếu tỷ lệ của bạn là 2R có nghĩa là bạn có thể kiếm được $2 trên mỗi $1 mà bạn mất trên thị trường, còn nếu tỷ lệ là 3R thì có nghĩa là bạn sẽ kiếm được $3 cho mỗi $1 bị mất,… Đây rõ ràng là cách cực kì hiệu quả để theo dõi hiệu suất lợi nhuận của bạn, và bất kỳ ai đang muốn giao tài khoản cho bạn giao dịch thì đều muốn xem một lịch sử giao dịch có giá trị R ổn định cũng như càng cao thì càng tốt.

Tỷ lệ rủi ro có quan trọng trong việc quản lý vốn hay không?

Tỷ lệ rủi ro rất đáng được quan tâm vì nó có lẽ là cách để quản lý rủi ro phổ biến nhất hiện nay. Mình sẽ không đi sâu vào việc phân tích vấn đề này vì mình đã viết một bài khác về chủ đề quản lý tiền trong giao dịch Forex rồi. Tuy nhiên, mình sẽ giải thích ngắn gọn lý do tại sao mà tỷ lệ rủi ro không phải là cách mà mình áp dụng để quản lý vốn…

Tỷ lệ rủi ro nói rằng chỉ nên vào lệnh với số tiền khoảng 2% tài khoản của bạn, đây có thể là một ý tưởng hay cho các danh mục đầu tư cổ phiếu đa dạng hoặc cho các quỹ đầu cơ lớn do họ phải quản lý rất nhiều tài sản cùng một lúc. Nhưng mà nhà đầu tư cá nhân hoặc trader thì thường chỉ mở 1 hoặc 2 vị thế tại một thời điểm, vậy nên quy tắc tỷ lệ rủi ro này sẽ không phải là cách tốt nhất để quản lý tài khoản giao dịch của bạn.

Hãy tưởng tượng như thế này, nếu bạn kiếm được $300 dựa trên số vốn là $300 thì tỷ lệ lợi nhuận của bạn là 100%, nhưng mức tăng 100% đó chỉ là trên số vốn $300 mà thôi. Việc kiếm lợi nhuận 100% trên số vốn $1.000 sẽ dễ dàng hơn nhiều so với việc kiếm lợi nhuận 100% trên số vốn $50.000.

2. Liệu có phải lúc nào cũng cần nhiều tiền trong tài khoản?

Một điều quan trọng cần phải lưu ý là một trader không nhất thiết phải có nhiều tiền trong tài khoản để giao dịch một vị thế lớn. Bởi vì có đòn bẩy cho nên một trader có tài khoản $1.000 có thể giao dịch với vị thế tương tự như trader có tài khoản $20.000.

Vậy nên bạn không cần phải đặt tất cả số vốn của mình vào một tài khoản Forex. Cá nhân mình thường hay giao dịch với những vị thế lớn, nhưng mình không bao giờ để nhiều hơn $50.000 trong tài khoản giao dịch, bởi vì mình không cần nhiều tiền hơn số tiền đó do có đòn bẩy mà!

Không cần thiết phải để tất cả vốn vào trong tài khoản đâu bạn nhé!

Vì vậy, lý do vì sao số dư tài khoản không thực sự là cơ sở tốt để xác định rủi ro của mỗi giao dịch là bởi vì bạn có thể sử dụng đòn bẩy để tạo ra một vị thế lớn chỉ với một khoản tiền tương đối nhỏ, vì vậy đơn giản là bạn không cần và cũng không nên đặt tất cả vốn của bạn vào trong tài khoản.

Bạn thấy đấy, các tài khoản lớn và nhỏ đều có thể mở một vị thế có số tiền tương tự nhau, vì vậy điều quan trọng hơn là mức độ chấp nhận rủi ro và mức độ thoải mái đối với rủi ro trên mỗi giao dịch của bạn.

3. Tránh bị ràng buộc vốn giao dịch trong một tài khoản

Một trader triệu phú sẽ không bao giờ để tất cả vốn của họ trong một tài khoản giao dịch cả. Tại sao lại như vậy? Như chúng ta đã đề cập ở trên, do đòn bẩy nên bạn có thể vào lệnh khoản số tiền lớn chỉ với một số tiền nhỏ. Mình có khả năng đưa một triệu đô vào tài khoản giao dịch của mình, nhưng mình sẽ không làm vậy.

Mình không cần phải làm như vậy vì mình có thể giao dịch với một số tiền rất lớn chỉ với $50.000. Do đó, các traders không cần phải để tất cả vốn của họ trong một tài khoản; họ có thể để đa số vốn trong một tài khoản sinh lãi an toàn hoặc đặt nó vào một số loại tài sản khác. Mình thường rút tiền đều đặn mỗi tháng từ tài khoản để đảm bảo rằng nó luôn ở mức được xác định trước của mình là $50.000.

Đây là một lý do khác cho việc tại sao số tiền chịu rủi ro trên mỗi giao dịch quan trọng hơn tỷ lệ rủi ro của tài khoản; nói một cách đơn giản thì quy mô tài khoản phụ thuộc vào đòn bẩy. Vì vậy, mình thường đo lường lợi nhuận của mình bằng “R” chứ không phải bằng phần trăm hoặc pips.

4. Tâm lý chấp nhận rủi ro khác nhau giữa các traders

Một trader Forex chuyên nghiệp với kỹ năng cao thì họ luôn tuân theo hệ thống giao dịch của mình với kỷ luật nghiêm ngặt, vậy nên đương nhiên họ sẽ tự tin hơn về khả năng giao dịch và khả năng chấp nhận rủi ro của họ hơn một Newbie (Người mới).

Kích thước vị thế của mỗi trader đều khác nhau khá nhiều, vì mỗi trader đều sẽ có mức độ chấp nhận rủi ro khác nhau. Khả năng chấp nhận rủi ro mang tính cá nhân và cảm xúc rất cao, và đây là một lý do mà tại sao việc đo lường hiệu suất lợi nhuận nên tính theo tỷ lệ Risk:Reward.

Một trader có kỹ năng cao và thu được lợi nhuận đều đặn thì có thể sẽ có khả năng chấp nhận rủi ro cao hơn một người mới. Vì mức độ chấp nhận rủi ro là khác nhau giữa các traders cho nên việc đo lường lợi nhuận theo tỷ lệ Risk:Reward và xác định hệ số “R” là rất quan trọng.

Tỷ lệ Risk:Reward là một công cụ rất tốt để đo hiệu suất lợi nhuận đó nha!

5. Sau đây là ví dụ về cách tính số R của bạn:

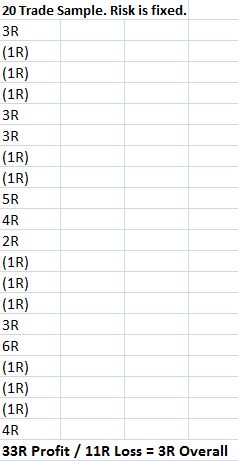

Trong bảng dưới đây, chúng ta thấy một dãy có tổng cộng 20 giao dịch. Mình giả định rằng rủi ro là cố định cho mỗi giao dịch. Và do mức độ chấp nhận rủi ro của mỗi trader là khác nhau, vì vậy mình sẽ không liệt kê mức độ chấp nhận rủi ro vào đây.

Mức độ chấp nhận rủi ro có thể là $200 hoặc $2.000 cho mỗi giao dịch; nó phụ thuộc vào tình hình tài chính của bạn và khả năng chấp nhận rủi ro của cá nhân. Điều quan trọng là rủi ro của bạn được cố định để bạn có thể tính toán số R một cách cụ thể:

Tính hiệu suất lợi nhuận dựa trên tỷ lệ R:R

Như vậy, như chúng ta có thể thấy từ biểu đồ trên rằng chúng ta đã đạt được 33R nhưng lại mất đi 11R, điều này có nghĩa rằng hệ số R của chúng ta là 3. Vì vậy, trên cơ bản, với mỗi $1 bị mất trên thị trường thì chúng ta có thể kiếm được $3. Nói cách khác, tỷ lệ Risk:Reward tổng thể của chuỗi giao dịch này là 1:3.

Bạn cũng nên lưu ý rằng có 11 giao dịch là bị thua và chỉ có 9 giao dịch là thắng. Điều này cũng cho thấy rằng nếu bạn hiểu và thực hiện đúng chiến lược Risk:Reward thì bạn vẫn có thể kiếm tiền ngay cả khi thua nhiều giao dịch.

6. Một ví dụ nhỏ về trader tự doanh

Mình đã từng quản lý các quỹ tư nhân và làm việc với rất nhiều các trader tự doanh, sau đó mình biết được rằng trong giới “chuyên nghiệp”, điều thực sự quan trọng là tỷ lệ Risk:Reward… chứ không phải tỷ lệ phần trăm hay số pip.

Ví dụ:

Có một trader làm việc trong một hệ thống tự doanh; tài khoản của người này sẽ dương hoặc âm vào cuối kỳ giao dịch. Các ông chủ sẽ xem xét tài khoản của trader này vào cuối mỗi tháng và thứ mà họ quan tâm chủ yếu chính là tỷ lệ Risk:Reward. Họ sẽ tính toán rủi ro trong tháng rồi so sánh nó với lợi nhuận.

Một trader tự doanh chỉ được trả lương nếu giá trị R của họ lớn hơn 1, bởi vì khi giá trị R nhỏ hơn 1 thì có nghĩa là họ mất nhiều tiền hơn số tiền mà họ kiếm được. Các công ty tự doanh xem xét lợi nhuận mà trader của họ mang lại so với rủi ro, tính theo dollar…

Làm một trader cho các công ty tự doanh thì phải trade có lãi thì mới được trả tiền đó!

Mình có thể đảm bảo với bạn rằng vào cuối tháng hoặc cuối năm, tất cả các công ty tự doanh, ngân hàng, quỹ đầu cơ,… đều sẽ xem xét tỷ lệ Risk:Reward bằng dollar; bởi vì như chúng ta đã nói ở trên, về cơ bản thì tỷ lệ phần trăm và pips không liên quan gì cả.

7. Bài viết này không khuyến khích các trader tăng rủi ro cho mỗi giao dịch…

Vui lòng đừng nghĩ rằng bài viết này khuyến khích bạn mạo hiểm với giao dịch của bạn. Khả năng chấp nhận rủi ro mang tính cá nhân và tùy ý của mỗi người, và mình sẽ đề cập đến điều này thường xuyên trong các bài viết sau.

Bạn phải quyết định số tiền mà bạn cảm thấy sẵn sàng để mất trước khi tham gia bất kỳ giao dịch bằng tiền thật nào, bởi vì bạn không bao giờ biết giao dịch nào sẽ thắng và giao dịch nào sẽ thua, ngay cả khi bạn đang sử dụng chiến lược giao dịch có xác suất cao như Price Action. Một nguyên tắc tốt để xác định mức độ chấp nhận rủi ro là nếu giao dịch của bạn khiến bạn thức đêm thì có thể bạn đang mạo hiểm quá nhiều.

Như bạn có thể thấy trong bài viết ngày hôm nay, những traders khác nhau ở những gì mà họ học để giao dịch trên thị trường. Mình biết rằng không phải tất cả mọi người đều sẽ đồng ý với những quan điểm của mình trong bài viết này, và điều đó là tốt với mình, bởi vì mình chưa bao giờ là một trong “số đông” cả, các khái niệm và chiến lược của mình trên trang web này là cách mà mình giao dịch hàng ngày và cũng là những gì mình chỉ cho cộng đồng.

Nguồn Nial Fuller

Tổng hợp bởi Vnrebates.net