Báo cáo việc làm tháng 9 của Hoa Kỳ sẽ được tung ra thị trường lúc 12:30 GMT (tức 19:30 giờ Việt Nam) thứ Sáu này. Dữ liệu kinh tế này sẽ có vai trò quyết định đến việc liệu Fed có nhấn nút khởi động việc cắt giảm chương trình mua tài sản vào tháng tới hay không. Đối với USD, gần đây đồng bạc xanh này đã vượt lên các đối thủ của mình trong bối cảnh các nhà đầu tư đang tìm kiếm nơi trú ẩn an toàn khỏi cơn bão thị trường chứng khoán.

Trong bức tranh lớn hơn, triển vọng đối với đồng USD vẫn tích cực do Fed đi trước cả ECB lẫn BoJ trong quá trình bình thường hóa chính sách, cộng với việc nền kinh tế Mỹ vẫn đang được bảo vệ khá tốt khỏi cuộc khủng hoảng năng lượng toàn cầu.

Khủng hoảng lan rộng toàn cầu và cơ hội cho đồng USD

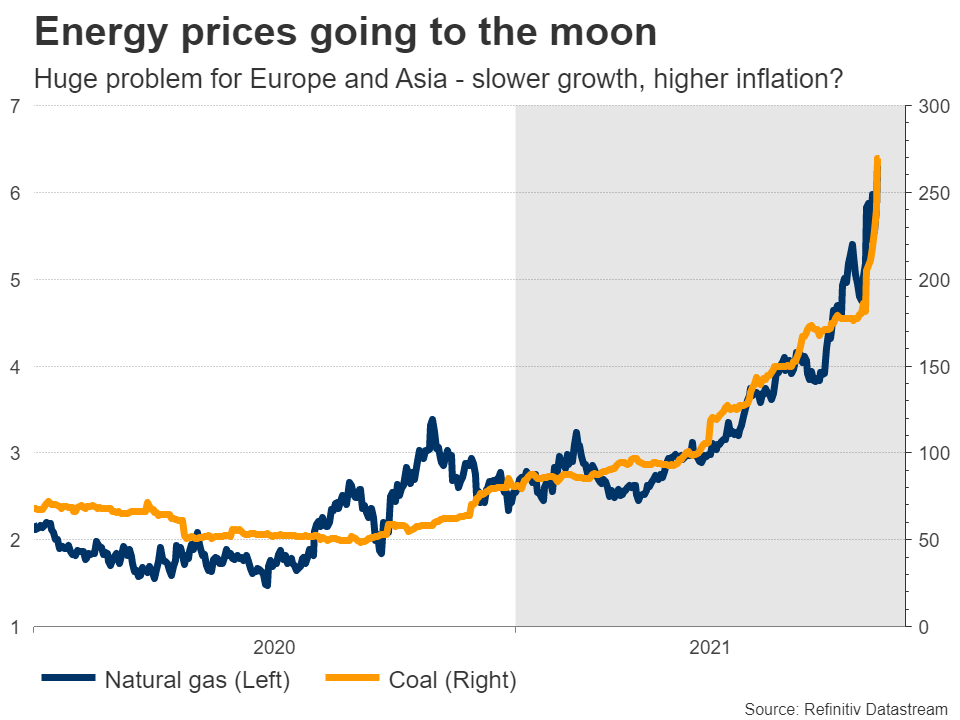

Có thể nói hiện tại đây là thời điểm tốt để USD tiếp tục khẳng định vị trí là đơn vị tiền tệ dự trữ của thế giới. Từ chuỗi cung ứng tê liệt cho đến cuộc khủng hoảng năng lượng bao trùm châu Âu và châu Á, các thị trường đang phải vật lộn với nhiều loại rủi ro đang đe dọa kìm hãm tăng trưởng kinh tế cũng như khiến cho lạm phát tiếp tục leo thang.

Với việc các nhà đầu tư luôn ở thế chủ động và nền kinh tế Mỹ được “cách ly” khỏi cuộc khủng hoảng năng lượng toàn cầu nhờ khả năng tự cung tự cấp về năng lượng, đồng USD đã giành lại “ngôi vương” của mình trên thị trường ngoại hối.

Giá năng lượng tăng cao đột biến đang là vấn đề nghiêm trọng đối với châu Âu và châu Á – kiềm chế tăng trưởng và khiến lạm phát leo thang

Một yếu tố khác góp phần khiến đồng USD mạnh lên là việc định giá thị trường liên quan đến các động thái của Cục dữ trự liên bang Mỹ (Fed). Tại cuộc họp mới nhất của mình, Ngân hàng Trung ương này đã phát đi tín hiệu rằng nếu báo cáo việc làm tháng 9 vững chắc như kỳ vọng, nó sẽ khởi động quá trình cắt giảm chương trình mua tài sản vào tháng 11 tới.

Về việc liệu Fed có nâng lãi suất vào năm tới hay không, các nhà hoạch định chính sách vẫn giữ 2 luồng quan điểm, nhưng các thị trường có vẻ tự tin hơn vì lần tăng lãi suất đầu tiên hiện đã gần như đã được định giá đầy đủ vào tháng 12 năm 2022.

Liệu báo cáo việc làm có vững chắc?

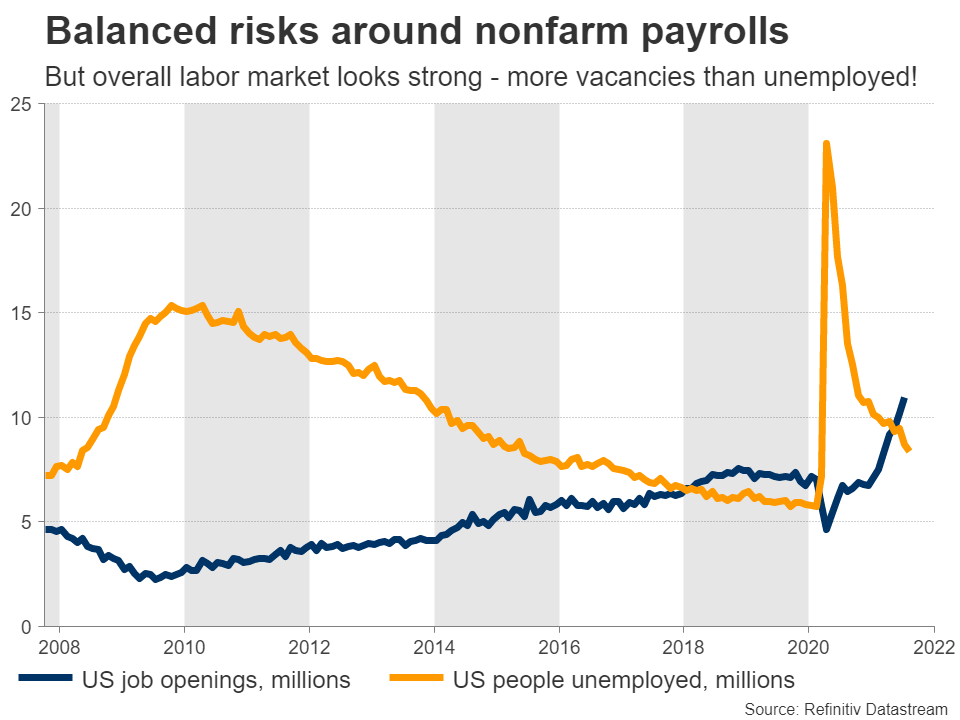

Đối với tập dữ liệu sắp công bố, Bảng lương phi nông nghiệp (NFP) được dự báo sẽ tăng 450 nghìn trong tháng 9, đẩy tỷ lệ thất nghiệp giảm xuống 5,1%. Mức tăng trưởng tiền lương dự kiến cũng sẽ tăng lên, với thu nhập trung bình hàng giờ dự kiến đạt 4,6% so với con số 4,3% của năm trước.

Các chỉ số trên thị trường lao động biến động trái chiều trong tháng. Tốc độ tăng trưởng việc làm tăng nhanh trong cuộc khảo sát chỉ số ISM ở khu vực sản suất, nhưng chậm lại trong lĩnh vực dịch vụ, khu vực vốn chiếm phần lớn trong nền kinh tế. Tương tự, các chỉ số PMI của Markit cho thấy rằng sộ việc làm được tạo ra đã tăng lên, nhưng vẫn bị lu mờ bởi các tiêu chuẩn trước đó.

Rủi ro cân bằng xung quanh bảng lương phi nông nghiệp – Tổng quan thị trường lao động vẫn tốt với tỷ lệ việc làm nhiều hơn

Do đó, rủi ro xung quanh dự báo NFP có vẻ cân bằng, đồng nghĩa với việc khó có thể mong chờ về một “bất ngờ tích cực hay sự thất vọng to lớn”. Một báo cáo việc làm mà gần như sát với các dự báo sẽ không có khả năng tác động đến đồng USD. Nếu trường hợp đó xảy ra, thông thường một mức tăng đột biến không đáng kể sẽ biến mất ngay lập tức và thay vào đó là biến động không có chiều hướng rõ ràng.

Triển vọng đối với đồng USD vẫn sáng sủa

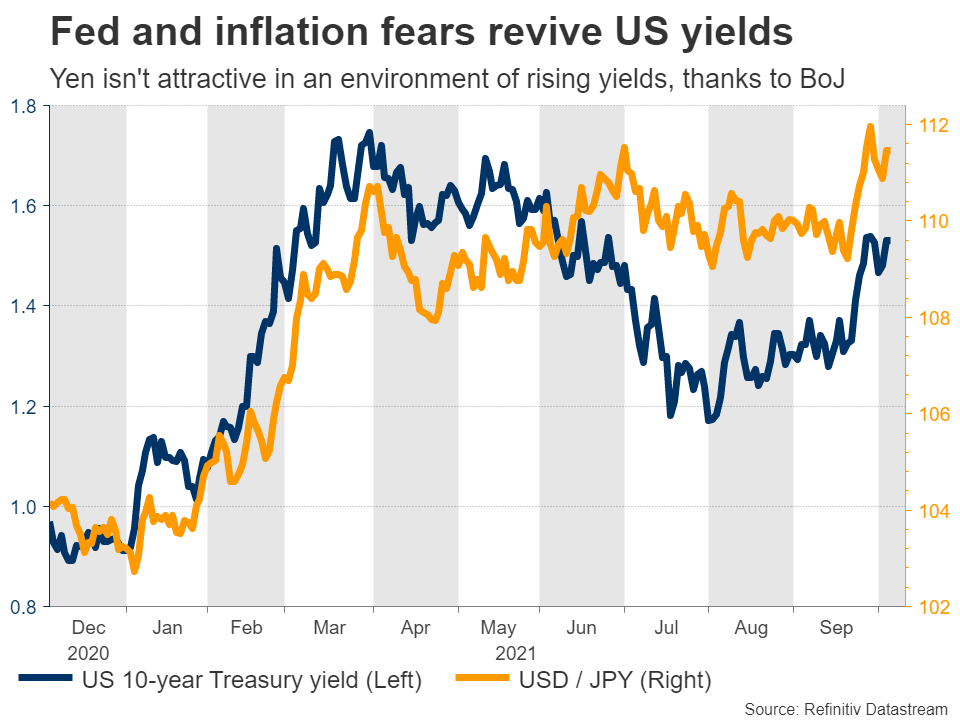

Tuy nhiên, trong bức tranh toàn cảnh, triển vọng đối với USD – đồng tiền dự trữ của thế giới vẫn tích cực. Trong bối cảnh lợi suất trái phiếu tăng trên toàn thế giới vì lo ngại lạm phát, đồng USD trở thành hàng rào phòng thủ cuối cùng trên các thị trường, vì hiện tại cả trái phiếu, vàng và đồng Yên Nhật đều không còn duy trì được sức hấp dẫn.

Trong khi đó, nền kinh tế Mỹ duy trì tăng trưởng vững chắc cộng với việc được bảo về an toàn trước cuộc khủng hoảng năng lượng đang ngày càng trầm trọng với khả năng tác động nhiều hơn đến châu Âu và châu Á. Tiêu thụ tăng mạnh, thị trường lao động đang phục hồi nhanh chóng và có thể Quốc hội sẽ sớm đưa ra một gói chi tiêu trị giá hàng nghìn tỷ đồng khác để bổ sung cho quá trình phục hồi kinh tế.

Động thái của Fed và nỗi lo sợ lạm phát dâng cao đã “hồi sinh” lợi suất trái phiếu Mỹ trong khi chính BoJ khiến đồng Yên vẫn không hấp dẫn dù lợi suất gia tăng

Tất cả những yếu tố là điều kiện cho phép Fed cắt giảm chương trình mua tài sản và cuối cùng là tăng lãi suất, điều này có thể gây áp lực tăng lên nhiều hơn đối với lợi suất trái phiếu của Mỹ, khiến đồng USD trở nên hấp dẫn hơn so với các đồng tiền có lợi suất thấp như EUR và JYP theo thời gian.

Rủi ro có thể sẽ là Fed sẽ có chút “lo lắng và thận trọng” vì bức tranh kinh tế toàn cầu trở nên ngày càng u ám và có khả năng sẽ trì hoãn kế hoạch bình thường hóa. Tuy nhiên, nếu tình hình tồi tệ đến mức khiến rủi ro đó xảy ra, thị trường có thể sẽ rơi vào trạng thái hoảng loạn và nhu cầu trú ẩn an toàn đối với đồng USD có thể vẫn tăng cao, giữ cho mọi tổn thất ở mức tối thiểu.

Phân tích kỹ thuật cặp USD/JPY

Phân tích kỹ thuật cặp USD/JPY trên biểu đồ khung ngày

Xét trên khía cạnh phân tích kỹ thuật đối với cặp USD/JPY, khả năng bứt phá trên vùng 112.10 có thể mở ra cánh cửa hướng tới vùng 113.70.

Mặt khác, việc vi phạm dưới mốc 110.80 có thể làm phát huy tác dụng của đường trung bình động 50 ngày, hiện đang ở mốc 110.07.

VnRebates Tổng hợp

Theo actionforex