Xem thêm:

- Khung H4 là gì? Chiến lược giao dịch khung H4 với các đường MA

- Kết hợp Fibonacci và MACD, MA, EMA để chốt lời hiệu quả

- Chiến lược giao dịch hiệu quả kết hợp MACD với MA

Đường MA (Moving Average) là gì?

Theo Wikipedia, đường trung bình động MA (Moving Average), còn được gọi tắt là đường MA, là đường thể hiện các biến động giá trung bình và là chỉ báo xu hướng tương lai của giá cổ phiếu, tiền tệ, hay coin trong một khung thời gian với chu kỳ xác định.

Lý do đường MA tồn tại là để theo dõi nến giá đang vận động theo xu hướng tăng/giảm hay không có xu hướng, từ đó giúp bạn trader biết được xu hướng thị trường hiện tại là ngắn hạn, trung hạn và dài hạn.

Đường MA tự động được tạo ra nhờ hệ thống tính toán giá trị trung bình động dựa trên những thay đổi về các nến giá trong 1 chu kỳ.

- Ví dụ: Khung thời gian M1 (1 nến/1 phút), đường trung bình động trong 5 phút được tính bằng giá đóng cửa bình quân của 5 phút trước đó, tổng 5 giá lại và chia cho 5.

- Ví dụ: Khung thời gian là D1 (1 nến/1 ngày), đường trung bình động trong 10 ngày được tính bằng giá đóng cửa bình quân của 10 ngày trước đó, tổng 10 giá lại và chia cho 10.

Khung thời gian và chu kỳ của đường MA trong Forex

Chu kỳ là khoảng thời gian cần để tính giá trị trung bình động. Trên những khung thời gian khác nhau thì ý nghĩa của chu kỳ cũng khác nhau. Đường MA có ký hiệu là MA(n), với n là chu kỳ của đường MA cần nhập.

Ví dụ: Tại khung thời gian M15 (15 phút/1 nến), đường MA(10) (chu kỳ là 10) nghĩa là hệ thống sẽ lấy giá trị trung bình động của 10 cây nến trước đó và chia cho 10.

Chu kỳ của đường MA được quy định thành 3 loại: Ngắn hạn, Trung hạn và Dài hạn.

Một số chu kỳ thường được các trader sử dụng trong phân tích xu hướng bao gồm:

- Chu kỳ ngắn hạn: MA (10), MA(14), MA (20).

- Chu kỳ trung hạn: MA (50).

- Chu kỳ dài hạn: MA (100), MA (200).

Đặc trưng của đường MA là một chỉ báo trễ, làm mượt dữ liệu. Và chu kỳ chính là yếu tố quyết định đến 2 đặc điểm đó của một đường MA. Chu kỳ càng nhỏ thì độ mượt càng thấp và độ trễ càng thấp. Ngược lại, chu kỳ càng cao thì độ mượt càng cao và độ trễ càng lớn.

Tùy thuộc vào sàn giao dịch và chiến lược ngắn hạn, trung hạn, hay dài hạn mà các trader sẽ sử dụng đường MA với chu kỳ phù hợp các mốc khung thời gian khác nhau:

- Với các chiến lược dài hạn, phân tích trên khung ngày, khung tuần… thì bạn nên sử dụng các đường MA có chu kỳ lớn, ví dụ MA50, MA100… để có cái nhìn tổng quát nhất.

- Trong các khung thời gian trung hạn như H4, H1, bạn có thể dùng các chu kỳ nhỏ hơn của đường MA, như Ma50, MA20

- Trong ngắn hạn, với các khung thời gian nhỏ như M15, M5… bạn có thể sử dụng các chu kỳ MA10 hoặc nhỏ hơn để theo dõi các tín hiệu giao dịch

Các cột mốc phổ biến của đường Moving Average trong giao dịch forex

Như vậy, đường MA thể hiện giá trị đóng cửa trung bình của x phiên giao dịch gần nhất. Thông thường, đường MA sẽ lấy các cột mốt là MA5, MA10, MA20, MA50. Cụ thể:

Đường MA10

Đây là đường trung bình thể hiện giao động trong phiên giao dịch 2 tuần, tương ứng với 10 ngày giao dịch. M10 là chỉ báo kỹ thuật ngắn hạn phổ biến, được nhiều trader ứng dụng trong forex, chứng khoán. Với chu kì 10 ngày (Ngắn hạn) cung cấp cho nhà đầu tư mức độ mạnh yếu của xu hướng giá và tín hiệu mua bán.

Đường MA10 là chỉ báo kỹ thuật có chu kỳ ngắn hạn phổ biến trong forex (Nguồn: Internet)

Đường M20

Đường MA20 là đường trung bình động thuộc chu kì ngắn hạn trong 20 phiên giao dịch. Giá trị MA20 được xác định bằng cách tính trung bình giá đóng cửa trong 20 khung thời gian giao dịch gần nhất.

Đường MA20 thể hiện giá trị đóng cửa trung bình của 20 phiên giao dịch gần nhất (Nguồn: Internet)

Đường MA50

Cũng như các đường trung bình MA10 và MA20, đừng MA50 thể hiện giá trị trung bình của 50 cây nến (Mức giá đóng cửa) của 50 ngày gần nhất. Đây là chỉ báo kỹ thuật thường được các trader sử dụng để đặt mức hỗ trợ và kháng cực trong giao dịch ngoại hối.

Đường MA50 cung cấp tín hiệu đặt mức hỗ trợ và kháng cự trong giao dịch forex (Nguồn: Internet)

Phân loại các đường MA cơ bản trong chứng khoán, forex

Đường MA có tất cả 3 loại trung bình động khác nhau: SMA, EMA, WMA. Các đường được tính toán theo những cách khác nhau, mang ưu và nhược điểm riêng. Do vậy các đường MA được sử dụng với vai trò nhất định trong từng trường hợp cụ thể.

Đường trung bình động đơn giản SMA (Simple Moving Average)

Đường SMA (Simple Moving Average) là dạng đơn giản nhất trong các dạng của đường trung bình động MA. Đường SMA hiển thị giá trị trung bình của các mức giá đóng cửa trong một chu kỳ xác định. Nên điều này giúp cho đường SMA nhận biết được xu hướng do không chịu ảnh hưởng lớn bởi các biến động giá nhỏ.

Dựa vào chu kỳ, đường SMA được chia ra thành 3 loại như sau:

- Đường SMA ngắn hạn: SMA10, SMA12, SMA20.

- Đường SMA trung hạn: SMA50, SM70, SMA90.

- Đường SMA dài hạn: SMA200, SMA250, SMA500.

Ưu điểm của đường SMA:

- Giảm các tín hiệu nhiễu, làm mượt đường giá, từ đó giúp nhà đầu tư nắm bắt xu hướng đang diễn ra trên thị trường giao dịch.

- Đường trung bình động được tính toán dựa trên lịch sử giá trong phiên giao dịch gần nhất nên các tín hiệu sẽ chính xác hơn trên những khung thời gian cao hơn.

- Cung cấp các ngưỡng hỗ trợ, kháng cự động quan trọng trong giao dịch. Từ đó nhận biết các tranh chấp của thị trường ở phe mua và phe bán.

Nhược điểm của đường SMA:

- Cũng chính vì sử dụng lịch sử giá trong giao dịch, nên chỉ báo sẽ trễ hơn so với hành động giá. Do vậy các nhà đầu tư cũng dễ bỏ qua nhiều cơ hội tiềm năng.

- Tín hiệu SMA cung cấp thường phản ứng chậm tại những điểm có biến động mạnh.

Có thể bạn quan tâm:

Đường trung bình động luỹ thừa EMA (Exponential Moving Average)

Đường EMA (Exponential Moving Average) là đường trung bình động hàm số mũ. Chỉ báo này quan tâm đến những biến động giá gần nhất. Các phiên càng gần phiên hiện tại sẽ càng được coi trọng hơn.

Tương tự SMA, đường EMA cũng được chia thành 3 loại: Ngắn hạn, trung hạn và dài hạn.

Ưu điểm của đường EMA:

- Đường EMA tính toán từ khung thời gian ngắn nhất nên hành động giá được bám sát hơn so với SMA. Các tín hiệu EMA cung cấp cũng nhanh và nhạy với thị trường hiện tại hơn.

- Cung cấp tín hiệu gần như chính xác thông qua những điểm giá bất thường hoặc đảo chiều.

- Thông qua độ dốc/thoải của đường EMA, trader dễ dàng mô phỏng trạng thái của thị trường.

Nhược điểm của đường EMA: Cũng chính vì quá nhạy với thị trường, nên cũng ảnh hưởng đến các tín hiệu nhiễu. Vì vậy trader phải cần cẩn thận hơn khi sử dụng đường EMA để tránh các tín hiệu giả.

Đường trung bình trượt trọng số WMA (Weighted Moving Average)

Đường WMA (Weighted Moving Average) là đường trung bình động có trọng số, nghĩa là chỉ báo này đặt nặng các bước giá có khối lượng giao dịch lớn trong chu kỳ, quan tâm đến yếu tố chất lượng của dòng tiền.

Ưu điểm:

- Đường WMA được tính dựa vào dữ liệu giá gần nhất và trọng số – tần số xuất hiện và khối lượng giao dịch. Vì vậy các tín hiệu cung cấp cũng chính xác và ít bị nhiễu hơn rất nhiều so với SMA và EMA.

- Cung cấp các tín hiệu bất thường trên biểu đồ hoặc dấu hiệu đảo chiều sớm.

Nhược điểm: Ở một số trường hợp những nhà tạo lập thị trường (Market Maker) làm giá, Giá trị trung bình đường WMA có tỷ lệ sai số nhất định.

Xem thêm: Những điều cần biết về Đường trung bình VWMA

Vai trò của đường MA trong phân tích kỹ thuật là gì?

Mỗi khi xảy ra các đợt giá biến động thất thường trên biểu đồ giao dịch, khiến trader không thể theo dõi đúng xu hướng và đưa ra quyết định cắt lỗ và chốt lời không phù hợp. Tuy việc này phụ thuộc vào nhiều yếu tố khác như các tin tức kinh tế, chính trị,.. nhưng quan trọng là bạn cần nhận định đúng xu hướng để tránh được những rủi ro.

Thế nhưng, nếu chỉ dựa vào giá để xác định xu hướng thì sẽ rất khó khăn, bởi giá biến động liên tục, gây ra những tín hiệu nhiễu khiến cho việc nhận định xu hướng đôi khi thực sự là một thử thách đối với các nhà giao dịch.

Lúc này, đường MA sẽ đóng vai trò như một bộ lọc, giúp bạn không bị phân tâm bởi những tín hiệu giá gây nhiễu (nến ngắn) để giữ vững sự tập trung và cân nhắc xem liệu một xu hướng có xuất hiện hay không.

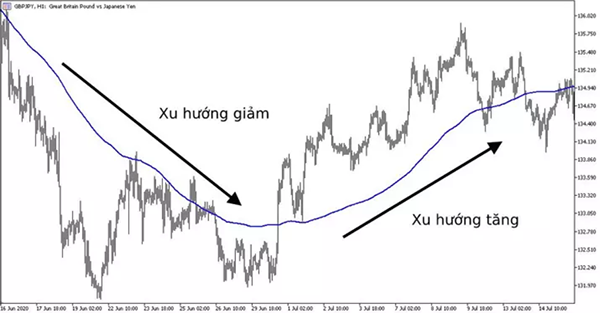

Dưới đây là cách sử dụng đường MA trong Forex cơ bản nhất (đường xanh) để xác định xu hướng:

Xu hướng của Đường trung bình động MA (Nguồn: Internet)

Có thể thấy đường trung bình động đi theo xu hướng giá của cặp tiền GBP/JPY ở khung H1 (Khung thời gian 1 tiếng).

Mình sử dụng đường MA(50) trung hạn để lọc bỏ các tín hiệu nhiễu để có thể quan sát xu hướng tốt hơn. Sau khi đường giá cắt xuống vượt qua được đường MA thì thể hiện xu hướng giảm. Và ngược lại, khi đường giá bật lên vượt qua khỏi đường MA(50) thì lại cho xu hướng tăng.

Phần tiếp theo, để giải thích cho bạn tại sao lại sử dụng chu kỳ 50 như trên thì mình sẽ nói rõ hơn về mối liên hệ giữa khung thời gian và chu kỳ. Vì điều này sẽ quyết định rất lớn đến hiệu quả của đường MA mang lại.

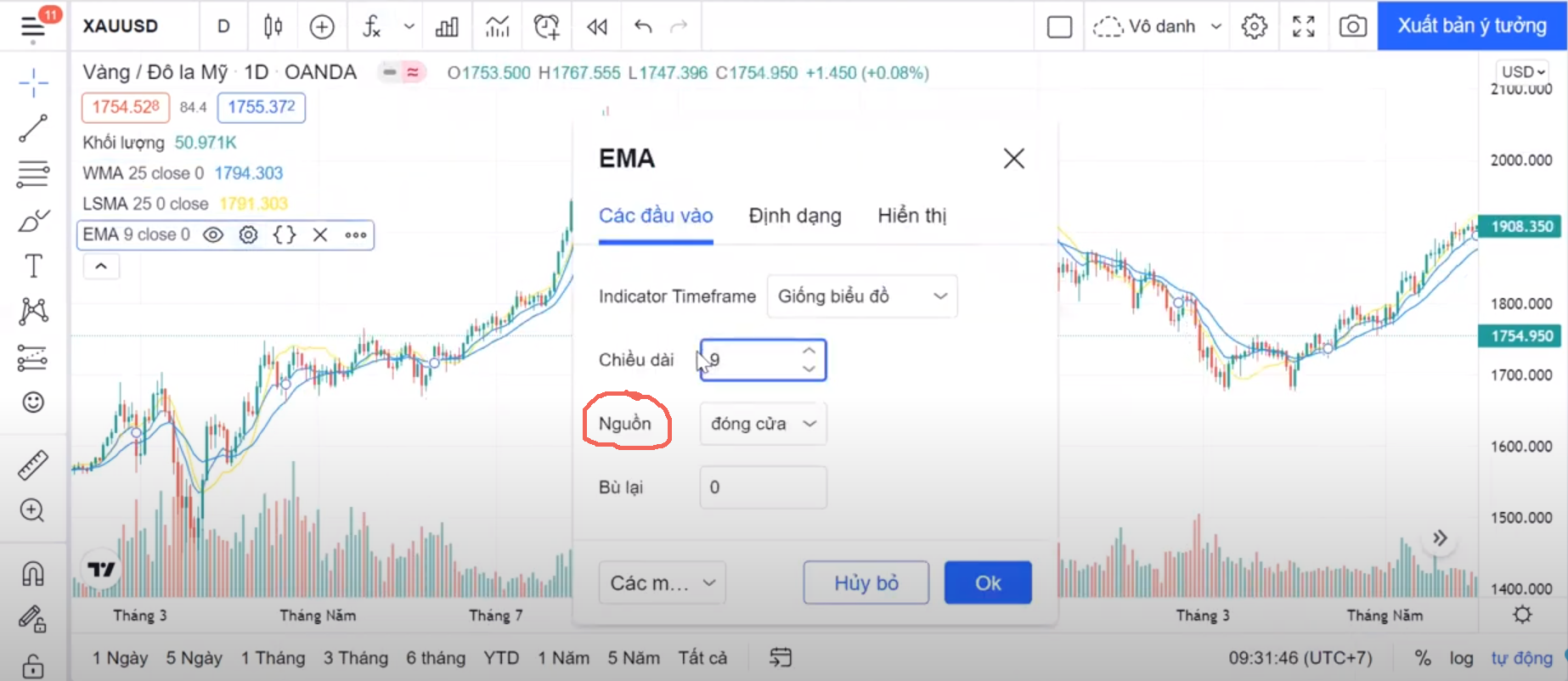

High – Low – Open – Close MA

Khi thiết lập chỉ báo MA trong các hệ thống biểu đồ, bạn sẽ cần lựa chọn các thông số đầu vào của chỉ báo, trong đó bao gồm thông tin quan trọng là nguồn đầu vào để tính toán ra đường MA.

Chúng ta có 4 cách khác nhau để lựa chọn nguồn cho đường MA, bao gồm High – Low – Open – Close, lần lượt có ý nghĩa là giá đóng cửa, giá mở cửa, giá cao nhất, giá thấp nhất.

Chỉnh sửa nguồn để tạo Đường trung bình động EMA (Nguồn: Internet)

High (Điểm mạnh)

Điểm mạnh nghĩa là hệ thống sẽ chọn giá cao nhất của tất cả cây nến trong chu kỳ đó và tính trung bình động.

Điểm mạnh để tính Đường trung bình động MA (Nguồn: Internet)

Low (Điểm yếu)

Điểm yếu nghĩa là hệ thống sẽ chọn giá thấp nhất của tất cả cây nến trong chu kỳ đó và tính trung bình động.

Điểm yếu để tính Đường trung bình động MA (Nguồn: Internet)

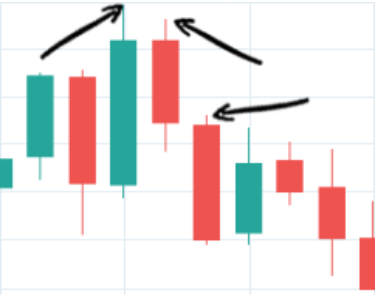

Open (Điểm mở cửa)

Điểm mở cửa là cách nhanh nhất để tạo thành đường trung bình động, nhưng cũng là cách nguy hiểm nhất. Vì giá trung bình được tính dựa trên giá mở cửa của nến (khối lượng giao dịch đầu tiên) nên nếu cây nến trở đầu vì khối lượng giao dịch lớn tiếp theo làm biến động thị trường thì trader sẽ không thể trở tay kịp. Nên nguồn này sẽ phù hợp với những tài sản ít biến động.

Điểm mở cửa để tính Đường trung bình động MA (Nguồn: Internet)

Ở đây, đường MA(50) màu vàng vì lấy nguồn là mở cửa nên nó đã không quan tâm đến những khối lượng giao dịch sau đó và cho dù các cột nến đang giảm nhưng nó vẫn tiếp tục đi lên.

Close (Điểm đóng cửa)

Đóng cửa là cài đặt mặc định sẵn của hệ thống giao dịch, nó sẽ lấy giá đóng cửa (giá cuối cùng) của phiên giao dịch để tính trung bình động. Nghĩa là nó sẽ đợi để xác nhận giá đóng cửa của một cây nến để hình thành đường MA.

Điểm đóng cửa để tính Đường trung bình động MA (Nguồn: Internet)

Bạn nên sử dụng cài đặt đóng cửa nếu muốn giao dịch an toàn hơn. Thời gian chờ đóng cửa thường chậm nhưng bạn sẽ tránh được các rủi ro biến động từ khối lượng giao dịch lớn trong phiên.

Trong ví dụ dưới đây, mình sẽ gộp 4 loại MA với nguồn khác nhau nhưng cùng chu kỳ 10 phiên, vào cùng 1 biểu đồ GBP/USD để bạn thấy được sự khác biệt.

Biểu đồ thể hiện sự khác nhau của các loại (Nguồn: Internet)

Nguồn High (xanh biển) nằm trên cùng vì nó lấy giá cao nhất, tiếp theo là nguồn Close (tím) và nguồn Open (xanh lá), cuối cùng là nguồn Low (đỏ) nằm dưới cùng vì nó lấy giá trị thấp nhất. Do đó, tuỳ theo thông tin gì mà bạn muốn thể hiện trên biểu đồ là gì thì việc chọn loại nguồn phù hợp cũng rất quan trọng.

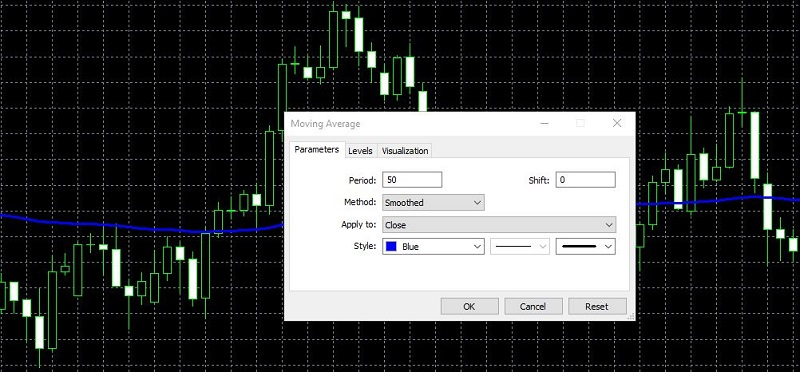

Hướng dẫn cài đặt đường trung bình động (MA) trên MT4, MT5 chi tiết

Cũng như các loại chỉ báo khác, đường trung bình động MA cũng được thêm sẵn trên nền tảng MetaTrader 4 & 5 nên cách cài đặt khá đơn giản. Các bước thiết lập đường MA trên MT4 (MT5 tương tự) như sau:

Bước 1: Đăng nhập vào hệ thống MT4

Bước 2: Trên thanh công cụ (Toolbar) chọn “Insert” => chọn “Indicators” => chọn “Trend” => chọn “Moving Average”.

Bước 3: Trên màn hình xuất hiện hộp thoại. Các bạn tiến hành nhập các thông số Period (Chu kỳ), MA Method và Style (Kích cỡ và màu sắc MA).

Bước 4: Chọn “OK” để hoàn thành thiết lập.

Hướng dẫn thêm đường MA trên nền tảng MT4 (Nguồn: Internet)

Cách sử dụng đường MA trong giao dịch forex hiệu quả

Kết hợp nhiều đường MA

Chiến lược đơn giản nhất khi sử dụng đường trung bình là kết hợp các đường MA với nhau. Bạn có thể kết hợp 2 đường MA, 3 đường hoặc nhiều hơn, và tín hiệu khi các đường MA có chu kỳ nhỏ cắt những đường MA chu kỳ lớn hơn sẽ là tín hiệu để bạn giao dịch.

Nguyên tắc chung là khi đường MA chu kỳ ngắn từ dưới lên trên thể hiện tín hiệu tăng giá, bạn có thể vào lệnh mua. Ngược lại, khi đường MA chu kỳ ngắn cắt từ trên xuống so với đường MA chu kỳ dài là tín hiệu giảm giá, cơ hội cho bạn vào lệnh bán.

Chúng ta quan sát một số ví dụ dưới đây để thấy được giá chuyển động như thế nào sau khi các đường MA cắt nhau.

Đường MA

Sử dụng đường MA(20) xanh và đường MA(50) vàng với cặp tiền LTC/USD, khung thời gian D1. Sau khi MA20 cắt lên MA50, chúng ta thấy một xu hướng tăng giá.

Sử dụng Đường trung bình động MA cho Khung thời gian D1 (Nguồn: Internet)

3 đường MA

Ở ví dụ này, mình dùng đường MA(9) vàng, đường MA(34) đỏ, đường MA(100) xanh trong khung thời gian D1. Mỗi khi MA9 cắt lên cả 2 đường MA34 và MA100 chúng ta đều có những xu hướng tăng của giá.

Sử dụng 3 đường MA xác định tín hiệu mua (Nguồn: Internet)

Tương tự với các đường MA 9, MA34 và MA200 dưới đây

Sử dụng Đường trung bình động MA cho Khung thời gian D1 (Nguồn: Internet)

Việc xác định tín hiệu bán được thực hiện ngược lại, khi MA 9 cắt xuống MA34 và MA100.

Sử dụng Đường trung bình động MA cho Khung thời gian D1 (Nguồn: Internet)

Trên đây VnRebates chỉ lấy các ví dụ để bạn dễ hình dung, nếu bạn hứng thú với phương pháp sử dụng kết hợp các đường MA, hãy tham khảo bài viết dưới đây của VnRebates về chiến lược MA Cross:

Xem thêm: MA Cross là gì? Những chiến lược đơn giản mà siêu hiệu quả với MA Cross

Sử dụng đường MA với vai trò hỗ trợ/kháng cự

Ngoài việc xác định xu hướng, bạn cũng có thể sử dụng các đường MA với vai trò hỗ trợ hoặc kháng cự trong khi phân tích biểu đồ.

Dưới đây là biểu đồ của cặp tiền GBP/USD, mình sử dụng đường MA(10) vàng và đường MA(50) đỏ ở khung thời gian H1:

Vai trò kháng cự của Đường trung bình động MA (Nguồn: Internet)

Khi đường giá cắt xuống đường MA(10) và đường MA(50) cho xu hướng giảm. Tại đây, đường MA(10) đóng vai trò kháng cự đường giá, khi rất nhiều lần đường giá chạm và nằm trên đường MA(10) giúp mình biết được xu hướng đang giảm dài hạn.

Xem thêm: Làm chủ thị trường với 4 loại hỗ trợ và kháng cự trong Forex

Ví dụ tiếp theo với cặp tiền EUR/USD, mình sử dụng đường MA(10) vàng, đường MA(50) đỏ, đường MA(100) xanh ở khung thời gian D1. Đường MA 10 và MA50 đóng vai trò là đường hỗ trợ khá tốt trong xu hướng tăng, khi giá có xu hướng quay đầu khi chạm tới các đường này.

Vai trò hỗ trợ của Đường trung bình động MA (Nguồn: Internet)

Với chu kỳ và khung thời gian phù hợp, đường MA đóng vai trò rất tốt trong việc hỗ trợ nhận ra xu hướng tăng dài hạn sau khi đường giá cắt lên và nằm yên trên đường MA(10).

Kết hợp đường MA và các loại chỉ báo khác

Việc kết hợp MA và những chỉ báo kỹ thuật khác cũng đem lại cho bạn rất nhiều chiến lược giao dịch tuyệt vời.

Kếp hợp đường MA với Chỉ báo RSI

Xu hướng giảm:

Mình sử dụng đường MA(10) thể hiện các biến động trung bình gần thời điểm hiện tại, nên chọn đường MA(50) cho khung thời gian M30 để cho xu hướng không quá xa hiện tại và chỉ báo RSI(5) thể hiện vùng quá mua (đỉnh) – vùng quá bán (đáy) nhằm vào lệnh chính xác hơn. Biểu đồ EUR/USD:

Sử dụng Đường trung bình động MA cho Khung thời gian M30 (Nguồn: Internet)

Vào thời điểm 06:30, mình thấy có đỉnh ở biểu đồ RSI – điều này dự báo xu hướng có thể giảm. Tuy nhiên, mình vẫn sẽ đợi đường giá cắt xuống các đường MA khác rồi vào Lệnh Sell cho chắc chắn. Sau đó, chốt lời khi đường giá bật lên lại và cắt đường MA(50).

Xu hướng tăng:

Vẫn sử dụng MA(50) cho xu hướng dài hạn và đường MA(10) xu hướng ngắn hạn cho biểu đồ EUR/USD:

Sử dụng Đường trung bình động MA cho Khung thời gian M30 (Nguồn: Internet)

Bạn nên chọn những vùng quá mua/vùng quá bán để vào lệnh cho chắc chắn. Sau khi thấy vùng quá bán (đáy biểu đồ RSI) – cho xu hướng tăng, mình sẽ đợi đường giá cắt lên đường MA(50) rồi mới vào Lệnh Buy và chốt lời ở điểm cắt xuống tiếp theo.

Bạn có thể giãn Lệnh chốt lời khi thấy các vùng quá bán tiếp theo nhưng cũng phải kéo Lệnh Stop Lost gần giá hiện tại, để vừa có thể chốt lời thêm vừa không sợ đường giá quay đầu đi xu hướng ngược lại.

Dải cầu vồng đường MA kết hợp MACD

Đây là tập hợp của rất nhiều đường MA với chu kỳ (cách nhau 3 chu kỳ từ 34-55). Mình còn kết hợp thêm 2 đường MACD với chu kỳ tương ứng là 12 (xanh lá nhạt) và 26 (xanh dương đậm) hỗ trợ tìm ra xu hướng sớm để vào lệnh đúng thời điểm trong khung thời gian H1. Sau đây là biểu đồ GBP/USD:

Dải cầu vồng Đường trung bình động MA (Nguồn: Internet)

Trên biểu đồ, cả đường giá với 2 đường MACD đều cắt lên tất cả đường MA và đều cùng nhau có xu hướng đi lên. Đây là thời điểm thích hợp để vào Lệnh Buy.

Ngoài ra, bạn có thể theo dõi độ rộng và hẹp của 2 đường MACD và các viền đường MA để tính điểm chốt lời so với đỉnh/đáy cũ trong quá khứ. Tuy nhiên, nên lưu ý là một khi độ rộng giữa các đường là quá lớn thì khả năng cao đường giá sẽ quay đầu lại trong tương lai gần.

Xem thêm: Bull trap là gì? 4 Dấu hiệu và cách phòng tránh hiệu quả

Lưu ý quan trọng khi sử dụng MA trader nên biết

Đường Moving Average được đánh giá là công cụ phân tích mang nhiều hữu ích. Cũng chính vì vậy nhiều trader đã quá tin tưởng vào tín hiệu mà MA cung cấp. Tuy nhiên bạn cần lưu ý khi sử dụng MA ở những điểm sau:

- Đối với các đường trung bình động có chu kỳ ngắn, các kết quả thu được không đủ để thể hiện chính xác xu hướng. Dẫn đến các quyết định giao dịch của trader dễ mắc sai sót.

- Đối với những đường MA có chu kỳ dài, khi lịch sử giá có nhiều đoạn tăng/giảm dẫn đến kết quả cuối cùng ko thể hiện rõ do bị triệt tiêu lẫn nhau.

- Không nên sử dụng quá nhiều loại đường MA trong cùng một biểu đồ giao dịch.

- Trader cần kết hợp các chỉ bảo kỹ thuật khác để đảm bảo chiến lược giao dịch có tính chính xác cao hơn.

Đọc thêm:

- Fibonacci là gì? Cách vẽ Fibo và ứng dụng dãy số fibonacci trong Forex hiệu quả

- Mô hình Wyckoff là gì? Cách giao dịch với mô hình Wyckoff chi tiết

- Sóng Elliott là gì? Cách sử dụng sóng Elliott trong đầu tư Forex

Tổng kết

Qua bài viết trên, hy vọng VnRebates đã giải đáp được cho bạn các câu hỏi như đường MA là gì? Có các loại đường MA nào? Chu kỳ của đường MA và cách sử dụng đường MA hiệu quả kèm khung thời gian phù hợp. Theo dõi VnRebates để cập nhật tin tức Forex, Chứng khoán, Tiền điện tử mới nhất.

VnRebates – Hoàn tiền mọi giao dịch tài chính