Toàn cầu hóa thực sự mang lại nhiều lợi ích cho nhân loại nhưng chính sự phát triển nhanh chóng của công nghệ tài chính, đặc biệt là Fintech, các giao dịch tài chính quốc tế ngày càng dễ dàng và đa dạng đã kéo theo những mối đe dọa về tội phạm tài chính. Cũng vì thế càng nhiều thách thức được đặt ra trong việc xây dựng và thực thi các quy định luật pháp bao gồm KYC và ALM về chống lại loại tội phạm này như rửa tiền và tài trợ khủng bố.

Như chúng ta đã biết, Định danh khách hàng (KYC – Know Your customer) và Chống rửa tiền (AML – Anti-money laundering) là hai khái niệm phổ biến mà mọi trader đều dễ dàng bắt gặp khi tham gia vào các hoạt động tài chính, đặc biệt là thị trường tiền mã hóa (Cryptocurrency).

Vậy, KYC và AML thực sự có ý nghĩa quan trọng với trader ra sao, thực trạng KYC và AML như thế nào và những thực thể tham gia vào các hoạt động tài chính cần chuẩn bị gì để hoàn tất thủ tục KYC và AML sẽ được giải đáp trong bài viết dưới đây!

Xem thêm:

- Danh sách các cơ quan quản lý Forex broker uy tín hàng đầu trên thế giới

- Các thuật ngữ trong tiền ảo cần biết cho nhà đầu tư mới

Tổng quan về KYC và AML là gì (Định danh khách hàng và Chống rửa tiền)

KYC – Định danh khách hàng là gì?

“Know Your Customer” (KYC) – Định danh khách hàng hay thấu hiểu khách hàng là một thủ tục để xác định và xác minh danh tính khách hàng có đúng với những gì họ đã khai báo hay không. Trong giao dịch tài chính, quá trình này bao gồm các bước kiểm tra được thực hiện trong giai đoạn đầu khi sàn giao dịch (broker) tiếp xúc với khách hàng (trader), để xác minh rằng khách hàng là thật.

Việc xác minh được thực hiện thông qua việc so khớp thông tin từ các tài liệu xác định danh tính (chứng minh thư, thẻ căn cước, bằng lái xe,…) và đặc biệt là thông qua sự hiện diện trực tiếp của khách hàng. Xác thực KYC là điều kiện bắt buộc mà trader cần thực hiện để tham gia vào các hoạt động tài chính như giao dịch forex, tiền điện tử, tham gia vào một số dự án Coin ICO.

KYC bảo vệ cả broker lẫn trader và đặc biệt giúp nhà môi giới xác định được thông tin chi tiết về khả năng chịu rủi ro, kiến thức đầu tư và tình hình tài chính của khách hàng. Các tổ chức tài chính phải xác minh danh tính của từng khách hàng, giám sát các giao dịch của họ và báo cáo hoạt động đáng ngờ, chẳng hạn như các khoản nạp tiền hoặc rút tiền tăng đột ngột. Ở đây, KYC không chỉ có nghĩa là biết danh tính của khách hàng mà còn hiểu được các giao dịch và hành vi điển hình của họ.

Vì các công ty Fintech cung cấp dịch vụ tài chính, họ có ủy quyền bởi các quy định của AML để xác minh danh tính khách hàng của họ trước khi cung cấp dịch vụ của họ. Đây là những biện pháp cần thiết để đảm bảo rằng các tổ chức đang làm việc với các thực thể hợp pháp.

Ví dụ: Sàn giao dịch A cho phép công dân toàn cầu sử dụng dịch vụ nhưng sàn B lại không cung cấp dịch vụ cho các công dân ở các quốc gia như Hoa Kỳ, Canada…Lúc này, sàn A và B chỉ cần lọc quốc tịch của mỗi user dựa trên thông tin KYC thu thập được. Dựa vào cơ sở dữ liệu mà quá trình KYC thu thập được, các cơ quan chức năng có thể điều tra hoặc theo dõi các hành vi sai trái.

KYC – Định danh khách hàng là gì?

Tổng quan về chống rửa tiền – Anti-money laundering (AML)

Ngày nay các phương thức rửa tiền (Money Laundering) – quá trình biến tiền “bẩn” thành tiền “sạch hay hành động biến đổi thu nhập phi pháp thành tài sản thông qua các giao dịch thương mại vô cùng tinh vi với sự hậu thuẫn của công nghệ cao.

Vậy, Anti money Laundering (AML) – Chống rửa tiền chính là 1 bộ bao gồm luật, quy định và thủ tục nhằm ngăn chặn tội phạm rửa tiền thông qua việc ngăn các khoản tiền bất hợp pháp đi vào hệ thống tài chính. Các quy định của AML yêu cầu các ngân hàng và các tổ chức tài chính cung cấp tín dụng hoặc chấp nhận tiền gửi của khách hàng phải tuân theo các quy tắc đảm bảo không hỗ trợ hành vi rửa tiền.

Tổng quan về chống rửa tiền – Anti-money laundering (AML)

Sự khác biệt giữa KYC và AML

Nhiều tổ chức tài chính thường làm mờ ranh giới giữa các quy trình KYC và AML và do đó bị phát sinh các khoản phạt vi phạm quy định.

Sự khác biệt giữa KYC và AML

KYC, như đã đề cập, chỉ là quá trình xác minh danh tính Xác định khách hàng. Mục đích chính của nó là để hiểu rõ hơn về khách hàng của bạn và các giao dịch tài chính của họ, do đó quản lý rủi ro một cách hiệu quả.

Trong khi một chương trình AML bao gồm những điều sau đây:

- Thủ tục KYC: Customer Due Diligence – Đánh giá khách hàng (CDD) và Enhanced Due Diligence – Đánh giá rà soát tăng cường (EDD).

- Các chính sách AML dựa trên rủi ro

- Đánh giá rủi ro đang diễn ra và theo dõi liên tục,

- Các chương trình đào tạo tuân thủ AML cho nhân viên

- Kiểm soát nội bộ và Kiểm toán nội bộ

Customer Due Diligence – Đánh giá khách hàng (CDD) là một quy trình KYC cơ bản nơi dữ liệu của khách hàng như dữ liệu nhận dạng và địa chỉ được thu thập và sử dụng để đánh giá hồ sơ rủi ro của khách hàng.

Enhanced Due Diligence – Đánh giá rà soát tăng cường (EDD) là một thủ tục KYC nâng cao cho khách hàng có rủi ro cao. Thông thường, những khách hàng được phân loại thuộc nhóm rủi ro cao sau hoạt động đanh giá CDD có xu hướng rửa tiền và tài trợ cho khủng bố. Do đó, nhóm này được quy định và theo dõi theo định mức quy định riêng.

Thủ tục EDD bao gồm xác minh thông tin Quyền sở hữu cuối cùng – Ultimate Beneficial Ownership (UBO) và người tiếp xúc chính trị – politically exposed persons (PEP). Giám sát giao dịch – transaction Monitoring cũng là một yếu tố chính của EDD.

Một tổ chức tài chính nên tạo ra các chính sách AML theo các quy tắc và quy định của AML tại quốc gia mà nó hoạt động. Các quy tắc như Đạo luật Bảo mật Ngân hàng Hoa Kỳ và Chỉ thị Chống Rửa tiền lần thứ 4 của EU. Các quy định của AML và KYC khác nhau giữa các quốc gia, tuy nhiên, đều dựa trên cơ sở là thu thập đủ thông tin cho mục đích xác minh danh tính và đảm bảo rằng các hoạt động của họ là hợp pháp.

Tầm quan trọng của KYC và AML trong hoạt động giao dịch

KYC và AML phòng chống các hoạt động phi pháp và bảo vệ khách hàng

Quá trình KYC và AML thường có quy trình phức tạp và tốn kém. Từ đó, không ít người dùng cho rằng nên loại bỏ bớt các quy định này đi. Tuy nhiên, nếu bạn biết được mức độ nguy hiểm của nạn rửa tiền thì sẽ ít than phiền vì những quy trình có phần rườm rà này.

Những đối tượng tham gia vào hoạt động rửa tiền phổ biến là những người buôn lậu (ma túy, vũ khí…), những người tham nhũng, các tổ chức khủng bố… Và để biến “tiền bẩn” thành “tiền sạch” chúng sẽ dùng mọi biện pháp để đưa vào hệ thống tài chính, tiền được chuyển đổi sang các hình thức khác hoặc chuyển đến các tổ chức khác thông qua các giao dịch, công cụ tài chính khác nhau làm cho tiền trông có vẻ “hợp pháp” hay tới từ nguồn chính thống và tiền được đưa lại vào hệ thống tài chính thông qua việc mua tài sản để chuyển chúng vào nền kinh tế hợp pháp.

Từ quan điểm vĩ mô, tiền bẩn và hoạt động rửa tiền ảnh hưởng sâu sắc đến phân bố thu nhập như tạo bất công và làm chao đảo sự tín nhiệm của xã hội vào các thị trường tài chính. Tội phạm sử dụng hoạt động rửa tiền để che giấu tội ác và tiền của họ. Các tổ chức tài chính đóng một vai trò rất quan trọng trong thế giới tội phạm tài chính. Nếu các tổ chức tài chính không tuân thủ các quy định, tội phạm tài chính sẽ tiếp tục gia tăng.

Do đó, ngay trong bước đầu tiên là đưa tiền bẩn vào hệ thống tài chính mà cụ thể là ngân hàng hoặc các sàn giao dịch, hành động phi pháp của chúng sẽ bị ngăn chặn ngay lập tức thông qua quy định KYC và AML.

KYC là yếu tố quan trọng hàng đầu trong các nền tảng giao dịch trực tuyến đặc biệt là giao dịch tiền ảo. Bên cạnh đó, KYC cũng tạo ra một cơ sở dữ liệu thông tin mà cơ quan thực thi pháp luật có thể sử dụng trong các cuộc điều tra của họ trong trường hợp của một số hoạt động tội phạm trong tương lai.

Trong khi đó, các luật và quy định của Anti money Laundering nhắm vào các hoạt động tội phạm bao gồm thao túng thị trường, buôn bán hàng hóa bất hợp pháp, tham nhũng công quỹ và trốn thuế cũng như các hoạt động nhằm che giấu những hành động này.

Các cuộc điều tra rửa tiền của cơ quan thực thi pháp luật thường liên quan đến việc xem xét kỹ lưỡng các hồ sơ tài chính để tìm ra những mâu thuẫn hoặc hoạt động đáng ngờ. Vì vậy, khi cảnh sát cố gắng truy tìm thủ phạm của tội phạm, khó có phương pháp nào hiệu quả hơn việc kiểm tra hồ sơ của các giao dịch tài chính mà người đó tham gia.

Đối với nhà giao dịch, việc cung cấp thông tin KYC là cần thiết để tài khoản của bạn có thể nâng hạng mức giao dịch.

Ví dụ: Bạn không thể giao dịch đến 100 BTC trên sàn mà không cung cấp thông tin nào để sàn biết bạn là ai, sinh sống ở đâu, có liên quan đến tội phạm rửa tiền hay không, khả năng tài chính như thế nào? Thêm nữa, KYC đầy đủ sẽ giúp bạn nhận được những hỗ trợ tốt nhất từ sàn. Nếu gặp vấn đề gì khi giao dịch (lệnh chuyển coin chưa được duyệt chẳng hạn), sàn sẽ ưu tiên hỗ trự cho những tài khoản đã tham gia quy trình KYC đầy đủ – nghĩa là đặt niềm tin vào nền tảng của sàn.

Xem thêm: Ý nghĩa và tầm quan trọng của Thông tư 42 đối với thị trường ngoại hối

Thực trạng về KYC và AML hiện nay

KYC và AML tại ngân hàng và Fintech

Tuân thủ luật KYC và AML đã trở thành quy tắc mà mọi ngân hàng phải tuân theo. Việc không tuân thủ các luật này dẫn đến các khoản phạt nặng và các hình phạt khác của các cơ quan quản lý, cũng như một cú đánh lớn vào danh tiếng của tổ chức tài chính vi phạm.

Trong bối cảnh chuyển đổi số đang diễn ra mạnh mẽ, quy trình eKYC (electronic Know Your Customer) – Định danh khách hàng trực tuyến được các ngân hàng đưa vào áp dụng như một biện pháp nâng cao năng lực cạnh tranh và thu hút khách hàng.

eKYC dựa trên quy trình KYC với sự hỗ trợ từ các công nghệ trí tuệ nhân tạo như: xác thực khuôn mặt (face-matching) để so khớp khuôn mặt với ảnh trên giấy tờ tùy thân; nhận diện ký tự (OCR) để đọc và trích xuất các thông tin trên giấy tờ, đối chiếu thông tin cá nhân tức thời với cơ sở dữ liệu tập trung về danh tính người dùng, xác minh người thật (liveness detection) để xác định đúng là người thật đang thực hiện thao tác giao dịch chứ không phải robot…

Trên thực tế mặc dù gặp một số thách thức trong quá trình thực hiện, nhưng các mô hình eKYC trên thế giới được đánh giá mang lại nhiều lợi ích về kinh tế cũng như cải thiện trải nghiệm người dùng, mang lại sự hài lòng cho khách hàng.

KYC và AML trong Forex trên các sàn giao dịch

Tương tự như vậy, thủ tục KYC đang trở thành tiêu chuẩn quy định trong các giao dịch. Việc KYC xác thực danh tính cho phép các nhà môi giới biết được khách hàng của mình là đối tượng như thế nào, có an toàn để thực hiện một giao dịch hợp pháp hay không.

Thông qua các quy định KYC và AML, các giao dịch bất hợp pháp khong thể thực hiện được, đảm bảo nguồn ngoại tệ lưu thông trên thị trường Forex là “tiền sạch”. Do đó, lợi thế của việc triển khai KYC trong giao dịch Forex là:

- Tránh các vấn đề pháp lý và uy tín.

- Chống lại hành vi phạm tội (rửa tiền).

- Đảm bảo sự an toàn của các nhà đầu tư tài sản trên mạng.

- Thiết lập uy tín với ngân hàng.

Chống rửa tiền và chống tài trợ cho khủng bố đã và đang trở thành những mối quan tâm hàng đầu của các quốc gia và các tổ chức quốc tế.

Một số tổ chức thực thi AML uy tín trên thế giới bao gồm:

Lực lượng đặc nhiệm tài chính quốc tế FATF (Financial Action Task Force)

FATF là tổ chức chống rửa tiền đầu tiên trên thế giới và cũng là lực lượng quốc tế quan trọng nhất về chống rửa tiền và tài trợ khủng bốvới 36 quốc gia thành viên và 5 tổ chức khu vực là thành viên liên kết.

FATF tập hợp các chuyên gia lập pháp, tài chính và thi hành pháp luật để đạt được các cuộc cải cách của các quốc gia về lập pháp và quản lý công tác chống rửa tiền và chống tài trợ khủng bố.

Các tổ chức khu vực FSRBs (FATF – Style Regional Bodies)

Được xây dựng theo mô hình FATF thu nhỏ và cũng giống như FATF, mục tiêu của FSRBs là chống rửa tiền và chống tài trợ khủng bố.

SRBs là các tổ chức mang tính tự nguyện và hợp tác. Tư cách thành viên được mở cho tất cả những quốc gia hoặc các nước và vùng lãnh thổ trong một khu vực địa lý cam kết sẵn sàng tuân thủ các quy tắc và mục đích của tổ chức. Một số thành viên của FATF cũng là thành viên của FSRBs.

Từ tháng 5/2007, Việt Nam đã trở thành thành viên của APG (Nhóm Châu Á/Thái Bình Dương về chống rửa tiền – 1 bộ phận của FSRBs) và cam kết thực thi đầy đủ 40 khuyến nghị về chống rửa tiền và 9 khuyến nghị về chống tài trợ khủng bố của FATF.

IMF – Quỹ tiền tệ quốc tế

Những cách mà IMF giúp các thành viên của mình ngăn chặn rửa tiền bao gồm việc đóng vai trò là một diễn đàn quốc tế để trao đổi thông tin và giúp các quốc gia phát triển các giải pháp chung cho những vấn đề này và chính sách hiệu quả để bảo vệ họ.

Ngoài ra, IMF còn góp phần đánh giá sự tuân thủ của mỗi quốc gia đối với các biện pháp chống rửa tiền và xác định nơi mỗi quốc gia cần cải thiện. IMF tập trung vào việc đánh giá điểm mạnh và điểm yếu của ngành tài chính của mỗi thành viên trong việc tuân thủ các khuyến nghị của FATF.

Hoạt động của những tội phạm rửa tiền ngày càng cải tiến và tinh vi để theo kịp các giải pháp kỹ thuật số. Rất may, các tổ chức có thể ngăn chặn những hoạt động rửa tiền và tránh các hình phạt theo quy định bằng các giải pháp AML được thiết kế bởi trí tuệ nhân tạo. Ví dụ, Máy quét trừng phạt cung cấp các giải pháp chống rửa tiền tương thích với công nghệ với sự hỗ trợ API của Sanction Scanner, các tổ chức có thể tự động thực hiện các quy trình kiểm soát AML trong vài giây.

Xem thêm: Moral hazard – Rủi ro đạo đức và tội phạm “cổ cồn trắng” thao túng thị trường tài chính

Cần chuẩn bị những gì để hoàn tất thủ tục KYC và AML

Cần làm gì để hoàn tất thủ tục KYC và AML

Cung cấp thông tin để KYC có nguy hiểm hay không?

Hầu hết các sàn giao dịch đều cam kết bảo mật dữ liệu các nhân của khách hàng, nghĩa là mọi thông tin cá nhân của bạn chỉ dùng để tuân thủ quy định về KYC chứ không dùng vào mục đích khác trừ trường hợp sàn giao dịch bạn đăng ký bị hack.

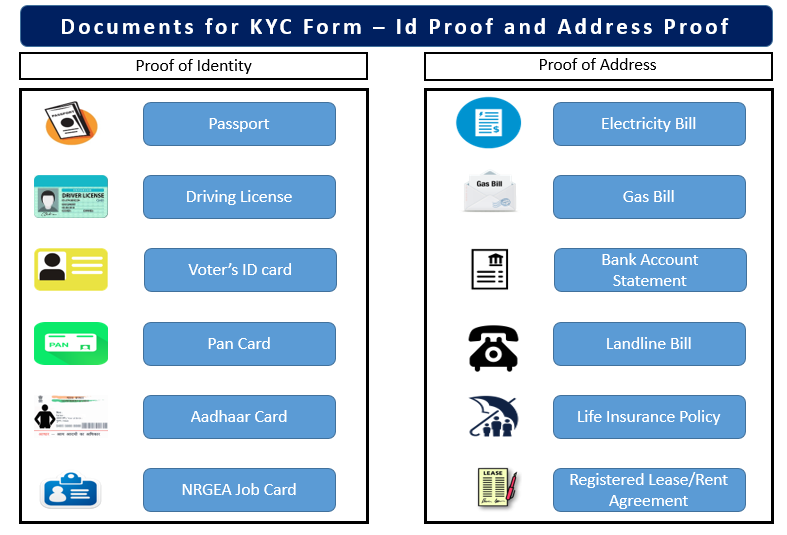

Không chỉ sàn giao dịch mà các dự án ICO hay IEO cũng sẽ yêu cầu bạn thực hiện KYC nếu muốn tham gia và thực tế có khác nhiều trader gặp vấn đề trong việc hoàn tất các thủ tục này như đăng ký mãi mà vẫn không thành công. Mặc dù, mỗi sàn và mỗi dự án đều có yêu cầu xác minh khác nhau, dưới đây mình sẽ liệt kê danh sách các tài liệu cần thiết nhất để thực hiện KYC:

- ID bao gồm Chứng minh thư nhân dân (CMND) hay căn cước công dân (CCCD) hoặc Hộ chiếu (Passport)

- Giấy phép lái xe (nhiều sàn hoặc dự án ICO có thể thay cho ID)

- Cung cấp Họ, Tên theo đúng yêu cầu như trong CMND/Passport

- Giấy tờ chứng thực nơi cư trú của bạn đang có giá trị trong vòng 3 tháng, có thể bao gồm: hoá đơn điện nước, hoá đơn truyền hình, hóa đơn Internet…

- Khai báo thu nhập: Bạn cần xuất trình các giấy tờ chứng thực thu nhập bạn từ đâu mà có. Điều này để đảm bảo rằng bạn không dùng “tiền bẩn” cho ICO hay sàn giao dịch đó. Tuỳ từng dự án ICO/sàn giao dịch có yêu cầu hay không.

Với các giấy tờ trên, các dự án ICO hay sàn giao dịch thường yêu cầu khách hàng cung cấp ảnh chụp hoặc scan và upload lên hệ thống. Một số dự án và sàn giao dịch còn yêu cầu người dùng “chụp ảnh selfie” cầm CMND hoặc Passport.

Sau khi bạn đã cung cấp đầy đủ giấy tờ theo yêu cầu, sàn hay dự án sẽ check thông tin bằng cách đối chiếu thông tin mà bạn đã đăng ký trước đó với thông tin trên tài liệu vừa submit. Quá trình xác thực danh tính KYC này thường kéo dài 1-2 ngày làm việc và tuỳ vào dự án ICO hay sàn giao dịch khác nhau mà họ cũng sẽ yêu cầu các giấy tờ và thời gian xác thực khác nhau.

Xem thêm: Lật tẩy những chiêu trò và thủ đoạn của những sàn Forex lừa đảo

Kết luận

Quy trình KYC có thể khiến broker và trader mất thêm ít thời gian nhưng đổi lại bạn sẽ giao dịch trong một môi trường an toàn hơn.

Các hoạt động tài chính phi pháp đặc biệt là rửa tiền đã và đang gây tác động rất lớn đến mức độ an toàn của hệ thống tài chính và nền kinh tế quốc gia nên việc chống rửa tiền (Anti money Laundering) và quy trình KYC là những nhiệm vụ hết sức quan trọng. Có thể quy trình AML khá phức tạp và tốn kém và cũng từng gây ra những hoài nghi về độ hiệu quả nhưng sự thực nó vẫn cần thiết để đảm bảo hệ thống tài chính minh bạch và an toàn.

Theo dõi VnRebates để cập nhật tin tức Forex, Chứng khoán, Tiền điện tử mới nhất.

VnRebates – Hoàn tiền mọi giao dịch tài chính

Theo basisid