Ước tính sơ bộ về tình hình lạm phát trong tháng 8 ở khu vực đồng tiền chung châu Âu (Eurozone) được công bố vào 09:00 GMT ngày thứ Ba. Tỷ lệ chính thức được dự kiến sẽ tăng lên mức cao nhất trong gần một thập kỷ. Tuy nhiên, điều này không có khả năng đẩy nhanh các kế hoạch bình thường hóa chính sách của Ngân hàng trung ương châu Âu (ECB) như các Ngân hàng trung ương khác, bởi ECB cho rằng sự gia tăng này chỉ là “nhất thời”.

Do đó, đồng EUR có thể phải vật lộn để tìm kiếm xu hướng tăng từ dữ liệu này, khi mà mọi trợ lực đều chỉ có khả năng tồn tại trong thời gian ngắn.

Ngân hàng Trung ương châu Âu (ECB)

1. Phân tích cơ bản đồng EUR và cặp EUR/USD

1.1 Lạm phát đang tăng nhanh, nhưng chỉ là “tạm thời”

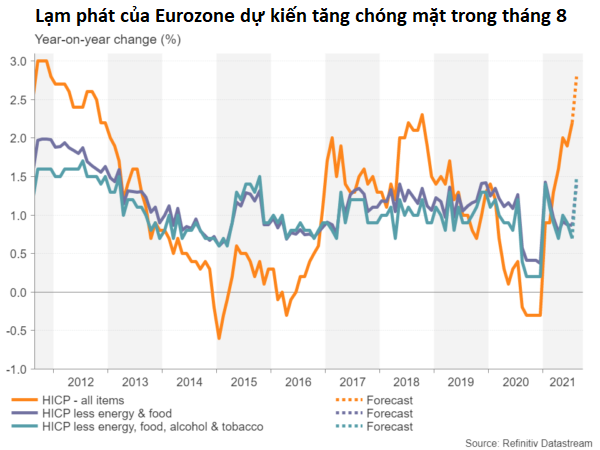

Áp lực lạm phát ở khu vực đồng EUR thực sự đang nóng lên. Chỉ số Giá tiêu dùng Hài hòa (HICP) trong tháng 8 dự kiến sẽ đạt mức cao nhất kể từ cuối năm 2011, đã tăng 2,8% so với cùng kỳ năm ngoái và cao hơn mức tăng 2,2% trong tháng 7. Những chỉ số cơ cở về lạm phát cũng được dự báo sẽ tăng lên. HICP không bao gồm thực phẩm và năng lượng được dự báo sẽ tăng từ 0,9% lên 1,4%, và tỷ lệ không bao gồm rượu và thuốc lá tăng hơn gấp đôi từ 0,7% lên 1,5%.

Tỷ lệ lạm phát của Eurozone dự kiến tăng đột biến trong tháng 8

Mức tăng đột biến dự kiến sẽ đẩy lạm phát vượt xa mục tiêu đối xứng 2% mới được thông qua của Ngân hàng Trung ương Châu Âu. Nhưng câu hỏi đặt ra là, liệu điều này có gióng lên hồi chuông cảnh báo đối với các nhà hoạch định chính sách, những người luôn mong mỏi chứng kiến sự hồi sinh của áp lực lạm phát sau nhiều năm chật vật mà không đạt mục tiêu với tỷ lệ lạm phát gần như luôn dưới 2%? Vậy, khi “tạm thời” trở thành từ ngữ mới được yêu thích của các lãnh đạo ngân hàng trung ương, thì câu trả lời có lẽ là không.

Xem thêm: Ảnh hưởng của lãi suất đến nền kinh tế – bài toán hạ lãi suất để kích thích tăng trưởng hậu đại dịch

1.2 ECB đã tăng cường các tiêu chí với việc tăng lãi suất

Sau khi kết thúc cuộc đánh giá chiến lược chính sách tiền tệ vào tháng 7, và sau đó mở đường cho việc sửa đổi toàn diện đường lối chính sách trong tương lai, ECB đã “bắt chước” Fed bằng cách nới lỏng cách tiếp cận để nhắm mục tiêu vào lạm phát. Giờ đây, ECB không chỉ muốn lạm phát duy trì “lâu dài” ở mức 2% “trước khi kết thúc đường chân trời dự báo”, mà còn đồng thời muốn đạt được mục tiêu lạm phát cơ bản.

Điều đó có nghĩa là các nhà hoạch định chính sách sẽ không vội vàng tăng lãi suất vì có thể mất vài năm để lạm phát có thể hội tụ bền vững quanh mức 2% một khi ảnh hưởng từ đại dịch được giải quyết. Ngoài ra, trong khi những đồn đoán về kế hoạch cắt giảm chương trình mua tài sản của chính ECB cũng đang nhanh chóng trở thành chủ đề nóng trên thị trường gần đây, thì cuối cùng, chính thời điểm tăng lãi suất của Fed vs ECB là điều mà các nhà đầu tư quan tâm nhất.

1.3 Tiến trình ECB cắt giảm việc mua tài sản có thể không chậm trễ so với Fed nhưng việc tăng lãi suất thì có thể

Sự khác biệt trong lộ trình tăng lãi suất giữa hai ngân hàng trung ương dự kiến sẽ ảnh hưởng đến triển vọng của đồng EUR so với đồng USD trong một khoảng thời gian khá dài.

Về trung hạn, đồng single currency – EUR có thể được hỗ trợ từ các cuộc đàm về quá trình cắt giảm chương trình mua tài sản. ECB rất có thể sẽ kết thúc Chương trình Mua hàng Khẩn cấp vì Đại dịch (PEPP) vào tháng 3 năm 2022, do đó, ngân hàng này phải bắt đầu lên kế hoạch về cách thức thực hiện kế hoạch này chậm nhất là vào tháng 12, chính là khoảng thời gian Fed dự kiến sẽ thông báo kế hoạch cắt giảm chương trình mua tài sản của riêng mình.

Nhưng đó chính là những điểm tương đồng giữa 2 nền kinh tế. Mặc dù nền kinh tế Khu vực đồng tiền chung châu Âu đang hoạt động không quá tệ và nguy cơ rủi ro mà biến thể Delta có thể đẩy khối này vào một cuộc suy thoái khác có thể không nghiêm trọng do tỷ lệ tiêm chủng tăng vọt, thì nền kinh tế Mỹ thậm chí còn hoạt động tốt hơn. Bên cạnh triển vọng về một gói kích thích tài khóa lớn khác từ Quốc hội để duy trì đà tăng trưởng, mối đe dọa lạm phát cao ngày càng nan giải ở Hoa Kỳ là lớn hơn nhiều so với khu vực đồng EUR.

Các doanh nghiệp Mỹ đang phải vật lộn với chi phí gia tăng từ nhiều nguồn, bao gồm cả tiền lương khi tình trạng thiếu nhân công dường như ngày càng trầm trọng hơn. Ngược lại, tỷ lệ thất nghiệp tương đối cao của Khu vực đồng tiền chung châu Âu sẽ giúp hạn chế áp lực tiền lương, trong khi chi tiêu tiêu dùng thấp hơn cũng sẽ hạn chế những đợt mức tăng giá lớn.

Xem thêm: ECB là gì và có tác động như thế nào đến thị trường Forex

2. Phân tích kỹ thuật EUR/USD – Triển vọng không sáng sủa đối với đồng EUR

Vậy tất cả những vấn đề này sẽ đưa đồng EUR đi về đâu?

Về mặt tích cực, sự phân kỳ chính sách tiền tệ gần như chắc chắn được xác định và ngoại trừ bất kỳ thay đổi bất ngờ nào từ Fed hay ECB, xu hướng giảm của cặp EUR/USD kể từ tháng 6 có thể không còn nhiều động lực nữa để tiếp tục. Tuy nhiên, không có nhiều triển vọng về việc đồng EUR sẽ tăng giá đáng kể trong vài tháng tới.

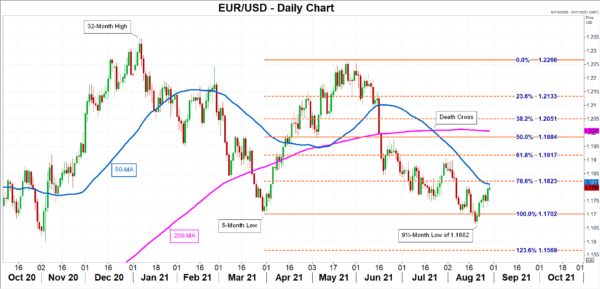

Cặp EUR/USD trên biểu đồ ngày từ tháng 10/2020 đến tháng 8/2021

Trước mắt, cặp EUR/USD đang phải đối mặt với thách thức tại đường trung bình động 50-ngày quanh mốc $1.1810. Mức thoái lui Fibonacci 78,6% của mức tăng tháng 4/tháng 5 cao hơn một chút tại mốc $1.1823. Những con số tỷ lệ lạm phát tăng-cao-hơn-dự-kiến được công bố vào thứ Ba có thể giúp cặp tiền này vượt qua vùng kháng cự này, dễ dàng đạt mức mức đỉnh tháng 7 là $1.1569, có thể được tìm thấy dưới mức Fibonacci 61,8% một chút.

Tuy nhiên, nếu sự phục hồi gần đây từ mức đáy trong 9½ tháng là $1.1662 chững lại, thì cặp EUR/USD có thể quay trở lại mức đáy này, trước khi giảm xuống mức Fibonacci mở rộng 123,6% là $1.1569.

“VnRebates Tổng hợp”

[Theo actionforex]