Thông báo thắt chặt QE được chờ đợi từ lâu của Fed sẽ là tâm điểm của tuần này cộng với báo cáo việc làm tháng 10 được kỳ vọng sẽ làm tăng thêm sự phấn khích. Ngân hàng Dự trữ Úc – RBA cũng đã lên lịch cho một cuộc họp thường kỳ.

Tuy nhiên, Ngân hàng Trung ương Anh – BoE có thể gây khuấy đảo lớn nhất đến thị trường khi họ cân nhắc liệu có nên tăng lãi suất sớm để chống lại lạm phát đang leo thang hay không. Dữ liệu việc làm ở Canada và New Zealand sẽ là những bản tin quan trọng khác mà nhà đầu tư đang mong đợi, trong khi cuộc họp hàng tháng của OPEC không có khả năng mang lại bất kỳ thay đổi nào trong kế hoạch bình thường hóa sản xuất.

Đồng USD đang chờ đợi động thái của FED và dữ liệu NFP

Có hay không quan điểm “dovish” của RBA chỉ là giọng điệu lừa gạt?

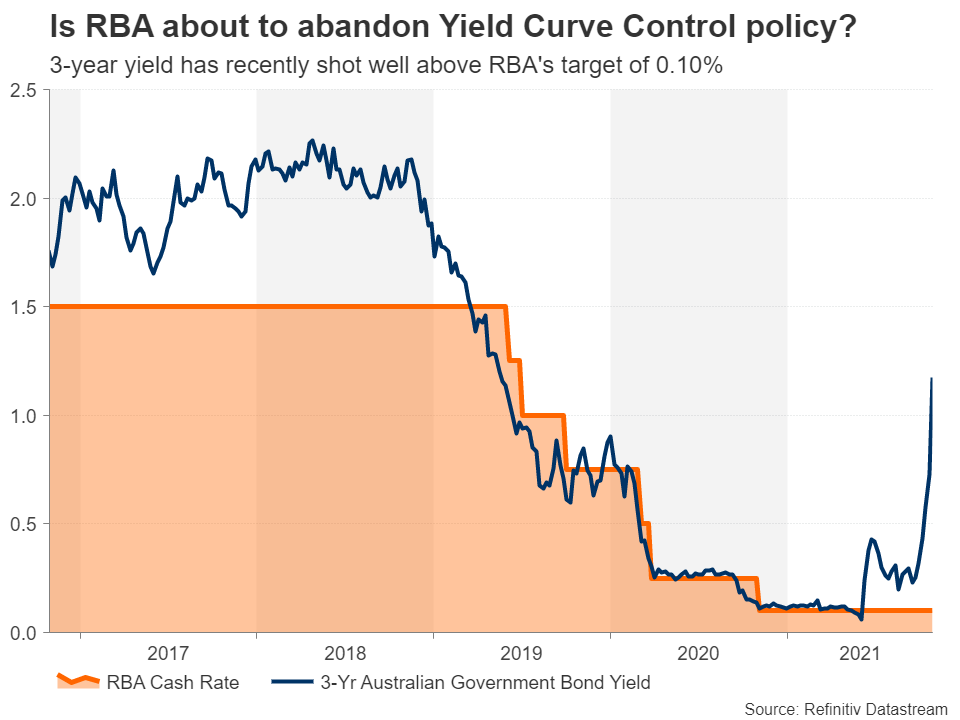

Ngân hàng Dự trữ Úc – RBA đã tỏ ra khá mạnh miệng khi đánh tín hiệu với các thị trường rằng họ hoàn toàn không có ý định tăng lãi suất trước năm 2024. Tuy nhiên, khi các biện pháp phong tỏa ở quốc gia này dần đươc gỡ bở cộng với tỷ lệ tiêm chủng ấn tượng gần bắt kịp với châu Âu và Mỹ, nền kinh tế Úc cho thấy khả năng phục hồi mạnh mẽ trong vài tháng tới. Trong khi đó, lạm phát đang leo thang, cụ thể là các thước đo giá cơ sở đã bắt đầu tăng cao hơn.

Mặc dù cũng có thể sẽ cần thời gian để tiền lương bắt đầu tăng lên một cách bền vững – một tiêu chí quan trọng quyết định chính sách của RBA – các nhà đầu tư cho rằng đây chỉ là vấn đề thời gian và dự đoán rằng lãi suất sẽ cần phải tăng sớm hơn nhiều. Hợp đồng tương lai lãi suất hiện cho thấy sẽ có 4 đợt tăng lãi suất trong năm tới.

Các nhà hoạch định chính sách có thể sẽ cố gắng đẩy lùi những kỳ vọng đó, nhưng không hoàn toàn như vậy. RBA đã cho phép lợi suất trái phiếu Chính phủ Úc (AGB) kỳ hạn 3 năm vượt mục tiêu 0,10% trong những ngày gần đây, làm dấy lên suy đoán rằng ngân hàng Trung ương này có thể sớm từ bỏ chính sách kiểm soát đường cong lợi suất.

Liệu RBA có từ bỏ chính sách kiểm soát đường cong lợi suất hay không?

Không thể chắc chắn liệu điều đó có xảy ra sớm nhất vào cuộc họp tiếp theo vào thứ Ba hay không, nhưng không thể loại trừ một phương án khác là tiếp tục cắt giảm chương trình mua tài sản. Một động thái như vậy sẽ là một bước ngoặt lớn, với quyết định trước đó đã được hoãn lại đến tháng Hai để đối phó với tình trạng phong tỏa kéo dài. (bfiweek.com) Mặc dù tình trạng dịch bệnh không thay đổi kể từ khi quyết định bị trì hoãn, nhưng bức tranh lạm phát đã hình thành.

Vì vậy, ít nhất, RBA có thể sẽ thực hiện một số biện pháp để sớm kết thúc các chương trình kích thích kinh tế, điều này có thể thúc đẩy lợi suất AGB vốn đã tăng mạnh, làm tăng giá đồng đô la Úc (AUD). Các trader đang giao dịch đồng AUD cũng sẽ để mắt tới bản phê duyệt các công trình xây dựng tháng 9 được công bố vào thứ 4 này, doanh số thương mại và bán lẻ vào thứ Năm, cũng như Tuyên bố về Chính sách tiền tệ của RBA vào thứ Sáu, bao gồm các dự báo mới nhất.

Xem thêm: Ảnh hưởng của lãi suất đến nền kinh tế – bài toán hạ lãi suất để kích thích tăng trưởng hậu đại dịch

Dữ liệu việc làm ở New Zealand ảnh hưởng như thế nào đối với đồng NZD

Tại nước láng giềng của Úc – New Zealand, số liệu việc làm hàng quý sẽ được công bố vào thứ Tư, trong khi dữ liệu PMI sản xuất của Trung Quốc có thể khuấy động các dòng rủi ro vào thứ Hai, làm xáo trộn cả đồng AUD lẫn NZD.

Các bản phát hành của quý thứ ba về tỷ lệ thất nghiệp, tăng trưởng việc làm và chi phí lao động sẽ có tác động quan trọng đến đồng NZD, vì chúng có thể làm xoay chuyển tỷ lệ cược ủng hộ cho việc Ngân hàng dự trữ New Zealand – RBNZ tăng mạnh lãi suất cơ bản lên 50 điểm vào cuối tháng 11 nếu những dữ liệu đó mạnh hơn kỳ vọng.

Tuy nhiên, với khả năng thị trường liên tục gạt bỏ những tin tức tiêu cực sang một bên, bất kỳ sự thất vọng nào từ các chỉ số PMI sản xuất chính thức của Trung Quốc và Caixin/Markit có thể sẽ chỉ tạm thời đè nặng lên tâm lý rủi ro.

Đồng USD – Fed sẽ bắt đầu cắt giảm QE, nhưng bỏ qua câu chuyện tăng lãi suất

Fed được kỳ vọng sẽ tuyên bố bắt đầu giảm lượng mua trái phiếu và chứng khoán hàng tháng vào thứ Tư này. Quá trình cắt giảm có thể bắt đầu vài ngày sau cuộc họp. Nhưng quyết định đã được thông báo rõ ràng đến mức các nhà đầu tư gần như chắc chắn sẽ tập trung vào cuộc họp báo của Chủ tịch Powell.

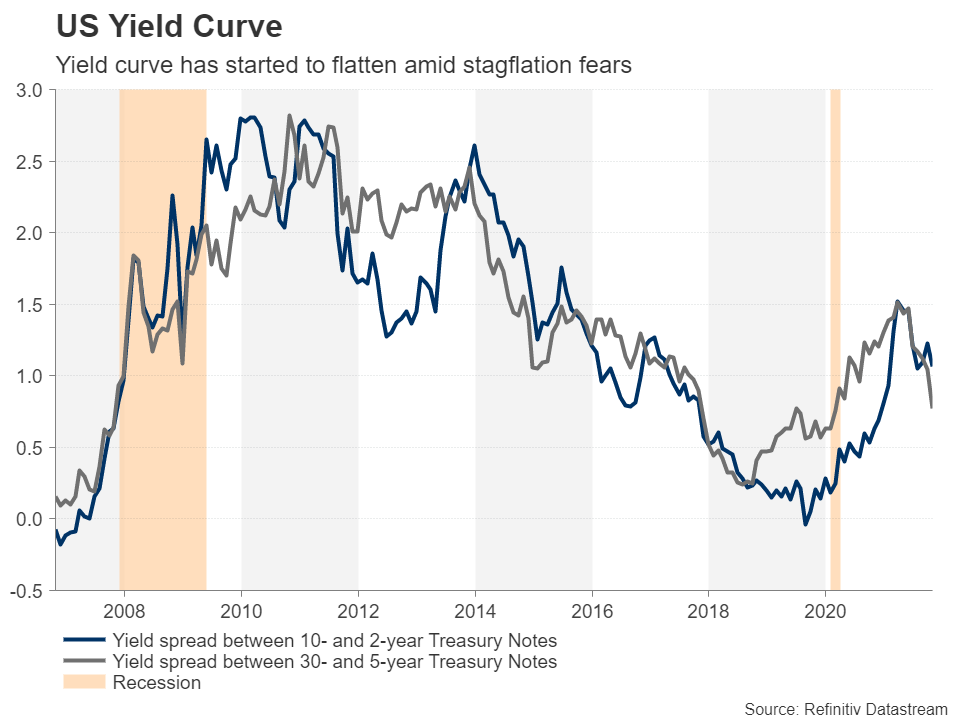

Thị trường trái phiếu gần đây đang rối ren, khi lợi suất ngắn hạn tăng đột biến nhưng lợi suất dài hạn không thể theo kịp, khiến cho đường cong lợi suất bị san phẳng. Cách duy nhất để giải thích điều này là các nhà đầu tư nghĩ rằng các nhà hoạch định chính sách buộc sớm có động thái điều chỉnh lãi suất, nhưng sự dễ vỡ của các nền kinh tế lại kìm chân họ.

Đường cong lợi suất của Hoa Kỳ bắt đầu phẳng trong bối cảnh lo ngại về suy thoái lạm phát

Mặc dù Powell rất có thể sẽ tránh đề cập đến việc tăng lãi suất trong cuộc họp báo của mình và nhấn mạnh tiến độ phục hồi trong khi vẫn duy trì thái độ thận trọng, nhưng vẫn có thể có manh mối về thời điểm nâng lãi suất khi vị chủ tịch đề cập đến vấn đề lạm phát.

Nếu Powell gợi ý rằng ông không còn chắc chắn về việc lạm phát tăng cao chỉ là tạm thời, điều này sẽ tiếp thêm động lực cho thị trường đặt cược vào việc Fed sẽ bắt đầu tăng lãi suất ngay sau khi cắt giảm QE, dự kiến vào giữa năm 2022.

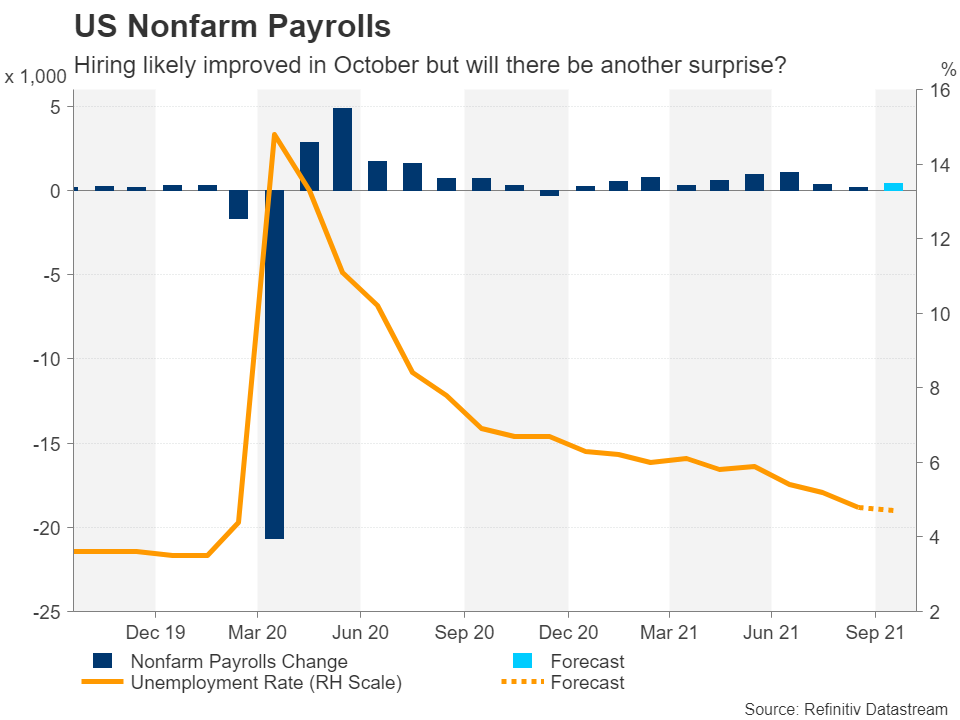

Và dù trong bất kỳ khả năng nào, cuộc họp FOMC có thể diễn ra không bình lặng và báo cáo NFP công bố vào ngày thứ Sáu sẽ làm xáo trộn thị trường. Nền kinh tế Mỹ dự kiến sẽ có thêm 425 nghìn việc làm vào tháng 10 – cho thấy sự cải thiện so với con số 194 nghìn trước đó. Sau những bất ngờ gần đây, khả năng lượng lớn dữ liệu bị lệch hoặc vượt trội so với con số chính thức là có thể xảy ra. Do đó, đồng USD có thể biến động mạnh vào cuối tuần, và đi ngang trong khoảng thời gian này.

Đồng USD: Báo cáo NFP – Số lượng việc làm đã cải thiện vào tháng 10 nhưng liệu có gì bất ngờ xảy ra hay không?

Các dữ liệu khác của Hoa Kỳ cũng quan trọng bao gồm chỉ số PMI sản xuất ISM công bố vào thứ Hai, tiếp theo là chỉ số tổng hợp phi sản xuất của ISM công bố vào thứ Tư, cũng như các đơn đặt hàng của nhà máy cho tháng Chín.

Xem thêm: ISM là gì? Tầm quan trọng của chỉ số ISM trong giao dịch Forex

Ngân hàng anh – BoE: Tăng lãi suất hay không?

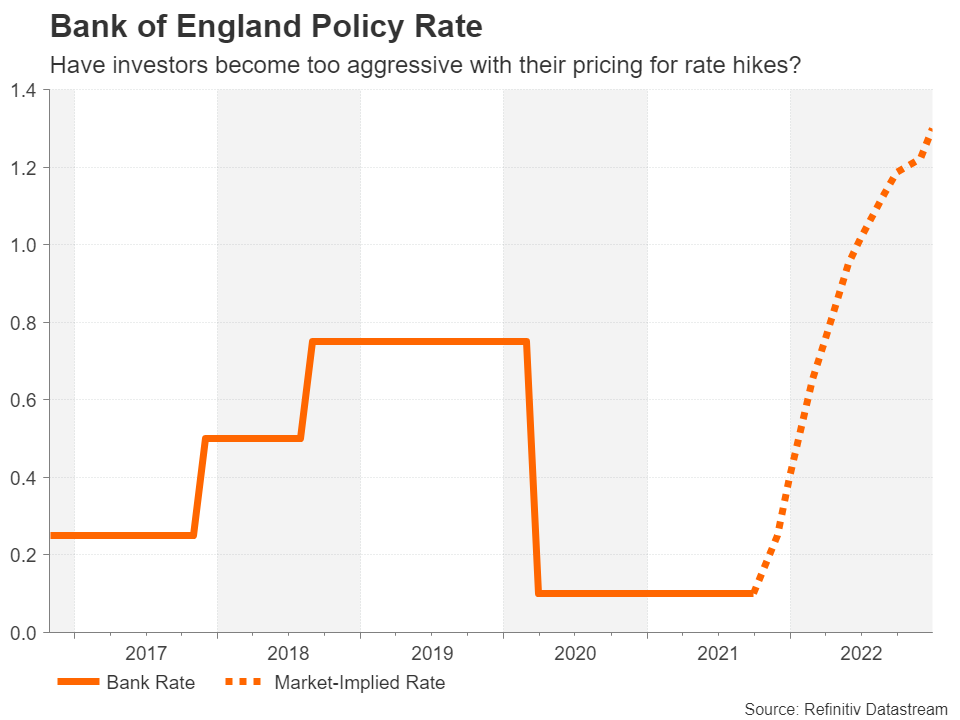

Kể từ cuộc họp cuối cùng vào tháng 9, BoE đã định hướng một cách chắc chắn việc định giá thị trường cho các đợt tăng lãi suất. Những tín hiệu được lặp đi lặp lại rằng việc tăng lãi suất có thể trở nên “phù hợp” trước khi kết thúc chương trình mua trái phiếu – một bước đi bất thường trong thế giới QE – đã đẩy xác suất thị trường tăng lãi suất 15 bps trong tháng 11 lên hơn 60%, khi một đợt tăng lãi suất vào tháng 2 đã hoàn toàn được tính vào thị trường.

Tuy nhiên, một số thành viên MPC dường như chưa thống nhất với quyết định sớm thắt chặt chính sách tiền tệ và BoE lại không có hồ sơ theo dõi tốt nhất để nắm bắt rõ ràng tình hình. Vì vậy, sẽ có rủi ro nếu đặt cược quá mức vào chính sách diều hâu (hawkish) của BoE.

Liệu nhà đầu tư có quá “táo bạo” khi đặt cược vào việc tăng lãi suất của Ngân hàng Anh hay không?

Các nhà kinh tế cũng không bị thuyết phục và cho rằng sẽ không có thay đổi về chính sách lãi suất được đưa ra vào thứ 5 này. Nhưng ngay cả khi điều đó xảy ra, đồng bảng Anh (GBP) có thể không nhất thiết phải đối mặt với một đợt bán tháo đáng kể nào. Những lo ngại rằng hạn chế về nguồn cung, tình trạng thiếu công nhân và chi phí năng lượng tăng cao sẽ là những trở ngại lớn hơn đối với nền kinh tế Anh so với các cường quốc khác, đã hạn chế mức tăng của đồng bảng Anh đến từ việc đầu cơ tăng lãi suất.

Một cuộc họp ôn hòa hơn mong đợi thậm chí có thể là dấu hiệu tích cực cho đồng GBP vì nó sẽ giảm bớt lo lắng về chính sách tiền tệ thắt chặt hơn cản trở tăng trưởng. Dù khả năng nào xảy ra, nhà đầu tư sẽ càng coi trọng các dự báo kinh tế cập nhật của BoE, những dữ liệu này sẽ tiết lộ lộ trình tăng lãi suất dự kiến của Ngân hàng trung ương này phù hợp với thị trường như thế nào.

Xem thêm: Hawkish là gì? Dovish là gì? Hướng dẫn 2 kịch bản giao dịch cho trader

Đồng EUR không có nhiều biến động

Ngược lại với đồng GBP, khu vưc đồng EUR sẽ tương đối yên tĩnh hơn, ngoại trừ các dữ liệu như chỉ số giá sản xuất (PPI) được công bố vào thứ Năm và ước tính cuối cùng cho chỉ số PMI tổng hợp tháng 10 có khả năng ảnh hưởng đến đồng tiền chung này. Các đơn đặt hàng công nghiệp của Đức và dữ liệu sản xuất công nghiệp đều cho tháng 9 được công bố lần lượt vào thứ 5 và thứ 6, cũng sẽ được theo dõi.

Tuy nhiên, sau khi Ngân hàng Trung ương Châu Âu – ECB giảm kỳ vọng về lãi suất cao hơn trong thời gian tới, dữ liệu sắp tới có thể sẽ không thay đổi nhiều đối với đồng EUR.

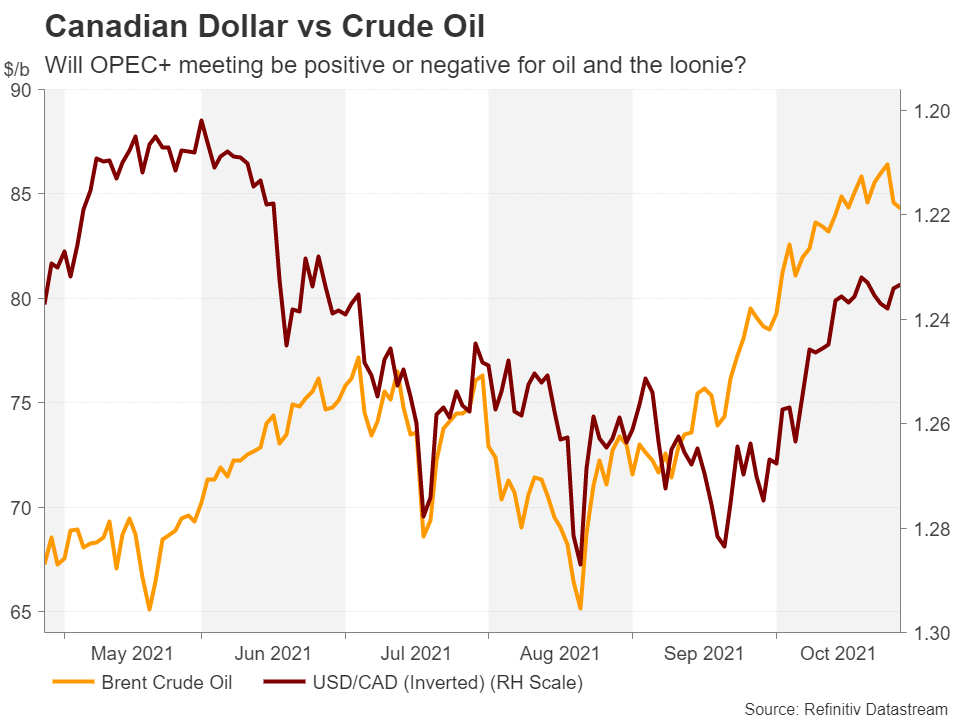

Giá dầu giảm mạnh trước cuộc họp của OPEC, đè nặng lên đồng loonie – CAD

Ngân hàng Canada – BoC là Ngân hàng trung ương đã không né tránh việc đang đi theo quan điểm diều hâu – hawkish. Sau khi bất ngờ kết thúc sớm chương trình QE tại cuộc họp tháng 10, các nhà hoạch định chính sách hiện phải quyết định lộ trình tăng lãi suất sẽ bắt đầu như thế nào.

Báo cáo việc làm được công bố vào thứ Sáu có thể là động cơ để BoC đưa ra quyết định của mình. Nếu có thêm một bước nhảy vọt về việc làm vào tháng 10, thì điều đó sẽ tăng thêm kỳ vọng của thị trường về việc tăng lãi suất vào đầu năm 2022, vẫn cao hơn so với dự báo quý 2/ quý 3 gần đây của chính Ngân hàng trung ương này.

Tuy nhiên, bất chấp sự ngạc nhiên của phe diều hâu, sau cuộc họp đồng CAD tăng không đáng kể do giá dầu giảm đã chống lại những bước tiên phong của BoC. OPEC và các đồng minh sẽ nhóm họp vào thứ Năm để quyết định xem có tuân theo hạn ngạch được lên kế hoạch trước hay không và tăng sản lượng lên 400.000 thùng/ngày hay cao hơn. Các nhà sản xuất dầu lớn đang chịu áp lực từ Hoa Kỳ để giảm bớt nguồn cung nhanh chóng hơn sau đợt tăng mạnh của giá dầu kể từ cuối tháng 8.

Đồng CAD và giá dầu thô – Cuộc họp của OPEC sẽ mang đến tín hiệu tích cực hay tiêu cực đối với giá dầu và đồng loonie?

Cho đến nay, liên minh OPEC + vẫn không đồng tình với các lời kêu gọi bơm thêm dầu, trong đó một số thành viên thậm chí còn phải đang vật lộn để đạt được các mục tiêu sản lượng hiện tại. Tuy nhiên, OPEC thường có xu hướng gây sốc nên khả năng liên minh này tăng sản lượng lớn hơn dự kiến vẫn có thể xảy ra, đặc biệt nếu Saudi Arabia thay đổi ý định. Một phương án khác cho OPEC là tăng sản lượng lên 800.000 thùng/ngày trong tháng 11 để giảm bớt tình trạng thiếu nhiên liệu trước mắt nhưng giữ nguyên sản lượng trong tháng 12.

Bất kỳ quyết định bất ngờ nào nhằm tăng sản lượng nhiều hơn mức dự đoán có thể khiến giá dầu điều chỉnh mạnh hơn so với đợt giảm nhẹ đã thấy trong vài ngày qua.

VnRebates Tổng hợp

Theo actionforex