Xem thêm:

- Các mẫu nến cơ bản mà mọi trader phải biết!

- Biểu đồ nến Nhật là gì? Tại sao mô hình nến Nhật được trader yêu thích như vậy?

- Mô hình tam giác là gì? Đặc điểm và cách giao dịch hiệu quả

#Kiến thức phục vụ NGHỀ Trading

Mô hình nến trong Forex chứng khoán là gì?

Nến Nhật hay mô hình nến Nhật là công cụ quan trọng trong phân tích kỹ thuật, dùng để mô tả những biến động về giá của một loại tài sản trong một phiên giao dịch cụ thể.

Biểu đồ hình nến được cho rằng đã được phát triển trong thế kỷ 18 bởi Munehisa Homma, một thương nhân gạo Nhật Bản của công cụ tài chính. Chúng đã được giới thiệu tới thế giới phương tây bởi Steve Nison trong cuốn sách của ông, Japanese Candlestick Charting Techniques.

Mỗi cây nến Nhật sẽ cung cấp cho nhà đầu tư 4 thông tin quan trọng là: giá mở cửa(Open), giá đóng cửa(Close), giá cao nhất(High) và giá thấp nhất(Low) trong phiên giao dịch đó. Bên cạnh đó, các mô hình nến còn cho biết được nhiều thông tin về hành vi thị trường như bên nào đang chiếm ưu thế.

Như tên gọi hình dạng sẽ giống những cây nến (Nguồn: VnRebates)

Đặc điểm của mô hình nến

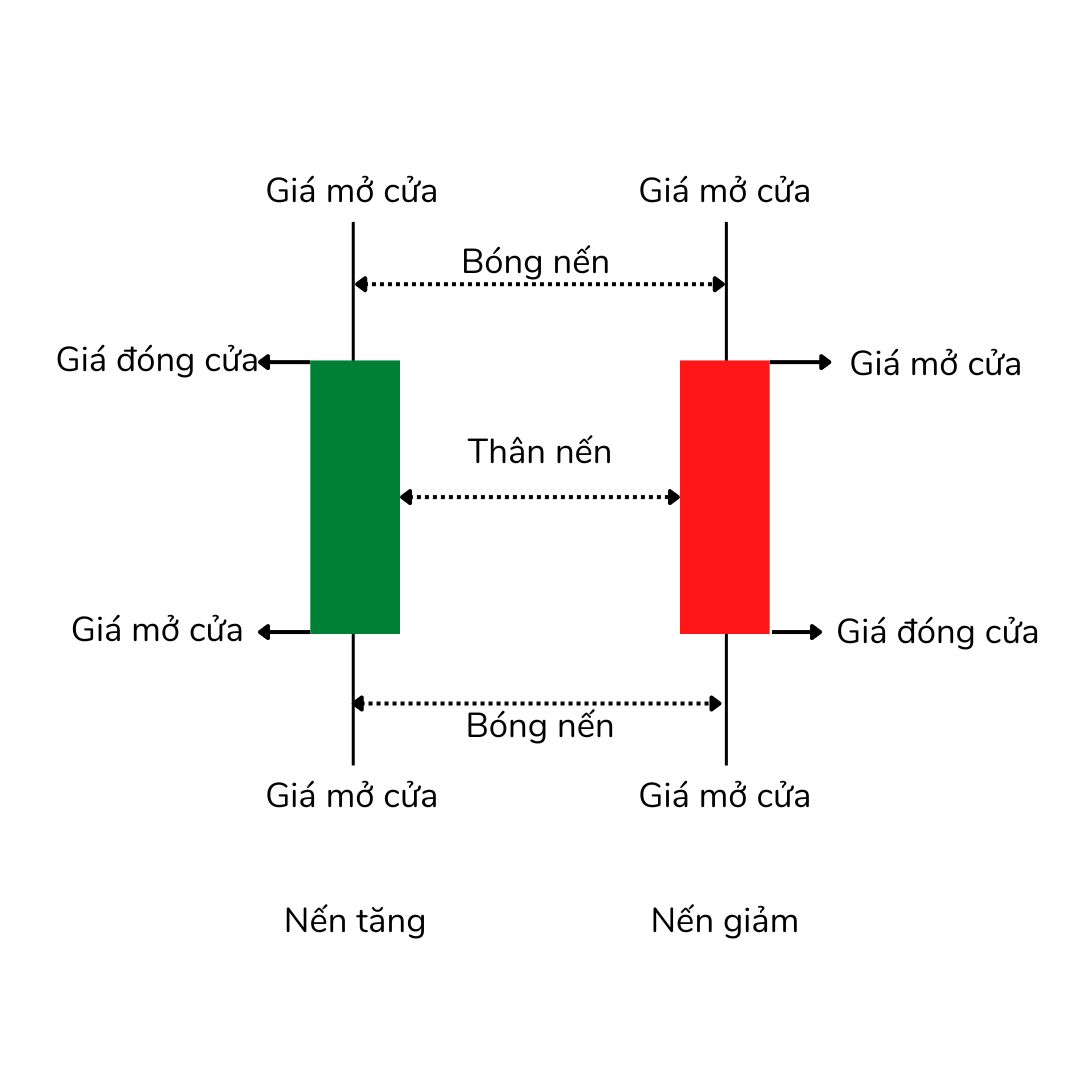

Khi quan sát nến nhật, các nhà đầu tư sẽ quan tâm đến các đặc điểm bao gồm: thân nến, bấc/bóng nến, màu nến.

Xem thêm:

- Bóng nến là gì? Các cách ứng dụng bóng nến trong giao dịch

- Price Action toàn tập | Phương pháp đọc nến và dự đoán hướng đi tiếp theo của thị trường

Đặc điểm của mô hình nến (Nguồn: Internet)

Thân nến

Biểu thị mức độ dao động giữa giá mở cửa (Open) và giá đóng cửa (Close).

Bấc/Bóng nến

Biểu thị mức giá cao nhất(High) và mức giá thấp nhất(Low).

Màu nến

Nến màu đỏ (Nến giảm) biểu thị giá mở cửa lớn hơn giá đóng cửa.

Nến màu xanh (Nến tăng) biểu thị giá mở cửa lớn thấp giá đóng cửa.

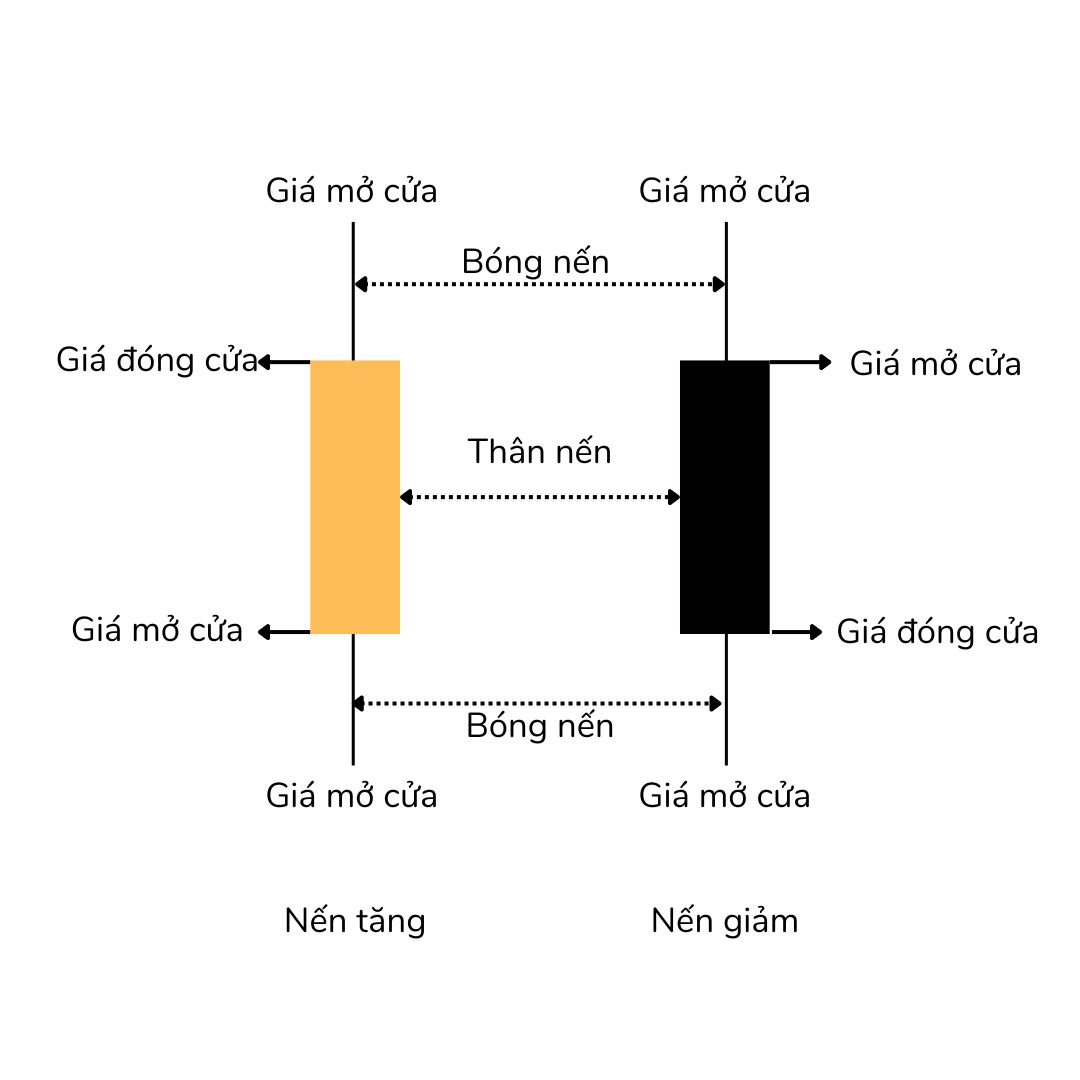

Khi các bạn đọc các bài viết trên VnRebates, màu nến có thể thay đổi. Các nhà giao dịch cũng có thể thay đổi màu nến phù hợp.

Màu nến được sử dụng trong các bài viết trên VnRebates (Nguồn: Internet)

Mô hình Nến hoạt động trong giao dịch như thế nào?

Trong mô hình nến, các cây nến sẽ lần lượt hình thành theo từng phiên, giúp bạn thấy được xu hướng chung cũng như các đường kháng cự và hỗ trợ ngay cả khi không có chỉ báo kỹ thuật. Bên cạnh đó, các nền còn cho chúng ta thấy được bên nào đang chiếm ưu thế trong thị trường (Bên mua hoặc bên bán).

Các loại mô hình nến Nhật phổ biến trader cần nhớ

Phân loại dựa theo số lượng nến

- Nến đơn

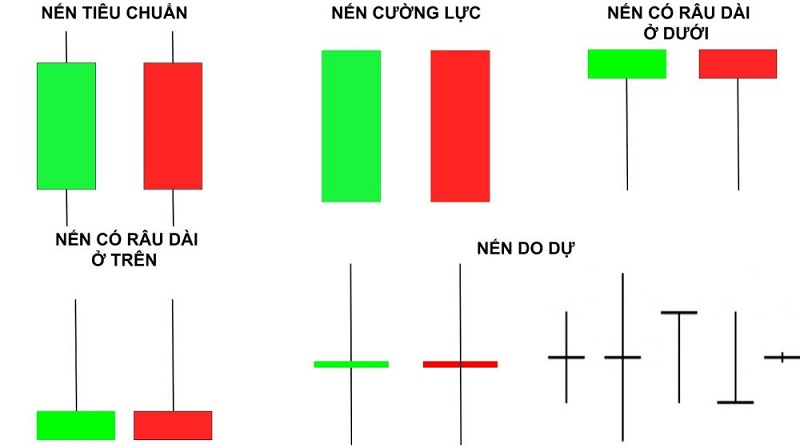

Nến đơn(nguồn: Internet)

- Nến tiêu chuẩn: Mẫu hình cơ bản nhất với phần thân lớn, 2 râu khá cân đối, tương xứng với phần thân. Mẫu hình này không cung cấp nhiều tín hiệu giao dịch.

- Nến cường lực: Mẫu hình nến này có phần thân nến khá dài, không có râu nến hoặc có thì cũng rất ngắn. Nếu Marubozu xuất hiện trong một xu hướng tăng hoặc giảm mạnh sẽ cung cấp tín hiệu tiếp diễn xu hướng.

- Nến râu dài ở phía trên hoặc dưới: Mẫu hình nến này có phần thân nhỏ, râu dài gấp 2-3 lần thân nến, ở phía bên kia của thân nến gần như không có râu nến. Nếu cây nến này xuất hiện ở cuối xu hướng tăng hoặc giảm sẽ cung cấp tín hiệu đảo chiều.

- Nến do dự (chữ thập): Mẫu hình này có phần thân nhỏ, râu trên và dưới dài hơn rất nhiều so với thân. Mẫu hình này không cung cấp tín hiệu vào lệnh mà chỉ cho thấy sự do dự giữa phe mua và bán.

- Nến đôi

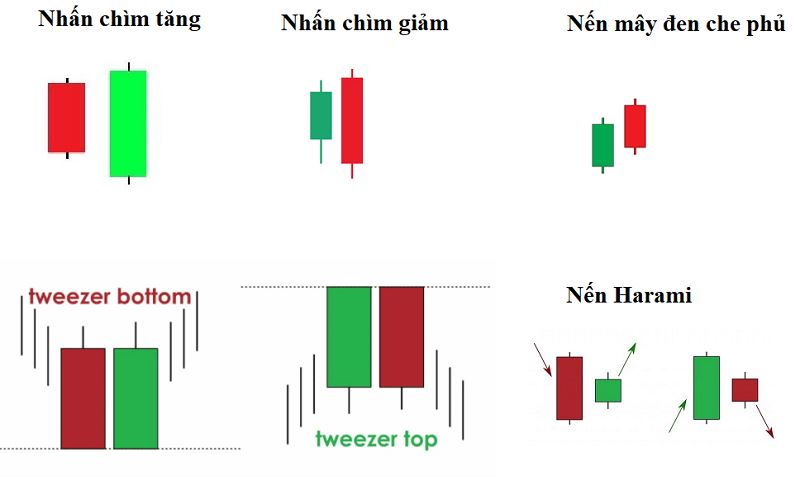

Nến đôi(Nguồn: Internet)

- Nến nhấn chìm: Mẫu hình này gồm cây nến phía trước có thân nhỏ, cây nến phía sau có thân lớn bao trùm toàn bộ cây nến thứ nhất. Mẫu hình này thường xuất hiện ở cuối xu hướng tăng hoặc giảm, cung cấp tín hiệu đảo chiều mạnh mẽ.

- Nến mây đen che phủ: Cây nến đầu tiên là cây nến xanh thân dài, cây nến thứ 2 là cây nến giảm có giá đóng cửa nằm dưới 50% thân nến 1. Mô hình này thường xuất hiện ở đỉnh xu hướng tăng, báo hiệu đảo chiều giảm sắp diễn ra.

- Nến đỉnh nhíp, đáy nhíp: Gồm 2 cây nến có kích thước bằng nhau, và râu nến trên dưới cũng bằng nhau. Tuy nhiên, 2 cây nến này sẽ khác nhau về màu sắc. Mẫu hình này thường xuất hiện cuối xu hướng và dự báo đảo chiều.

- Nến Harami: Cây nến đầu tiên là cây nến “mẹ” có phần thân khá dài, cây nến thứ 2 nhỏ nằm gọn trong phần thân của cây nến mẹ. Nến Harami xuất hiện ở cuối xu hướng tăng hoặc giảm sẽ cung cấp tín hiệu đảo chiều mạnh mẽ.

- Nến ba

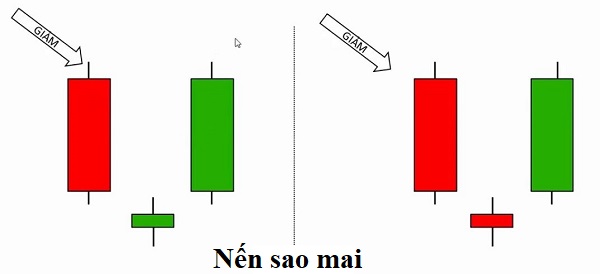

Nến sao mai (Nguồn: Internet)

- Nến sao mai (Morning star): Cây nến thứ nhất là cây nến giảm mạnh, thân dài, cây nến thứ 2 là cây nến nhỏ có thể là tăng hoặc giảm, còn cây nến thứ 3 là cây nến tăng mạnh. Sao mai gợi ý áp lực bán của giai đoạn đầu tiên đang giảm dần, và một thị trường tăng giá đang hình thành.

Nến sao hôm(Nguồn: Internet)

- Nến sao hôm (Evening star): Gồm 3 cây nến, cây nến thứ nhất là cây nến xanh tăng mạnh có thân dài, cây nến thứ 2 là cây nến nhỏ (có thể tăng hoặc giảm) và cây nến thứ 3 là cây nến giảm mạnh. Nến sao hôm thường xuất hiện ở cuối xu hướng tăng, báo hiệu tín hiệu đảo chiều từ tăng sang giảm.

Nến 3 con quạ đen(Nguồn: Internet)

- Nến 3 con quạ đen: Gồm 3 cây nến giảm liên tiếp, giá đóng cửa của mỗi cây nến gần bằng giá thấp nhất, còn giá mở cửa ngang với giá đóng cửa của cây nến trước đó. Mô hình 3 con quạ đen thường xuất hiện ở cuối xu hướng tăng, cung cấp tín hiệu đảo chiều mạnh mẽ.

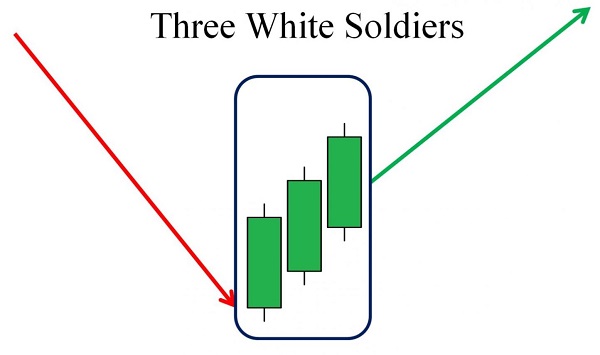

Nến 3 lính trắng(Nguồn: Internet)

- Nến 3 lính trắng: Gồm 3 cây nến tăng liên tiếp với phần thân khá lớn. Mô hình 3 lính trắng thường xuất hiện ở cuối xu hướng giảm, cung cấp tín hiệu tăng giá mạnh mẽ và đáng tin cậy.

Phân loại dựa theo tín hiệu

- Mô hình nến đảo chiều

Mô hình nến đảo chiều (Nguồn: Internet)

Dựa vào mô hình nến đảo chiều, trader có thể tìm được các tín hiệu đảo chiều để xác định điểm vào lệnh và thoát lệnh.

Một số mô hình thường gặp: Nến búa (Hammer), nến nhấn chìm (Engulfing), nến sao mai(Morning Star),…

- Mô hình nến tiếp diễn

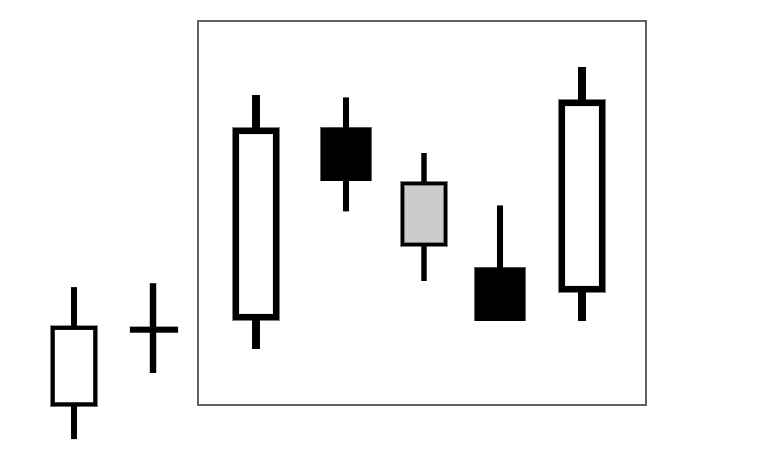

Mô hình nến tiếp diễn Rising Three Methods (Nguồn: Internet)

Các mô hình này sẽ cho thấy được động lực của một xu hướng, thể hiện giá có thể tiếp tục theo xu hướng hiện tại.

Một số mô hình thường gặp: Deliberation, Rising Three Methods,…

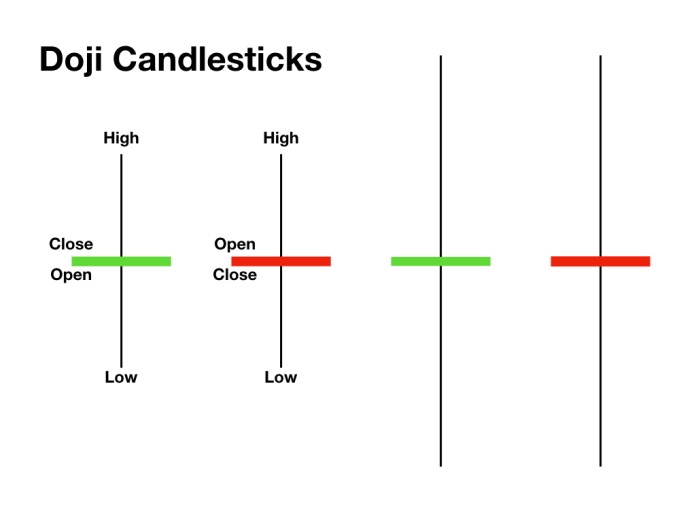

- Mô hình nến trung tính

Những mô hình này không cung cấp cho trader thị trường đang nghiêng về phe mua hay bán mà chỉ thấy dự do dự giữa 2 phe.

Nến Doji thể hiện sự trung tính trong thị trường (Nguồn: Internet)

Cách đọc biểu đồ mô hình nến

Biểu đồ nến rất dễ đọc sau khi thực hành, vì chúng chứa nhiều thông tin liên quan đến dữ liệu lịch sử giá. Khi quan sát nến, các nhà giao dịch nên đợi cho đến khi nến đã thực sự đóng (Kết thúc phiên).

Xem thêm: Cách giao dịch forex thành công với nến Hammer

Cách giao dịch với các mô hình nến

Bước 1: Xác định và đánh giá xu hướng

“The trend is your friend”. Khi tham gia thị trường, chiến lược giao dịch đảo chiều mang nhiều rủi ro. Vì vậy, việc xác định và đánh giá xu hướng là thiết yếu. Để xác định xu hướng, các trader có thể sử dụng các công cụ như trendlind, MA,… hoặc dùng mắt thường để nhìn xu hướng tổng thể.

Bước 2: Xác định nến đảo chiều và vị trí xuất hiện

Khi quan sát nến, các trader có thể để ý rất nhiều nến đảo chiều xuất hiện. Tuy nhiên, các mô hình nến đảo chiều chỉ cho tín hiệu chính xác khi xuất hiện tại những vùng giá quan trọng hoặc vùng kháng cự, hỗ trợ mạnh.

Bước 3: Kết hợp với các công cụ khác

Để tăng độ chính xác cho điểm vào lệnh và điểm thoát lệnh, các trader nên sử dụng kết hợp với các công cụ khác như RSI, MACD,… hoặc các mô hình 2 đỉnh, 2 đáy,…

Bước 4: Thực hiện giao dịch

Ngay khi nến đảo chiều đóng và được xác nhận, các trader có thể vào lệnh. Stoploss các trader có thể đặt tùy theo hệ thống của mình (Đỉnh đáy gần nhất, ATR,…). Khi vào lệnh, hãy luôn đảm bảo các bạn đã sử dụng mô hình quản lí rủi ro hợp lí ( R:R tối thiểu 1:2).

Lợi ích của việc sử dụng các mô hình nến

Các mô hình nến cung cấp cho các nhà giao dịch có tầm nhìn rõ hơn về các động thái tiềm năng dự kiến sắp tới cũng như tâm lý thị trường. Bên cạnh đó, các trader còn có thể giảm thiểu được các tín hiệu nhiễu khi quan sát nên thay vì kiểu đường line truyền thống.

Một số tips giao dịch với mô hình nến Nhật

- Bên cạnh việc theo dõi từng nến trên phiên giao dịch lớn(4H,D,W), các trader nên theo dõi thêm ở các khung thời gian nhỏ hơn để phân tích những gì đang xảy ra trong thị trường.

- Hãy luôn đợi nến đóng. Trong thị trường chuyện gì cũng có thể xảy ra, chỉ với 1 tick nến đỏ có thể biến thành xanh.

- Nên quan sát dung lượng giao dịch. Ví dụ, với lượng giao dịch đang tăng dần hoặc cao, trader thấy sự xuất hiện của nến đảo chiều thì đó có thể là một tín hiệu xác suất cao. Các trader có thể ứng dụng thêm phương pháp VSA của VnRebates.

Kết luận

Vậy là trong bài viết này, VnRebates đã đem đến cho bạn thông tin về các mô hình nến cơ bản trong thị trường tài chính. Hy vọng với những thông tin này, các bạn có thể ứng dụng hiệu quả trong hệ thống giao dịch của mình. Chúc các bạn giao dịch thành công!

VnRebates – Nơi Trading là NGHỀ