Xem thêm: Trái phiếu Chính phủ là gì? Có nên đầu tư vào Trái phiếu chính phủ

Trái phiếu doanh nghiệp là gì?

Trái phiếu doanh nghiệp là một loại trái phiếu được một doanh nghiệp nào đó phát hành với hình thức tương đương với ghi nợ. Như vậy nghĩa là khi đến hạn, doanh nghiệp đó phải có nghĩa vụ thanh toán từ gốc đến lãi suất cho các nhà đầu tư theo phần trăm nhất định.

Trong đó bao gồm khoản thanh toán lãi suất định kì và hoàn lại số tiền đầu tư đến khi đáo hạn khi các nhà đầu tư không xoay vòng vốn.

Xem thêm:

- Công thức tính giá trái phiếu (Bond Price) chi tiết từng bước

- Yield là gì? Bond Yield là gì? Yield của trái phiếu ảnh hưởng đến thị trường Forex như thế nào?

Trái phiếu doanh nghiệp là gì (Nguồn: Internet)

Lãi suất trái phiếu doanh nghiệp

Đây là một khái niệm mà các bạn nên nắm rõ. Lãi suất trái phiếu là tỷ lệ % tính theo năm, được sử dụng để tính số tiền lãi đầu tư trái phiếu mà doanh nghiệp chi trả cho các nhà đầu tư.

Lãi suất trái phiếu doanh nghiệp chia thành hai loại như sau:

- Lãi suất trái phiếu doanh nghiệp cố định: Là tỷ lệ % được cố định trong suốt thời hạn trái phiếu

- Lãi suất trái phiếu thả nổi: Là tỷ lệ % được thả nổi theo thị trường. Thông thường sẽ bằng mức lãi suất tiết kiệm bình quân của một số ngân hàng lớn.

Mức lãi suất trái phiếu sẽ được quy định cụ thể trên các thông báo chào bán trái phiếu, báo cáo bạch và bản xác nhận trái phiếu.

Lợi ích khi đầu tư vào trái phiếu doanh nghiệp

Khi bạn chọn đầu từ vào mua trái phiếu doanh nghiệp thì các bạn sẽ nhận được những lợi ích sau:

- Thu về khoản tiền lãi cao hơn khi gửi tiết kiệm tại ngân hàng

- Mức rủi ro thấp hơn khi đầu tư cổ phiếu

- Trong thời gian đầu tư, hai bên có thể trao đổi, thống nhất cùng nhau về mức lãi suất nhận về.

- Nhà đầu tư có thể sử dụng lại định kỳ để xoay vòng vốn lẫn lãi mua thêm trái phiếu để tăng lợi nhuận.

Xem thêm: Liệu nhà đầu tư có an toàn khi sử dụng kênh ủy thác đầu tư chứng khoán?

Rủi ro khi mua trái phiếu doanh nghiệp

Tuy đầu tư trái phiếu đem lại cho bạn rất nhiều lợi nhuận đều và ổn định những đi kèm với đó là những rủi ro rất đáng ngại mà các bạn cần phải nắm bắt

- Rủi ro về lạm phát: Đây là rủi ro về sức mua phát sinh với giá trị lưu lượng tiền mặt của một trái phiếu thay đổi do lạm phát.

- Rủi ro về tỷ giá: Đây là rủi ro không đáng kể và rất hiếm khi xảy ra, nhất là đối với trái phiếu doanh nghiệp tại Việt Nam.

- Rủi ro thanh lý: Sẽ phụ thuộc vào khả năng bán dễ hay khó của một trái phiếu mới bằng hay gần bằng giá trị của nó.

- Rủi ro do biến cố bất ngờ: Đôi khi khả năng chi trả lãi và giá trái phiếu sẽ giảm bất ngờ do một tai nạn do thiên nhiên hay công nghiệp hoặc một thay đổi về quy định nào đó.

- Rủi ro tái thiết cơ cấu: Thường phát sinh qua các sự kiện như mua đứt cổ phần để thúc đẩy công ty, kế nhiệm hay những sửa đổi hoặc tái thiết kế kết cáu biểu đối kê tài sản công ty.

Rủi ro khi đầu tư trái phiếu doanh nghiệp (Nguồn: Internet)

Ngoài ra, còn rất nhiều những rủi ro lớn khác mà các bạn cần chú ý như:

- Rủi ro về lãi suất thị trường: Giá trái phiếu của một doanh nghiệp sẽ thay đổi theo hướng ngược lại với lãi suất thị trường. Khi thị trường tăng lãi suất, giá trái phiếu sẽ giảm và ngược lại.

- Rủi ro tái đầu tư: là khả năng thay đổi tỷ lệ tái đầu tư theo một chiến lược do những thay đổi của lãi suất trên thị trường.

- Rủi ro thu hồi: Trái phiếu của mỗi doanh nghiệp đều có một điều khoản cho phép nhà phát hành thu hồi hay “gọi” một phần hoặc tất cả trái phiếu mới trước khi đáo hạn. Vì vậy các bạn sẽ có 3 bất lợi chính với điều khoản về lệnh “gọi”:

-

-

- Thứ nhất: Mức tiền mặt cho một trái phiếu cho một khoản lệnh “gọi” sẽ không chắc chắn.

- Thứ hai: Do nhà phát hành sẽ ra lệnh “gọi” khi lãi suất thị trường giảm, nên các bạn phải chịu rủi ro tái đầu tư

- Thứ ba: Khả năng tăng trị giá vốn của trái phiếu sẽ giảm vì giá một trái phiếu có lệnh “gọi” sẽ không thể tăng cao hơn so với mức giá doanh nghiệp gọi thu hồi trái phiếu.

-

- Rủi ro tín dụng: Là nguy cơ công ty phát hành trái phiếu không có khả năng tri trả đúng hạn cả lãi suất và vốn. Điều này sẽ đánh giá bằng các dịch vụ đánh giá khả năng tín dụng của cá nhân hay công ty.

Xem thêm: Kỳ vọng lạm phát giảm, tâm lý người tiêu dùng Mỹ được cải thiện

Phân loại trái phiếu doanh nghiệp

Trái phiếu sẽ được phân loại dựa trên nhiều hình thức khác nhau:

*Dựa theo người phát hành sẽ có ba loại trái phiếu:

- Trái phiếu Chính phủ: Đây là loại trái phiếu bộ tài chính phát hành để huy động tiền nhàn rỗi từ công chúng. Đây là loại trái phiếu ít rủi ro rất thì được phát hành bởi tổ chức uy tín nhất – chính phủ.

- Trái phiếu doanh nghiệp: Do công ty cổ phần, công ty trách nhiệm hữu hạn,… phát hành nhằm huy động vốn từ thị trường tập trung.

- Trái phiếu ngân hàng và các tổ chức tài chính: Việc phát hành trái phiếu các tổ chức này nhằm tăng vốn phục vụ hoạt động

*Dựa theo hình thức trái phiếu:

- Trái phiếu vô danh: Là loại trái phiếu không có tên của người sở hữu chúng, người nắm giữ sẽ được hưởng mọi quyền lợi như một trái chủ.

- Trái phiếu ghi danh: Là loại trái phiếu có ghi tên của người mua cũng như ghi nó vào sổ sách của công ty phát hành.

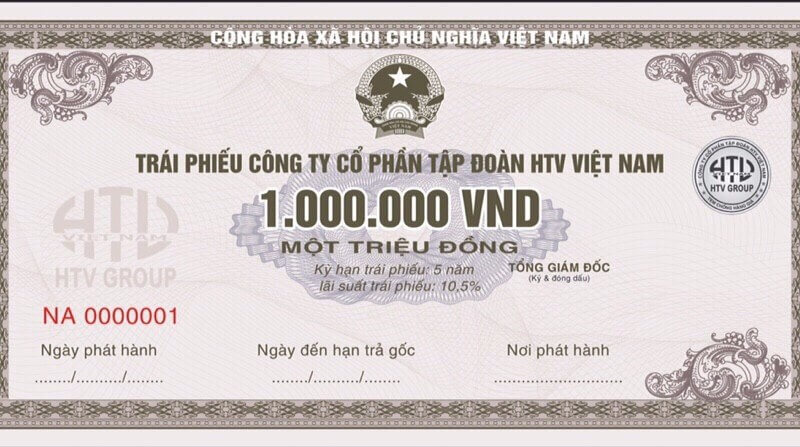

Mẫu trái phiếu của Công ty Cổ Phần Tập đoàn HTV Việt Nam (Nguồn: Internet)

*Dựa trên lợi tức trái phiếu:

- Trái phiếu có lãi suất cố định: Mức lãi suất sẽ ghi trực tiếp trên trái phiếu, lợi tức nhà đầu tư nhận được tính bằng mệnh giá nhân với lãi suất này

- Trái phiếu có lãi suất biến đổi hay còn gọi lãi suất thả nổi: Trái phiếu này không áp dụng một mức lãi suất cố định, tùy theo sự biến đổi của thị trường mà lợi tức trái chủ sẽ tính bằng mệnh giá nhân với lãi suất tham chiếu với mức lãi hiện tại trên thị trường.

- Trái phiếu có lãi suất bằng không: Nhà đầu tư sẽ bỏ ra số vốn thấp hơn so với mệnh giá của trái phiếu để mua nó. Đến ngày đáo hạn, các bạn sẽ được hoàn trả lại số vốn đúng bằng mệnh giá của trái phiếu. Bạn không được nhận lãi suất nhưng được mua với giá chiết khấu.

Ngoài ra còn rất nhiều loại trái phiếu khác như trái phiếu trái phiếu đảm bảo,…. Những ở đây mình sẽ chỉ chỉ ra những loại trái phiếu phổ biến mà chúng ta thường thấy.

Sự khác nhau giữa trái phiếu doanh nghiệp và trái phiếu nhà nước

Giữa trái phiếu doanh nghiệp và trái phiếu nhà nước đều có những điểm chung sau:

- Đều là chứng chỉ nợ, quy định nghĩa vụ thanh toán nợ của bên phát hành;

- Anh em lúc này đóng vai trò là người cho vay, thu nhập dựa trên lãi suất định kỳ;

- Có khả năng mua đi bán lại, tặng hoặc chuyển nhượng;

- Đều có lãi suất cao hơn lãi suất tiết kiệm;

- Có kỳ hạn tối thiểu là 1 năm.

Vậy chúng khác nhau ở những điểm nào? Các bạn hãy cùng theo dõi bảng mà VnRebates liệt kê dưới đây:

| Trái phiếu chính phủ | Trái phiếu doanh nghiệp | |

| Đơn vị phát hành | Nhà nước (Ngân hàng nhà nước, kho bạc, bộ tài chính…) | Doanh nghiệp tư nhân |

| Mục đích phát hành | Bù đắp thiếu hụt ngân sách tạm thời, phục vụ cho các mục đích công | Phục vụ mục tiêu phát triển, mở rộng hoạt động kinh doanh hoặc giải quyết vấn đề tài chính |

| Lãi suất | Thường giữ ở mức cố định | Cố định hoặc thả nổi tùy vào doanh nghiệp phát hành |

| Kỳ hạn | Thường kéo dài trong trung hạn (5-12 năm) hoặc dài hạn (12-30 năm) | Thường kéo dài trong ngắn hạn (1-3 năm) |

| Khả năng bảo toàn vốn | Rất cao, gần như tuyệt đối | Tương đối |

| Rủi ro | Rủi ro cực thấp, chủ yếu chịu ảnh hưởng bởi tỷ giá hối đoái | Rủi ro ở mức trung bình, chủ yếu đến từ khả năng thanh toán nợ của doanh nghiệp phát hành |

| Khả năng chuyển đổi sang cổ phiếu (trái phiếu chuyển đổi) | Không | Có |

Tiêu chí lựa chọn khi đầu tư trái phiếu doanh nghiệp

Các tiêu chí lựa chọn trái phiếu doanh nghiệp tốt

Khi có ý định đầu tư trái phiếu doanh nghiệp, các bạn cần lưu ý những điểm sau đây:

Tiêu chí chọn doanh nghiệp (Nguồn: Internet)

- Lựa chọn đúng thời điểm “vàng” để mua trái phiếu dựa trên chu kỳ chứng khoán. Khi chu kỳ này bùng nổ thì cổ phiếu sẽ là sản phẩm đáng đầu tư hơn. Ngược lại, trong lúc chu kỳ suy thoái thì bạn có thể mạnh tay đầu tư vào trái phiếu, vì bản chất của nó là rủi ro thấp, các nhà đầu tư sẽ xem nó như một chỗ trú ẩn an toàn.

- Đánh giá rủi ro từ phía công ty phát hành. Nhà đầu tư cần xem xét các yếu tố như vị thế của doanh nghiệp trong ngành, khả năng tài chính cũng như uy tín của ban quản trị.

- Cân bằng giữa rủi ro và lãi suất. Nhà đầu tư đừng vội tin vào những trái phiếu có lãi suất ngất ngưởng. Vì đó có thể là “mồi nhử” mà các công ty đang gặp vấn đề tung ra để thu hút vốn vay.

- Cân nhắc thời hạn của trái phiếu. Nhà đầu tư dự định đầu tư trong bao lâu, ngắn hạn hay dài hạn, mục tiêu là lợi nhuận hay thu nhập.

Hướng dẫn cách mua trái phiếu doanh nghiệp

Mua trái phiếu doanh nghiệp cũng không quá phức tạp như đầu tư vào cổ phiếu. Các giao dịch mua trên thị trường sơ cấp có thể được thực hiện tại các công ty môi giới, tạ ngân hàng,…

Cách mua trái phiếu doanh nghiệp (Nguồn: Internet)

Một số trái phiếu công ty được giao dịch trên thị trường mua bán tự do (OTC) và có tính thanh khoản cao. Nghĩa là khả năng bán trái phiếu nhanh chóng và dễ dàng để thu hồi vốn khi cần. Nhà đầu tư có thể mua trái phiếu từ thị trường này hoặc mua đợt chào bán trái phiếu ban đầu từ công ty phát hành trên thị trường sơ cấp. Tại đây, việc mua bán trái phiếu được tiến hành dựa trên sự thỏa thuận, thương lượng giữa các cá nhân với doanh nghiệp với nhau, bao gồm cả giá cả và thời gian.

Ví dụ

Nếu một trái phiếu được phát hành khi lãi suất hiện hành là 5% với mệnh giá 1.000$ mệnh giá và coupon 5%/năm, trái chủ sẽ được có 50$ trong thu nhập lãi hàng năm. Trái chủ sẽ bàng quan với việc mua trái phiếu hay tiết kiệm cùng một khoản tiền với lãi suất hiện hành.

Ví dụ về trái phiếu (Nguồn: Internet)

Tuy nhiên, nếu lãi suất trong nền kinh tế giảm xuống còn 4%, trái phiếu sẽ tiếp tục trả 5% lãi suất, khiến cho nó trở thành một lựa chọn hấp dẫn hơn. Các nhà đầu tư sẽ mua các trái phiếu này, đấu thầu giá lên đến mức cao nhất cho đến khi lãi suất hiệu quả trái phiếu bằng 4%. Mặt khác, nếu lãi suất tăng lên 6%, lãi suất 5% không còn hấp dẫn và giá trái phiếu sẽ giảm, bán với mức chiết khấu cho đến khi lãi suất hiệu quả là 6%. Bởi vì cơ chế này, giá trái phiếu di chuyển ngược với lãi suất.

Tổng quan tình hình trái phiếu Việt Nam hiện tại (Quý IV/2022)

Số liệu, nửa đầu tháng 8/2022 chỉ có 6 đợt phát hành trái phiếu riêng lẻ trong tháng 8 với tổng giá trị phát hành 2.210 tỷ đồng, toàn bộ đến từ lĩnh vực ngân hàng, tài chính. Lũy kế từ đầu năm đến nay, phát hành trái phiếu riêng lẻ chỉ đạt gần 200.000 tỷ đồng, giảm 37% so với cùng kỳ.

Tổng quan tình hình trái phiếu tại Việt Nam (Nguồn: Internet)

Trong tháng 5 và tháng 6 vừa qua, doanh nghiệp bất động sản rục rịch phát hành trái phiếu doanh nghiệp trở lại, song từ tháng 7/2022 tới nay lại án binh bất động. Theo FiinGroup, trái phiếu doanh nghiệp ngành bất động sản và xây dựng đã suy giảm đáng kể trong 6 tháng đầu năm 2022. Đặc biệt trong quý II/2022 không có doanh nghiệp ngành xây dựng phát hành trái phiếu doanh nghiệp.

Kết luận

Trên đây là toàn bộ các thông tin về trái phiếu doanh nghiệp, cách phân loại và đặc điểm của chúng trên thị trường. Hy vọng những thông tin trên sẽ giúp các bạn phục vụ tốt công việc đầu tư của mình.

Chúc các bạn thành công!

VnRebates – Nơi Trading là NGHỀ