Tỷ giá hối đoái giữ vai trò và chức năng quan trọng đối với nền kinh tế quốc gia cũng như trong mối quan hệ kinh tế quốc tế. Do vậy, việc lựa chọn chính sách tỷ giá hối đoái thực sự phù hợp với nền kinh tế quốc gia là vô cùng quan trọng. Ngoài ra, đối với các nhà đầu tư ngoại hối nhỏ lẻ, tỷ giá hối đoái cũng có tầm ảnh hưởng không nhỏ đến lợi suất thực của các khoảng đầu tư và danh mục đầu tư của họ.

Tỷ giá hối đoái được chia làm 2 loại chính bao gồm: tỷ giá cố định (fixed exchange rate) và tỷ giá thả nổi (floating exchange rate). Trong bài viết dưới đây, Vnrebates sẽ giải đáp những vấn đề xung quanh tỷ giá thả nổi bao gồm cách thức hoạt động, ưu và nhược điểm của loại tỷ giá này cũng như so sánh tỷ giá thả nổi trong mối tương quan với tỷ giá cố định. Các bạn cùng đón xem nhé!

Tỷ giá hối đoái thả nổi

1. Tỷ giá hối đoái thả nổi là gì?

Tỷ giá thả nổi (floating exchange rate) hay còn gọi là tỷ giá linh hoạt là một chế độ trong đó giá trị của một đồng tiền được phép dao động trên thị trường ngoại hối, tỷ giá hối đoái thực tế không bị giới hạn bởi tính ngang giá được xác định và vận động một cách tự do dựa trên mối quan hệ tương quan của cung và cầu giữa các đồng tiền có trên thị trường hối đoái. Đồng tiền sử dụng chế độ tỷ giá thả nổi được gọi là một đồng tiền thả nổi.

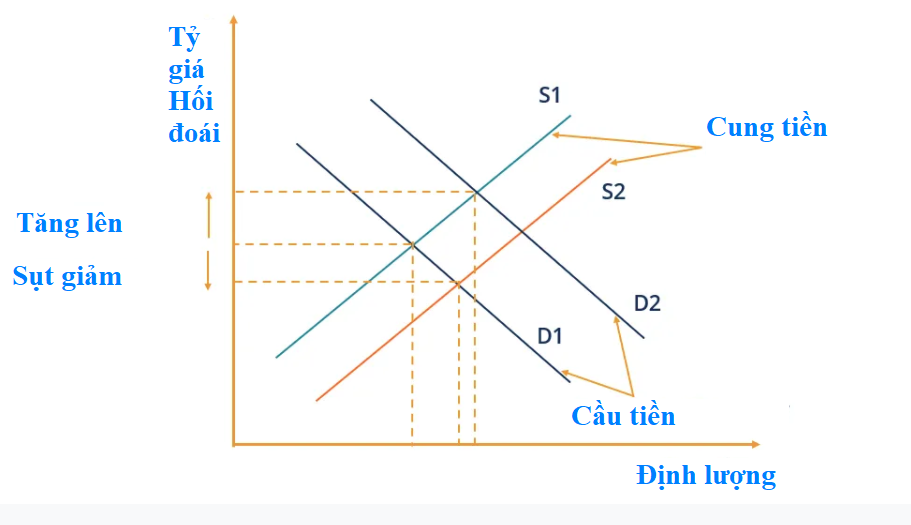

Tỷ giá thả nổi được xác định và vận động theo cung cầu ngoại tệ của thị trường

Sau sự sụp đổ của hệ thống Bretton Woods vào năm 1973, tất cả các nước công nghiệp lớn ở phương Tây đều thực hiện hệ thống tỷ giá hối đoái thả nổi. Trong đó, đồng tiền của một quốc gia không còn quy định tính ngang giá vàng (khi hệ thống lưu thông tiền giấy được thực hiện, chính phủ sẽ quy định hàm lượng vàng của từng đơn vị tiền giấy phù hợp với hàm lượng vàng của kim loại tiền tệ đang lưu hành trước đây), không còn quy định tỷ giá trung tâm của ngoại tệ.

Về lý thuyết, trong chế độ tỉ giá thả nổi hoàn toàn (tự do, không quản lý), tỷ giá sẽ hoàn toàn được quyết định bởi cung cầu ngoại tệ trên thị trường mà không có bất kì sự can thiệp nào, dù là trực tiếp hay gián tiếp, từ phía Ngân hàng Trung ương nhằm làm thay đổi tỷ giá. Điều này trái ngược với tỷ giá hối đoái cố định, trong đó chính phủ quyết định hoàn toàn hoặc chủ yếu tỷ giá.

Tuy nhiên, tỷ giá hối đoái thả nổi không có nghĩa là các quốc gia không cố gắng can thiệp và thao túng giá tiền tệ của họ, vì các chính phủ và ngân hàng trung ương thường cố gắng giữ cho giá tiền tệ của họ thuận lợi cho thương mại quốc tế.

Theo việc chính phủ có can thiệp vào hệ thống tỷ giá hối đoái hay không, hệ thống tỷ giá hối đoái thả nổi có thể được chia thành 2 loại:

- Tỷ giá thả nổi tự do (hoàn toàn): Tỷ giá này chịu hoàn toàn sự chi phối bởi cung cầu ngoại tệ và chính phủ không can thiệp vào điều tiết tỷ giá này. Giá trị đồng nội tệ đối với đồng ngoại tệ được xác định tại điểm mà cung cầu bằng nhau. Khi nhập khẩu tăng sẽ làm giảm cung ngoại tệ, đồng tiền ngoại tệ tăng giá theo và ngược lại.

- Tỷ giá thả nổi có điều tiết (tỷ giá bán thả nổi): Là chế độ chính phủ tự do lựa chọn các cách kiểm soát ổn định tỷ giá mà không mất đi tính độc lập về tiền tệ. Dưới hình thức này tỷ giá được xét nằm giữa hai chế độ thả nổi (floating) và cố định (fixed). Đây là chế độ được đa số các quốc gia sử dụng hiện nay. Ưu điểm của tỷ giá này phản ánh được đầy đủ các biến động và các xu hướng kinh tế của thế giới giúp cho nền kinh tế của các quốc gia có thể hòa nhập với nhau tạo nên sự phát triển của nền kinh tế thế giới. Khi điều chỉnh được tỷ giá hối đoái phù hợp với tình hình kinh tế và sự phát triển của đất nước sẽ giúp kiềm chế lạm phát, giảm tỷ lệ thất nghiệp, cân bằng cán cân thương mại.

Hiện nay, thực tế trên thế giới không có quốc gia nào để đồng tiền quốc gia thả nổi một cách tự do (điều này chỉ phù hợp với nền kinh tế vững mạnh). Đa phần rằng chính phủ các nước sẽ can thiệp bằng hình thức mua và bán đồng tiền để hạn chế việc biến động mạnh tỷ giá hối đoái. Sau khi cân đối để có sự “chuẩn”, sẽ có bộ phận công bố tỷ giá trong ngày.

Xem thêm: Tỷ giá hối đoái – Kiến thức căn bản nhất khi tham gia vào Forex

2. Chức năng và hoạt động của tỷ giá thả nổi

Hệ thống tỷ giá hối đoái thả nổi có nghĩa là sự thay đổi giá tiền tệ trong dài hạn phản ánh sức mạnh kinh tế tương đối và chênh lệch lãi suất giữa các quốc gia.

Các động thái ngắn hạn đối với tiền tệ có tỷ giá hối đoái thả nổi phản ánh các hoạt động như đầu cơ, tin đồn, thảm họa và cung cầu hàng ngày đối với tiền tệ. Nếu cung vượt cầu thì đồng tiền đó sẽ giảm và nếu cầu vượt cung thì đồng tiền đó sẽ tăng.

Trong đồ thị bên dưới, cung tiền tệ tăng từ S1 đến S2 tại cùng một lượng cầu D1 ngụ ý rằng giá cặp tiền tệ sẽ giảm giá. Ngược lại, cầu tăng từ D1 đến D2 tại cùng một cung S1 sẽ dẫn đến sự tăng giá tiền tệ.

Tâm lý thị trường đối với nền kinh tế của một quốc gia ảnh hưởng đến mức độ mạnh hay yếu của đồng tiền thả nổi. Ví dụ: tiền tệ của một quốc gia dự kiến sẽ giảm giá nếu thị trường coi chính phủ là không ổn định. Các động thái cực đoan trong ngắn hạn có thể dẫn đến sự can thiệp của các ngân hàng trung ương, ngay cả trong môi trường tỷ giá thả nổi.

Mặc dù tỷ giá hối đoái thả nổi không hoàn toàn do chính phủ quyết định, nhưng họ có thể can thiệp khi đồng tiền quá thấp hoặc quá cao để giữ đồng tiền ở mức giá có lợi.

Minh họa cho tỷ giá hối đoái thả nổi:

Chúng ta cùng phân tích 1 ví dụ sau để minh họa cho tỷ giá hối đoái thả nổi:

Nếu nhập khẩu của Nhật từ Mỹ tăng nhanh hơn xuất khẩu từ Nhật sang Mỹ, nhu cầu của Nhật về đồng USD sẽ tăng nhanh hơn nhu cầu của Mỹ về đống Yên Nhật, dẫn đến sự xuống giá của đồng Yên nhật so với đồng đô la Mỹ. Điều này ảnh hưởng đến cán cân thương mại, khiến cho nhập khẩu từ Mỹ vào Nhật đắt hơn xuất khẩu từ Nhật sang Mỹ.

Ngược lại, nếu nhập khẩu từ Nhật sang Mỹ chậm hơn xuất khẩu từ Nhật sang Mỹ, nhu cầu về đồng Yên Nhật của Mỹ sẽ cao hơn so với nhu cầu về đồng đô la của Nhật. Điều này làm cho đồng Yên Nhật lên giá so với đồng USD, làm nhập khẩu từ Mỹ sang Nhật rẻ hơn và xuất khẩu từ Nhật sang Mỹ sẽ đắt hơn.

Do đó, để quản lý tỷ giá hối đoái thả nổi của mình, Nhật Bản có thể can thiệp vào thị trường tỷ giả hối đoái thông qua việc mua bán đô la, tức là Nhật Bản sẽ sử dụng số lượng đô la dự trữ vào việc làm giảm bớt những biến động trên thị trường hối đoái, qua đó giữ cho tỷ giá hối đoái luôn sát vớ đường xu thế dài hạn.

Xem thêm: Cán Cân Thương Mại (Trade Balance) là gì ? Ảnh hưởng của Trade Balance như thế nào đến nền kinh tế

3. Ưu điểm của tỷ giá thả nổi

Tỷ giá hối đoái thả nổi là một trong những yếu tố quan trọng ảnh hưởng đến nền kinh tế cả về đối nội và đối ngoại và luôn là chủ đề được bàn luận sôi nổi giữa các nhà kinh tế học hay chính trị gia. Dưới đây là những ưu điểm nổi bật của chế độ tỷ giá thả nổi:

3.1 Xây dựng chính sách tiền tệ độc lập – Tự động điều chỉnh với những cú sốc thương mại

Ưu điểm chính của chế độ tỷ giá thả nổi là nó cho phép một quốc gia có một chính sách tiền tệ độc lập. Tỷ giá thả nổi được coi là phản ánh đúng tình hình thị trường, làm cho cán cân thanh toán luôn cân bằng và vì vậy, quốc gia áp dụng chế độ tỷ giá hối đoái thả nổi hoàn toàn có thể tự chủ về chính sách tiền tệ và cơ chế tự điều chỉnh để cân bằng cán cân thương mại.

Tỷ giá cố định áp đặt những khuôn khổ kỷ luật lên cơ quan tiền tệ, nhưng chế độ tỷ giá thả nổi cho họ quyền lực rộng rãi để đối phó với những cú sốc kinh tế bất lợi. Trong chế độ tỷ giá thả nổi, ngân hàng trung ương có thể phản ứng ngay lập tức bằng cách hạ lãi suất (interest rate) và phá giá đồng tiền để giảm nhẹ chi phí của cú sốc.

3.2 Giữ lại quyền lợi in tiền – “Seigniorage” (quyền lợi của người có thế lực được đúc tiền)

“Seigniorage” (quyền lợi của người có thế lực được đúc tiền) là sự khác biệt giữa giá trị tiền và chi phí của việc in tiền. Khi nền kinh tế tăng trưởng, cầu về tiền tăng lên, ngân hàng trung ương có thể cung tiền với chi phí hầu như bằng không. Nói cách khác, quyền lợi này tạo ra thu nhập cho chính phủ, giống như một loại thuế.

Trong chế độ tỷ giá thả nổi, do Ngân hàng Trung ương không phải cam kết về một mức tỷ giá cụ thể nào nên họ hoàn toàn có quyền mở rộng hoặc thu hẹp cung tiền để điều chỉnh các biến mục tiêu quan trọng như sản lượng, việc làm, hay tỷ lệ lạm phát. Nếu Ngân hàng Trung ương tăng cung tiền và gây ra lạm phát (gây bất lợi cho sức cạnh tranh) thì đồng nội tệ sau đó cũng sẽ có xu hướng mất giá (có tác động cải thiện sức cạnh tranh) và do vậy tỷ giá thực tế sẽ không bị ảnh hưởng, và sức cạnh tranh cũng không bị ảnh hưởng.

3.3 Tạo sự ổn định trong cán cân thanh toán (BOP)

Cán cân thanh toán nằm trong bảng báo cáo các giao dịch giữa các thực thể của một quốc gia và các thực thể của các quốc gia còn lại trên thế giới trong một khoảng thời gian. Về lý thuyết, bất kỳ sự mất cân bằng nào trong bảng báo cáo đó sẽ tự động thay đổi tỷ giá hối đoái. Tỷ giá thả nổi có thể giúp cho cán cân thanh toán giữ được cân bằng.

Nếu như có một quốc gia nào đó có cán cân vãng lai thâm hụt khiến cho nội tệ giảm giá thì sẽ thúc đẩy xuất khẩu và hạn chế nhập khẩu cho đến khi cán cân thanh toán trở nên cân bằng.

Ví dụ, nếu sự mất cân đối là thâm hụt, nó sẽ làm cho đồng tiền mất giá. Hàng hóa xuất khẩu của quốc gia này sẽ trở nên rẻ hơn, dẫn đến tăng cầu và cuối cùng đạt được trạng thái cân bằng trong BOP.

3.4. Hoạt động Ngoại hối không bị hạn chế

Các loại tiền tệ có tỷ giá hối đoái thả nổi có thể được giao dịch mà không có bất kỳ hạn chế nào, không giống như các loại tiền tệ có tỷ giá hối đoái cố định. Do đó, các chính phủ và ngân hàng không cần phải sử dụng một quy trình quản lý liên tục.

3.5 Hiệu quả thị trường nâng cao

Các nguyên tắc cơ bản về kinh tế vĩ mô của một quốc gia ảnh hưởng đến tỷ giá hối đoái thả nổi trên thị trường toàn cầu, ảnh hưởng đến dòng danh mục đầu tư giữa các quốc gia. Do đó, tỷ giá hối đoái thả nổi nâng cao hiệu quả của thị trường.

3.6 Không bắt buộc phải có dự trữ ngoại hối lớn

Đối với tỷ giá hối đoái thả nổi, các ngân hàng trung ương không bắt buộc phải giữ lượng dự trữ ngoại tệ lớn để bảo vệ tỷ giá hối đoái. Do đó, dự trữ có thể được sử dụng để thúc đẩy tăng trưởng kinh tế bằng cách nhập khẩu tư liệu sản xuất.

3.7 Bảo vệ lạm phát nhập khẩu

Các quốc gia có tỷ giá hối đoái cố định phải đối mặt với vấn đề lạm phát nhập khẩu thông qua thặng dư cán cân thanh toán hoặc giá nhập khẩu cao hơn. Tuy nhiên, các quốc gia có tỷ giá hối đoái thả nổi không phải đối mặt với vấn đề như vậy.

Xem thêm: Lãi suất, lạm phát và giá vàng – Mối quan hệ giữa giá vàng và lãi suất là gì?

4. Nhược điểm của tỷ giá thả nổi

4.1 Tính biến động mạnh của tỷ giá thả nổi

Tỷ giá hối đoái dễ bị biến động và có tính chất biến động mạnh và biến động của tỷ giá chịu tác động của nhiều yếu tố như: xã hội, kinh tế, chính trị, tâm lý. Giá trị của đồng tiền này so với tiền tệ khác có thể giảm mạnh chỉ trong một ngày giao dịch. Hơn nữa, sự biến động ngắn hạn của tỷ giá hối đoái thả nổi lại không thể giải thích được thông qua các nguyên tắc cơ bản về kinh tế vĩ mô.

Tỷ giá bị ảnh hưởng bởi dự báo trong tương lai, nếu nhà nước dự báo không sát sẽ làm ảnh hưởng đến chính sách kinh tế vĩ mô. Tỷ giá biến động không ngừng và khó lường gây khó khăn cho việc hoạch định chính sách kinh tế và các khoản đầu tư.

4.2 Tăng trưởng hoặc phục hồi kinh tế bị hạn chế

Việc thiếu kiểm soát đối với tỷ giá hối đoái thả nổi có thể hạn chế tăng trưởng hoặc phục hồi kinh tế. Các biến động tỷ giá hối đoái tiêu cực có thể gây ra các vấn đề nghiêm trọng. Ví dụ: nếu đồng đô la tăng so với đồng Euro, thì việc xuất khẩu sang khu vực đồng Euro từ Hoa Kỳ sẽ khó khăn hơn.

4.3. Có thể làm trầm trọng hơn các vấn đề hiện tại

Nếu một quốc gia đang phải đối mặt với các vấn đề kinh tế, chẳng hạn như thất nghiệp hoặc lạm phát cao, tỷ giá hối đoái thả nổi có thể làm gia tăng các vấn đề hiện có. Ví dụ, sự mất giá của đồng tiền của một quốc gia đã bị lạm phát cao sẽ khiến lạm phát tăng thêm do nhu cầu hàng hóa tăng lên. Hơn nữa, hàng nhập khẩu đắt đỏ có thể làm xấu đi tài khoản vãng lai của quốc gia.

5. So sánh tỷ giá thả nổi với tỷ giá cố định

Khác biệt giữa tỷ giá cố định và tỷ giá thả nổi

Giá tiền tệ có thể được xác định theo hai cách: tỷ giá thả nổi hoặc tỷ giá cố định. Như đã đề cập ở trên, tỷ giá thả nổi được xác định bởi thị trường mở thông qua cung và cầu. Do đó, nếu nhu cầu về tiền tệ cao thì giá trị sẽ tăng lên. Nếu nhu cầu thấp, điều này sẽ khiến giá tiền tệ đó thấp hơn.

Tỷ giá cố định được xác định bởi chính phủ thông qua ngân hàng trung ương, trong đó tỷ giá được đặt so với một loại tiền tệ chính khác trên thế giới (chẳng hạn như đô la Mỹ, Euro hoặc Yên). Tỷ giá cố định là tỷ giá được cố định (giữ không đổi) hoặc chỉ được cho phép dao động trong một phạm vi rất hẹp. Để duy trì tỷ giá hối đoái của mình, chính phủ sẽ mua và bán đồng tiền của chính mình so với đồng tiền mà nó được neo. Một số quốc gia chọn neo tiền tệ của họ với đô la Mỹ bao gồm Trung Quốc và Ả Rập Xê Út.

Thực tế, rất khó xác định việc chế độ tỷ giá cố định hay thả nổi tạo ra hiệu quả kinh tế tốt hơn. Có lẽ lý do là chế độ nào hiệu quả nhất sẽ phụ thuộc vào tình hình của một quốc gia cụ thể và không có một giải pháp chung cho tất cả. Trên lý thuyết chế độ tỷ giá hối đoái thả nổi tốt hơn nhưng trong trên thực thế không một đồng tiền nào được thả nổi hoàn toàn, vì nó quá bất ổn.

Và mặc dù, chế độ tỷ giá hối đoái cố định tạo ra sự ổn định, song việc thực hiện các biện pháp và chính sách nhằm giữ cho tỷ giá cố định tương đối khó khăn. Chính vì thế chỉ một số ít đồng tiền trên thế giới sử dụng chế độ tỷ giá hối đoái cố định mà hầu hết các đồng tiền sử dụng chế độ thả nổi có sự can thiệp của chính phủ để tỷ giá không hoàn toàn phản ứng theo thị trường.

Xem thêm: Bật mí 8 yếu tố quan trọng ảnh hưởng đến tỷ giá hối đoái

Lời kết

Như vậy, có lẽ sự lựa chọn chế độ tỷ giá có tầm quan trọng thứ hai sau việc xây dựng các thể chế tài khóa, tài chính và tiền tệ hiệu quả. Thay vì xem chế độ tỷ giá là lựa chọn ưu tiên hàng đầu, có lẽ trọng tâm nên dành cho cải cách thể chế như cải thiện các quy định đối với khu vực tài chính ngân hàng, hạn chế về tài khóa, xây dựng đồng thuận cho một chính sách tiền tệ bền vững và dễ tiên liệu, và gia tăng độ mở thương mại.

Với những thể chế tài chính lành mạnh, một quốc gia có thể vẫn bảo đảm phát triển ổn định dù áp dụng chế độ tỷ giá cố định, tỷ giá thả nổi hay áp dụng chế độ giữa 2 loại tỷ giá trên. Nếu không có thể chế tài chính lành mạnh, một quốc gia sẽ dễ bị tổn thất do bất ổn dù áp dụng chế độ tỷ giá cố định hay thả nổi.