Nhiều traders Forex thường nghĩ rằng việc thường xuyên vào lệnh sẽ mang lại cho bản thân họ nhiều cơ hội hơn và điều này sẽ khiến họ kiếm được nhiều tiền hơn. Điều này là sai. Trên thực tế, việc vào lệnh với tần suất cao sẽ khiến bạn trở nên căng thẳng, bực bội và thực hiện các giao dịch có xác suất thấp.

Sự thật là nếu bạn biết lợi thế giao dịch của bạn là gì và bạn hiểu rõ được cách thức và thời điểm sử dụng lợi thế đó, thì bạn sẽ nhận ra rằng bạn không thực sự cần phải vào lệnh quá nhiều. Có rất nhiều bằng chứng cho thấy rằng những traders lướt sóng thường kiếm được ít tiền hơn những trader vào lệnh với tần suất thấp. Hãy cùng Vnrebates thảo luận chi tiết hơn về vấn đề này nhé!

Có rất nhiều bằng chứng cho thấy việc vào lệnh với tần suất thấp sẽ hiệu quả hơn vào lệnh với tần suất cao đó!

Một lưu ý nữa, sau khi bạn đọc xong bài viết này, hãy để lại bình luận ở dưới nhé! Hãy cho mình biết rằng bạn đã học được gì trong bài viết này và nếu có, bạn sẽ áp dụng nó vào việc trading của chính mình như thế nào nhé!

1. Cách nhanh nhất để cải thiện việc trading của bạn là gì?

Đó là đừng vào lệnh nhiều nữa! Trên thực tế, khi chúng ta càng nhìn chằm chằm vào biểu đồ giá thì chúng ta sẽ càng bị cám dỗ để nhấp vào chuột và vào lệnh. Có thể khoản tiền mà bạn đã làm việc cực kì chăm chỉ trong một khoảng thời gian dài sẽ biến mất ngay sau khi nhìn chằm chằm vào biểu đồ 5 phút một lần đấy. Chúng ta có xu hướng đánh giá quá cao khả năng phân tích thị trường của mình rồi bỏ qua rủi ro.

Nhiều giao dịch hơn đồng nghĩa với viếc tốn nhiều thời gian hơn và căng thẳng hơn. Cá nhân mình thường giao dịch trên khung D1 với tần suất thấp, nghĩa là số lệnh mà mình vào trong một tháng ít hơn nhiều so với hầu hết các traders khác.

Chúng ta đều biết rằng hầu hết các traders đều mất tiền, và hầu hết các traders cũng vào lệnh rất nhiều, vì vậy bình thường thì chỉ cần giảm tần suất vào lệnh đi (làm ngược lại với hầu hết các traders) thì sẽ cải thiện được lợi nhuận trên đường dài.

Bằng cách biết lợi thế giao dịch của bạn là gì và hiểu được cách thức và thời điểm sử dụng nó , bạn sẽ thấy rằng việc mặc kệ thị trường khi lợi thế của bạn chưa xuất hiện là điều rất đúng đắn. Khi bạn giao dịch ít hơn, bạn cũng có thể vào lệnh với số tiền nhiều hơn một chút trên mỗi giao dịch nếu bạn cảm thấy thoải mái với nó.

Ví dụ, một trader vào lệnh 30 lần một tháng và một trader khác thì chỉ vào lệnh 3 lần một tháng. Hiển nhiên là anh chàng vào lệnh 30 lần một tháng không thể vào lệnh lớn với quy mô vị thế bằng với anh chàng giao dịch 3 lần mỗi tháng được.

Chưa kể đến việc vào lệnh với tần suất cao sẽ khiến trader dành nhiều thời gian quý báu của mình trước máy tính hơn, việc này có thể sẽ ảnh hưởng đến tâm lý và gây ra căng thẳng. Mình thích việc dành ít thời gian hơn trên thị trường và mình cũng thích một công việc ít căng thẳng, vì vậy mình chủ yếu sử dụng khung D1 và tần suất giao dịch của mình ít hơn so với hầu hết các traders.

Hãy giao dịch với tâm lý thoải mái bạn nhé, đừng quá căng thẳng!

Điểm quan trọng ở đây là: Khi bạn tăng chất lượng của mỗi giao dịch, bạn cũng đang tăng xác suất thành công hơn, và thay vì chống lại thị trường, bạn chỉ đơn giản là kiên nhẫn chờ đợi và chỉ hành động khi thấy được Entry (Điểm vào) đẹp. Điều này sẽ tăng lợi nhuận của bạn trong khi tốn ít thời gian của bạn trên thị trường đi.

Điều này khá “phản trực quan”, bởi vì trong hầu hết các ngành nghề, dùng thời gian hơn bằng với việc kiếm được nhiều tiền hơn, nhưng điều đó lại không hề đúng trong trading, trên thực tế, hầu hết các traders kiếm được nhiều tiền hơn bằng cách dành ít thời gian trên thị trường hơn. Do đó, bạn cần phải chống lại ham muốn phân tích quá mức, vào lệnh quá mức và tránh việc giao dịch trên các khung thời gian thấp.

2. So sánh tần suất vào lệnh thấp với tần suất vào lệnh cao

Sau đây là một ví dụ:

Bạn có muốn vừa tăng hệ số R tổng thể vừa giảm bớt được cảm xúc căng thẳng khi giao dịch không? Về cơ bản thì hệ số R là hệ số lợi nhuận của bạn. Vì vậy, nếu bạn vào lệnh $100 cho mỗi giao dịch, thì giá trị R của bạn là $100; nếu bạn kiếm được $500 trong một tháng thì lợi nhuận của bạn là 5R.

Bạn nên nghĩ về tỷ lệ Risk:Reward, chứ không phải về tỷ lệ phần trăm. Tỷ lệ phần trăm không thực sự quan trọng cho lắm, bởi vì lợi nhuận 50% có thể có nghĩa là bạn đã kiếm được $50 hoặc là $50.000, điều này phụ thuộc vào số vốn của bạn. Nếu bạn đang tìm cách xây dựng một lịch sử giao dịch có lợi nhuận đều đặn và mong muốn có được một nhà đầu tư tài trợ vốn cho bạn, thì họ sẽ quan tâm đến tỉ lệ Risk:Reward nhiều hơn là tỷ lệ phần trăm.

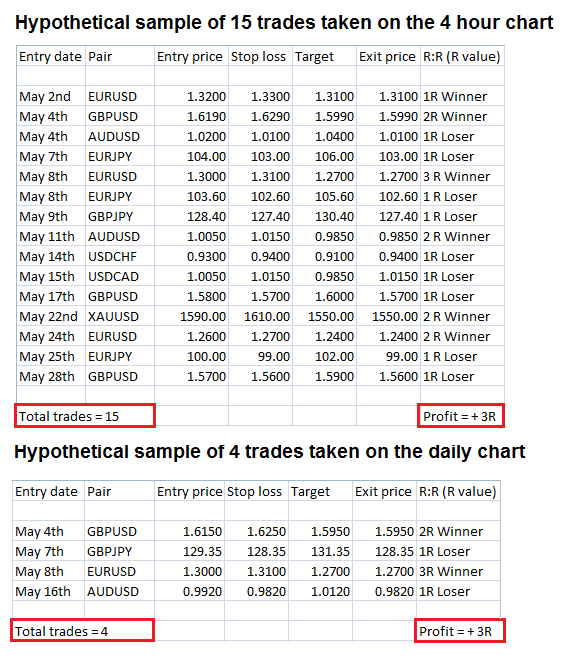

Để chứng minh rằng việc vào lệnh nhiều hơn không đồng nghĩa với lợi nhuận cao hơn, hãy xem ví dụ dưới đây về một trader đã giao dịch quá mức trên khung H4 so với một trader giao dịch trên khung D1 trong cùng một tháng nhé!

Điểm mấu chốt cần rút ra từ ví dụ dưới đây là cả hai traders đều kết thúc với lợi nhuận 3R trong tháng 5, nhưng trader đầu tiên đã vào lệnh nhiều gấp 3 lần trader còn lại, thực hiện 15 giao dịch trong tháng so với 4 giao dịch của trader kia.

Bạn có thể thấy được rằng trader chỉ tham gia 4 giao dịch trên khung D1 sẽ có ít căng thẳng hơn nhiều, đồng thời có nhiều thời gian và tâm trí thoải mái hơn so với anh chàng đã tham gia 15 giao dịch trên khung H4 và kết thúc với cùng một kết quả.

Thật ra đây là một ví dụ tương đối khách quan rồi đó, mình biết nhiều traders giao dịch hơn 15 lần trong một tháng và vẫn thua lỗ, có thể một số bạn cũng đang ở trong tình trạng đó khi đọc bài viết này đấy. Vì vậy… tại sao không thử một điều gì đó khác biệt? Ví dụ như là vào lệnh ít hơn?

Hãy cùng xem ví dụ về 2 traders theo 2 trường phái giao dịch khác nhau này nhé!

Như chúng ta có thể thấy từ bức ảnh trên, việc vào lệnh nhiều hơn chưa chắc sẽ có lợi nhuận cao hơn. Khi bạn thực hiện nhiều giao dịch hơn thì đương nhiên bạn sẽ phải có nhiều giao dịch thua lỗ hơn, điều này sẽ cần được bù đắp bằng nhiều giao dịch thắng hơn chỉ để đạt được cùng một hệ số lợi nhuận. Hãy lưu ý rằng trader giao dịch trên khung D1 có tỷ lệ thắng 50% và trader giao dịch trên khung H4 chỉ có tỷ lệ thắng 40%.

3. Hãy coi thị trường là một khu vườn

Có thể so sánh thị trường giống như một khu vườn, mỗi tháng khu vườn sẽ sản xuất ra một số loại rau có hạn, nhưng lại có rất nhiều cỏ dại. Bạn càng hái nhiều rau ra khỏi vườn thì cơ hội lần sau hái phải cỏ càng lớn.

Trong trading, thường sẽ có một số lượng nhất định các thiết lập Price Action (Hành động giá) có xác suất cao/rõ ràng mỗi tháng, vì vậy nếu bạn không có đủ kiên nhẫn để chỉ giao dịch các thiết lập rõ ràng đó, thì bạn sẽ có nhiều giao dịch thua lỗ (cỏ dại) hơn là giao dịch thắng (rau).

4. Cái nhìn khoa học về lý do tại sao traders vào lệnh quá nhiều

Lý do chính mà các traders vào lệnh quá nhiều là do sự tự tin thái quá. Điều này đặc biệt đúng sau một loạt các giao dịch thắng. Các traders thường có xu hướng trở nên quá tự tin sau khi họ thắng một hoặc nhiều lệnh giao dịch, và đặc biệt là nếu họ không tuân theo một kế hoạch giao dịch nào và chỉ vào lệnh bừa mà vẫn thắng. Có một nghiên cứu khoa học đã chỉ ra rằng hầu hết các traders vào lệnh nhiều là do họ quá tự tin.

Hầu hết mọi người vào lệnh quá mức là do họ “coi trọng” giao dịch chiến thắng đó của mình. Terrance Odean và các đồng nghiệp của ông đã chỉ ra điều này trong nghiên cứu một nghiên cứu có tiều đề: Các day-traders (trader lướt sóng trong ngày) có hiểu về khả năng của họ hay không?

Chi tiết trong nghiên cứu như sau: “Khi có một giao dịch thành công, những traders này thường cho rằng thành công đó đến từ khả năng của họ hơn là may mắn, điều đó dẫn đến việc traders đánh giá quá cao khả năng của bản thân và vào lệnh quá nhiều; thậm chí ngay cả những traders có nhiều lệnh thua hơn lệnh thắng cũng có thể trở nên quá tự tin khi quá coi trọng những lệnh thắng của họ.”

Nghiên cứu của ông cũng nhấn mạnh rằng việc giao dịch trên khung thời gian thấp và vào lệnh quá nhiều trở nên sẽ gây nghiện. Nghiện giao dịch là cách duy nhất để giải thích cho việc “dù thua lỗ nhưng vẫn vào lệnh liên tục”. Tại sao một day-traders dù thua lỗ những vẫn tiếp tục vào lệnh liên tục cơ chứ, chẳng phải là bị nghiện rồi sao?

Điều đầu tiên cần rút ra ở đây là bạn phải tránh việc đánh giá quá cao các giao dịch thắng của mình. Những giao dịch thắng không ngụ ý rằng bạn đã tìm ra “chén thánh” rồi đâu.

Hãy nhớ rằng ngay cả khi bạn là một trader đã thắng 70% tổng số giao dịch, nhưng bạn sẽ không bao giờ biết được rằng giao dịch tiếp theo sẽ nằm trong 70% thắng hay là 30% thua đâu, vì vậy bạn đừng bao giờ nên dùng đòn bẩy quả mức hoặc vào lệnh quá nhiều. Chỉ vào lệnh khi có Entry đẹp xuất hiện, bạn sẽ kiếm được tiền từ thị trường một cách đều đặn.

5. Giới tính cũng đóng vai trò quan trọng trong việc vào lệnh quá nhiều

Mình biết rằng hầu hết các độc giả của mình là nam giới, nhưng thực tế thì chúng ta cần phải học hỏi phụ nữ trong vấn đề này.

Theo một bài báo gần đây trên trang web của New York Times, nam giới có xu hướng vào lệnh thường xuyên hơn nhiều so với phụ nữ, điều này làm tăng phí hoa hồng và giảm lợi nhuận tổng thể của họ, cụ thể:

Việc vào lệnh thường xuyên sẽ làm tăng chi phí và giảm lợi nhuận của đàn ông. Các nhà kinh tế phát hiện ra rằng trong trường hợp hai giới bị giảm lợi nhuận ròng khi trading, thì nam giới vào lệnh thường xuyên sẽ bị giảm lợi nhuận ròng nhiều hơn nữ giới 0,94% mỗi năm.

Trong một cuộc phỏng vấn qua điện thoại, Giáo sư Barber đã từng nói: “Nhìn chung, các traders quá tự tin sẽ bảo rằng những giao dịch thắng là do họ đã tìm được “chén thánh” và họ cảm thấy họ có thể vào lệnh nhiều.” Ông nói.

Vì vậy, có một vài điều quan trọng cần đề cập đến ở đây:

Thứ nhất, đàn ông có xu hướng nghĩ rằng họ “biết” thị trường sẽ đi như thế nào, trong khi phụ nữ thì sẽ chấp nhận sự thật rằng họ không “biết” chắc chắn thị trường sẽ diễn biến ra sao. Thực tế là phụ nữ đã đúng; không ai có thể “biết” thị trường sẽ diễn ra như thế nào ngoại trừ những trader nội gián có thông tin bất hợp pháp.

Vì vậy, khi bạn càng sớm nhận rằng trading chỉ là một trò chơi xác suất trong đó kết quả của bất kỳ giao dịch nào không bao giờ là “chắc chắn”, thì bạn sẽ càng sớm ngừng thực hiện các giao dịch có xác suất thấp chỉ vì bạn cảm thấy mình “chắc chắn” về những gì thị trường sẽ diễn biến.

Thứ hai, phụ nữ ít bị ám ảnh bởi các tin tức tài chính và cố gắng “tìm ra ý nghĩa của nó”. Đàn ông cần phải giống như phụ nữ ở điểm này, nếu bạn không biết tại sao thì hãy đọc bài viết gần đây của mình về phân tích cơ bản và các tin tức trong Forex.

Phân tích tin tức quá nhiều đôi khi sẽ phản tác dụng đó!

Cá nhân mình tin rằng phụ nữ ít khi tự nhận rằng bản thân mình “luôn đúng” như đàn ông, và điều này cũng khiến họ trở thành những traders giỏi hơn. Thị trường không quan tâm đến bạn hay những cảm xúc nhỏ của bạn, vì vậy việc có cái tôi trong việc trading là điều hoàn toàn vô bổ.

Hãy vứt cái tôi của bạn khi bạn trading đi, bởi vì nó chẳng giúp bạn đưa ra quyết định giao dịch tốt hơn được đâu. Thực tế thì thị trường không quan tâm đến điều bạn nghĩ đâu, nó sẽ làm những gì nó muốn bởi vì thị trường luôn đúng, chứ không phải bạn.

Vì vậy, hãy học cách giao dịch theo thị trường này và đừng đi ngược với nó, chúng ta có thể làm điều này bằng cách học cách đọc hành động giá mà thị trường đã tạo ra cho chúng ta và chỉ vào lệnh khi các hành động giá có xác suất cao xuất hiện.

6. Lời kết

Có lẽ ý tưởng cốt lõi có thể rút ra từ bài viết này là bạn không nên quá coi trọng bất cứ giao dịch nào. Có nghĩa là, bạn đừng bắt đầu vào lệnh liên tục chỉ vì bạn cảm thấy tự tin sau khi có được một vài lệnh thắng. Hãy nhớ rằng, mặc dù vào lệnh ít thường xuyên hơn nhưng bạn vẫn có thể đạt được cùng một hệ số R tổng thể trong cùng một khoảng thời gian.

Nguồn Nial Fuller

Tổng hợp bởi Vnrebates.net