Là một loại tài sản tài chính phổ biến trên thị trường tài chính, khái niệm trái phiếu (Bond) chắc chắn đã quá quen thuộc với các bạn đã được học các chuyên ngành kinh tế với các môn cơ bản như tài chính doanh nghiệp, quản trị tài chính, v.v.

Tuy nhiên đối với các trader mới tham gia vào giới đầu tư, việc hiểu được khái niệm trái phiếu cũng như công thức tính giá trái phiếu – định giá trái phiếu là vô cùng quan trọng.

Vậy, trong bài viết này Vnrebates chỉ cho bạn công thức tính giá trái phiếu cũng như phân tích Giá trị trái phiếu thay đổi như thế nào khi tỷ suất chiết khấu thay đổi và khi gần đến thời điểm đáo hạn?

Xem thêm: Top 10+ sàn ngoại hối Forex uy tín nhất thế giới

1. Trái phiếu (Bond) là gì?

Trái phiếu (bond) là công cụ nợ dài hạn do chính phủ hoặc công ty phát hành nhằm huy động vốn dài hạn.

Trái phiếu do chính phủ phát hành gọi là trái phiếu chính phủ (government bond) hay trái phiếu kho bạc (treasury bond) để huy động vốn cho các dự án công ích như đường xá hoặc cầu cống.

Trái phiếu do công ty phát hành gọi là trái phiếu công ty (corporate bond) nhằm huy động tiền để mở rộng kinh doanh.

Như vậy, trái phiếu đơn giản chỉ là một loại “giấy” hứa trả tiền dài hạn do người đi vay phát hành, hứa sẽ trả tiền cho người nắm giữ trái phiếu một khoản lãi cố định được xác định trước mỗi năm.

Trái phiếu (bond) là công cụ nợ dài hạn do chính phủ hoặc công ty phát hành nhằm huy động vốn dài hạn

2. Các điều khoản liên quan đến trái phiếu

Mệnh giá: Trên trái phiếu bao giờ cũng có ghi một số tiền nhất định, gọi là mệnh giá của trái phiếu. Mệnh giá (Par value/Face value) là giá trị công bố của trái phiếu và không thay đổi trong suốt thời gian trái phiếu lưu hành, nó cũng chính là số tiền được hoàn trả khi đáo hạn. Mệnh giá hay giá trị danh nghĩa, hay giá trị bề mặt của trái phiếu là giá trị ghi trên trái phiếu, nó xác định tổng số tiền gốc mà trái chủ được nhận cho tới hết thời hạn của trái phiếu.

Nói chung, ở Mỹ, trái phiếu công ty được phát hành với mệnh giá 1000 USD, mặc dù có một số ngoại lệ. Khi giá trái phiếu được niêm yết trên các tạp chí tài chính thì giá thường được thể hiện bằng một tỷ lệ phần trăm so với mệnh giá trái phiếu.

Kỳ hạn: Kỳ hạn của một trái phiếu là độ dài thời gian từ khi trái phiếu được phát hành cho đến khi người phát hành trái phiếu trả lại toàn bộ tiền gốc cho trái chủ và nhận lại trái phiếu.

Lãi suất danh nghĩa: Lãi suất danh nghĩa là lãi suất ghi trên trái phiếu. Nó quy định mức lợi tức mà trái chủ được hưởng so với mệnh giá của trái phiếu. Như vậy, bất kể điều gì xảy ra đối với giá của của một trái phiếu coupon – trái phiếu trả lãi cố định và trả gốc khi đáo hạn – có lãi suất hàng năm 8% và mệnh giá 1000 USD, nó sẽ được trả 80 USD lợi tức hàng năm cho đến khi đáo hạn.

Thị giá của trái phiếu (Market value) là giá thứ cấp của trái phiếu do thị trường quyết định, luôn thay đổi theo quan hệ cung cầu trên thị trường.

Giá trị lý thuyết của trái phiếu (Intrinsic value) là giá trị kinh tế của nó, hay còn gọi là giá trị thực. Ngoài việc công bố mệnh giá, người ta còn công bố lãi suất của trái phiếu. Lãi suất của trái phiếu (coupon rate) tức là lãi suất mà trái phiếu được hưởng, nó bằng lãi được hưởng chia cho mệnh giá của trái phiếu.

Khế ước: là bản giao kèo mang tính pháp lý giữa công ty phát hành trái phiếu và người được uỷ quyền về trái phiếu (ngân hàng tín thác, người đại diện sở hữu trái phiếu), đại diện cho quyền lợi của trái chủ.

3. Những đặc trưng quan trọng của trái phiếu

- Trái chủ không có quyền kiểm soát;

- Tổ chức phát hành bị ràng buộc bởi nghĩa vụ thanh toán;

- Lãi của trái phiếu được tính vào chi phí hợp lý cho doanh nghiệp;

- Quyền yêu cầu về thu nhập và tài sản: ưu tiên trước cổ phiếu ưu đãi và cổ phiếu thường. Đây là sự đảm bảo quan trọng cho các nhà đầu tư nên trái phiếu có rủi ro thấp hơn cổ phiếu.

Khi phát hành trái phiếu, chính phủ cam kết sẽ trả cho nhà đầu tư một số tiền được ghi trên trái phiếu khi trái phiếu đáo hạn, đồng thời hàng năm trả cho nhà đầu tư một số tiền lãi nhất định. Đặc biệt, cũng có loại trái phiếu chính phủ không bao giờ đáo hạn. Khi đó, nhà đầu tư mua loại trái phiếu này sẽ không được nhận lại số tiền bằng mệnh giá của trái phiếu như trong trường hợp trái phiếu thông thường mà chỉ được nhận lãi hàng năm trong suốt khoảng thời gian không hạn định.

Trái phiếu doanh nghiệp có thể chia thành trái phiếu không chuyển đổi và trái phiếu có thể chuyển đổi. Trái phiếu có thể chuyển đổi là loại trái phiếu sau khi phát hành bán cho nhà đầu tư, đến một điểm thời gian nào đó nhà đầu tư đang nắm giữ trái phiếu có thể chuyển đổi nó thành một số cổ phiếu của công ty.

Vây, thị trường trái phiếu là thị trường thực hiện giao dịch, mua bán các loại trái phiếu do chính phủ hoặc doanh nghiệp phát hành. Thị trường thực hiện giao dịch, mua bán trái phiếu mới phát hành gọi là thị trường sơ cấp. Thị trường thực hiện giao dịch, mua bán trái phiếu đã phát hành gọi là thị trường thứ cấp.

Mục đích của thị trường sơ cấp là phục vụ cho nhu cầu huy động vốn dài hạn cho chính phủ hoặc doanh nghiệp trong khi mục đích của thị trường thứ cấp là cung cấp khả năng thanh khoản cho trái phiếu đã được phát hành trên thị trường sơ cấp. Mặc dù không trực tiếp huy động vốn dài hạn nhưng thị trường thứ cấp đóng vai trò rất quan trọng.

4. Công thức tính giá trái phiếu

Công thức tính giá trái phiếu (Bond Price) chi tiết từng bước

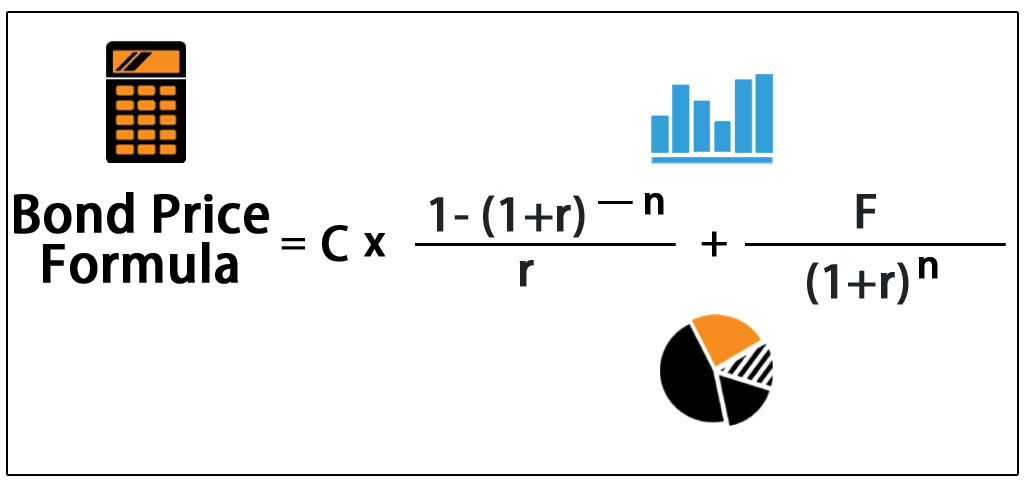

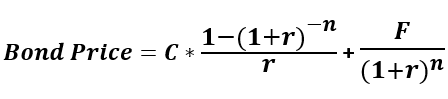

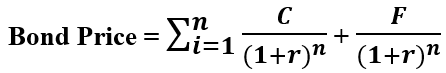

Công thức định giá trái phiếu (formula for bond pricing) về cơ bản là tính toán giá trị hiện tại của dòng tiền trong tương lai có thể xảy ra, bao gồm các khoản thanh toán phiếu lãi và mệnh giá là số tiền mua lại khi đáo hạn. Tỷ lệ lãi suất được sử dụng để chiết khấu các dòng tiền trong tương lai được gọi là lãi suất đáo hạn (yield to maturity-YTM.) – là lãi suất hòa vốn trung bình của một trái phiếu nếu mua trái phiếu ở một thời điểm và giữ lại trái phiếu đó cho đến ngày đến hạn thanh toán.

Giá trái phiếu có thể được tóm tắt là tổng giá trị hiện tại của mệnh giá hoàn trả khi đáo hạn và giá trị hiện tại của thanh toán phiếu lãi. Giá trị hiện tại của thanh toán phiếu giảm giá là giá trị hiện tại của một niên kim của thanh toán phiếu giảm giá. Giá trị hiện tại của một niên kim là giá trị của một luồng thanh toán, được chiết khấu bằng lãi suất để tính cho các khoản thanh toán được thực hiện tại nhiều thời điểm khác nhau trong tương lai.

Công thức tính giá trái phiếu có thể được thực hiện bằng cách sử dụng phương pháp giá trị hiện tại. Như với bất kỳ khoản đầu tư bảo đảm hoặc vốn nào, giá trị hợp lý về mặt lý thuyết của trái phiếu là giá trị hiện tại của dòng tiền mà nó dự kiến sẽ tạo ra. Do đó, giá trị của một trái phiếu có được bằng cách chiết khấu trái phiếu dòng tiền dự kiến của bạn đến hiện tại bằng cách sử dụng tỷ lệ chiết khấu phù hợp.

Trong thực tế, tỷ lệ chiết khấu là mức lãi suất được sử dụng để chiết khấu dòng tiền trong tương lai của một công cụ tài chính; lãi suất hàng năm được sử dụng để giảm lượng dòng tiền trong tương lai để mang lại giá trị hiện tại của chúng. Tỷ lệ chiết khấu thường được xác định bằng cách tham khảo các công cụ tương tự, với điều kiện là các công cụ đó tồn tại.

Trong đó:

- C = thanh toán trái phiếu coupon định kỳ.

- F = mệnh giá/mệnh giá của trái phiếu.

- r = Lợi suất đáo hạn (YTM).

- n = Số ngày đến khi đáo hạn.

Mặt khác, công thức tính giá trái phiếu cho trái phiếu chiết khấu cao (Deep-Discount Bond) hoặc trái phiếu có kỳ hạn không hưởng lãi (zero-coupon bond) có thể được tính đơn giản bằng cách chiết khấu mệnh giá cho giá trị hiện tại được biểu diễn dưới dạng toán học như sau:

Giá trái phiếu có kỳ hạn không hưởng lãi = (như tên cho thấy, không có thanh toán trái phiếu coupon)

Trái phiếu có kỳ hạn không hưởng lãi (zero-coupon bond) là loại trái phiếu không có trả lãi định kỳ mà được bán với giá thấp hơn nhiều so với mệnh giá. Tại sao nhà đầu tư lại mua trái phiếu không được hưởng lãi? Lý do là khi mua loại trái phiếu này họ vẫn nhận được lợi tức, chính là phần chênh lệch giữa giá mua gốc của trái phiếu với mệnh giá của nó.

Phương pháp định giá loại trái phiếu này cũng tương tự như cách định giá loại trái phiếu kỳ hạn được hưởng lãi, chỉ khác ở chỗ lãi suất ở đây bằng không nên toàn bộ hiện giá của phần lãi định kỳ bằng không. Do vậy, giá cả của trái phiếu không hưởng lãi được định giá như là hiện giá của mệnh giá khi trái phiếu đáo hạn.

5. Hướng dẫn cách tính giá trái phiếu chi tiết từng bước

Công thức tính giá trái phiếu được thực hiện thông qua các bước sau:

Bước 1: Thứ nhất, mệnh giá của đợt phát hành trái phiếu được xác định theo yêu cầu tài chính (cấp vốn) của công ty. Giá trị mệnh giá được ký hiệu là F.

Bước 2: Tính toán lãi suất coupon, tương tự như lãi suất của trái phiếu và tần suất thanh toán của trái phiếu coupon được xác định. Khoản thanh toán trái phiếu coupon trong một khoảng thời gian được tính bằng cách nhân lãi suất coupon với mệnh giá và sau đó chia kết quả vừa tính được cho tần suất thanh toán trái phiếu coupon trong một năm. Lãi của trái phiếu coupon được ký hiệu là C.

C = Lãi suất coupon * F/Số lãi coupon trong một năm

Bước 3: Tổng số ngày cho đến khi đáo hạn được tính bằng cách nhân số năm cho đến khi đáo hạn và số tiền lãi trái phiếu coupon trong một năm. Số ngày cho đến khi đáo hạn được ký hiệu là n.

n = Số ngày cho đến khi đáo hạn * Số tiền thanh toán coupon hàng năm

Bước 4: Lợi suất đáo hạn là tỷ lệ chiết khấu được xác định dựa trên lợi nhuận thị trường hiện tại từ một khoản đầu tư có hồ sơ rủi ro tương tự. Lợi suất đáo hạn (YTM) được ký hiệu là r.

Bước 5: Giá trị hiện tại của khoản thanh toán phiếu coupon thứ nhất, thứ hai, thứ ba, v.v. cùng với giá trị hiện tại của mệnh giá sẽ được đổi sau n giai đoạn được lấy là,

![]()

![]()

![]()

![]() Bước 6: Cuối cùng, cộng lại giá trị hiện tại của tất cả các khoản thanh toán phiếu coupon và mệnh giá cho giá trái phiếu như dưới đây,

Bước 6: Cuối cùng, cộng lại giá trị hiện tại của tất cả các khoản thanh toán phiếu coupon và mệnh giá cho giá trái phiếu như dưới đây,

![]()

6. Giá trị trái phiếu thay đổi như thế nào?

Trái phiếu được đánh giá là ít rủi ro nhất trên thị trường chứng khoán, tuy nhiên đầu tư vào trái phiếu vẫn có rủi ro mặc dù mức độ ít hơn so với cổ phiếu. Rủi ro lãi suất, Rủi ro tái đầu tư, Rủi ro thanh toán (rủi ro tín dụng), Rủi ro lạm phát (rủi ro sức mua), Rủi ro tỷ giá và Rủi ro thanh khoản.

Vì vậy, các nhà đầu tư tham gia vào hoạt động đầu tư trái phiếu cần nắm được các quan hệ cơ bản trong tính giá trái phiếu. Giá trị của trái phiếu có quan hệ ngược với sự thay đổi của lãi suất – có thể thấy với sự tăng dần của lãi suất chiết khấu, giá trái phiếu giảm dần. Khi ngày đáo hạn đến gần, giá thị trường của trái phiếu cũng tiến gần đến mệnh giá (chỉ đúng với trái phiếu coupon) Trái phiếu dài hạn có rủi ro lãi suất lớn hơn so với trái phiếu ngắn hạn.

Khi mà lãi suất có xu hướng tăng, theo như mối quan hệ thứ nhất, giá trái phiếu sẽ có xu hướng giảm. Những trái phiếu ngắn hạn thì sẽ ít nhạy cảm hơn so với trái phiếu

dài hạn đối với sự thay đổi của lãi suất, do đó thì giá trái phiếu ngắn hạn cũng sẽ giảm ít hơn. Tính nhạy cảm của giá trị trái phiếu đối với sự thay đổi lãi suất không chỉ phụ thuộc vào độ dài thời gian cho đến khi đáo hạn mà còn phụ thuộc vào phương thức trả lãi và gốc. Các mối quan hệ cơ bản được tổng kết như sau:

- Khi lãi suất trên thị trường bằng lãi suất trái phiếu thì giá trái phiếu bằng mệnh giá của nó.

- Khi lãi suất trên thị trường thấp hơn lãi suất trái phiếu thì giá trái phiếu sẽ cao hơn mệnh giá của nó.

- Khi lãi suất trên thị trường cao hơn lãi suất trái phiếu thì giá trái phiếu sẽ thấp hơn mệnh giá của nó.

- Lãi suất gia tăng làm cho giá trái phiếu giảm trong khi lãi suất giảm sẽ làm cho giá trái phiếu gia tăng.

- Thị giá trái phiếu tiến dần đến mệnh giá của nó khi thời gian tiến dần đến ngày đáo hạn.

6.1 Giá trị trái phiếu thay đổi như thế nào khi tỷ suất chiết khấu thay đổi?

Khi lãi suất thay đổi, tỷ suất chiết khấu được sử dụng cũng sẽ thay đổi. Như vậy, khi tỷ suất chiết khấu tăng lên, giá trị của trái phiếu sẽ giảm đi. Ngược lại, khi tỷ suất chiết khấu giảm đi, giá trị trái phiếu sẽ tăng lên.

- Nếu tỷ suất chiết khấu < trái tức, trái phiếu có giá trị lớn hơn mệnh giá, và gọi là trái phiếu thưởng (premium bond)

- Nếu tỷ suất chiết khấu > trái tức, trái phiếu có giá trị nhỏ hơn mệnh giá, và gọi là trái phiếu chiết khấu (discount bond)

- Nếu tỷ suất chiết khấu = trái tức, trái phiếu có giá trị bằng mệnh giá, và gọi là trái phiếu ngang giá (par bond)

6.2 Giá trị trái phiếu thay đổi như thế nào gần đến thời điểm đáo hạn?

Khi một trái phiếu gần đáo hạn, giá trị của nó sẽ dịch chuyển gần về mệnh giá. Có 3 trường hợp có thể xảy ra:

- Nếu là trái phiếu thưởng (premium bond), giá trị trái phiếu sẽ giảm dần qua thời gian đến mệnh giá.

- Nếu là trái phiếu chiết khấu (discount bond), giá trị trái phiếu sẽ tăng dần qua thời gian đến mệnh giá.

- Nếu là trái phiếu ngang giá (par bond), giá trị trái phiếu sẽ không thay đổi qua thời gian.

7. Kết luận

Công thức tính giá trái phiếu phụ thuộc vào các yếu tố như loại trái phiếu, lãi suất đáo hạn, mệnh giá và kỳ hạn. Những yếu tố này được sử dụng để tính giá của trái phiếu trên thị trường sơ cấp. Trong thị trường thứ cấp, các yếu tố khác phát huy tác dụng như mức độ tín nhiệm của công ty phát hành, tính thanh khoản và thời gian cho các khoản thanh toán trái phiếu coupon tiếp theo.

Tính giá trái phiếu tức là quyết định giá trị lý thuyết của trái phiếu một cách chính xác và công bằng. Giá trị của trái phiếu được xác định bằng cách xác định hiện giá của toàn bộ thu nhập nhận được trong thời hạn hiệu lực của trái phiếu. Hy vọng bài viết sẽ hữu ích cho các nhà đầu tư khi bắt đầu tham gia vào thị trường trái phiếu.

Tổng hợp bởi Vnrebates

Theo wallstreetmojo