Khi bắt đầu sự nghiệp giao dịch, hai trong số những khái niệm cơ bản nhất cũng như hai trong những yếu tố hấp dẫn chính của giao dịch Forex mà bạn cần nắm đó là Đòn bẩy & Margin. Công cụ thiết yếu này cho phép các nhà giao dịch ngoại hối kiểm soát các vị thế giao dịch có kích thước lớn hơn, giúp họ kiếm được nhiều tiền hơn so với số vốn bỏ ra trong thời gian ngắn.

Tuy nhiên, cho đến bây giờ, đòn bẩy và giao dịch ký quỹ luôn là một vấn đề gây tranh cãi khi nó có thật sự giúp ích cho nhà đầu tư hay chỉ là một công cụ quảng cáo của nhà môi giới để thu hút nhiều khách hàng hơn, và sau đó khiến cho tài khoản của nhà đầu tư bị xóa sổ nhanh hơn?

Những trader mới tham gia thị trường Forex chắc chắn sẽ có rất nhiều thắc mắc về khái niệm đòn bẩy (Leverage) và margin, mối quan hệ giữa 2 khái niệm này như thế nào, những điểm lợi hại của chúng và làm sao để sử dụng hiệu quả trong Forex trading. Bài viết dưới đây sẽ giúp bạn hiểu rõ hơn trước khi bước vào thị trường tài chính khổng lồ và đầy biến động này.

Xem thêm: Cần bao nhiêu tiền để giao dịch Forex?

1. Đòn bẩy/margin là gì? Mối quan hệ giữa đòn bẩy và margin

Đòn bẩy là khái niệm rất quen thuộc trong lĩnh vực tài chính, liên quan đến việc sử dụng nguồn vay trong các hoạt động kinh doanh nhằm tối đa hóa lợi nhuận với một chi phí thấp. Đòn bẩy và margin có mối quan hệ chặt chẽ với nhau.

1.1 Đòn bẩy là gì?

Đòn bẩy trong Forex là gì?

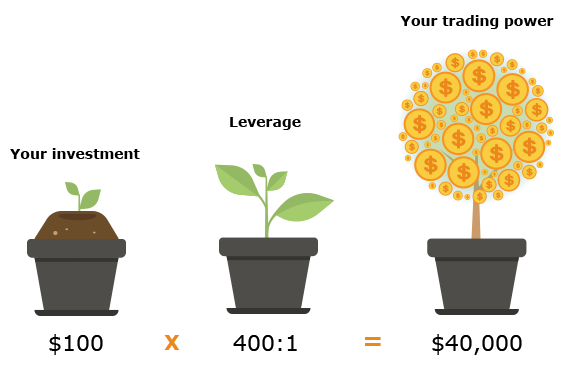

Đòn bẩy (Leverage) là một công cụ tài chính thể hiện bằng một khoản vay bên nhà môi giới cung cấp cho bạn, cho phép bạn thực hiện một giao dịch có giá trị lớn hơn nhiều tài khoản giao dịch vốn có của bạn để thu được những lợi thế từ sự chuyển động của giá.

Một khái niệm thường đi cùng đòn bẩy tài chính trong giao dịch Forex đó là tỷ lệ đòn bẩy – phép đo tài chính giữa tổng giá trị giao dịch và số vốn trader bỏ ra để giao dịch.

Công thức tính tỷ lệ đòn bẩy:

Đòn bẩy tài chính = Tổng giá trị giao dịch / Tổng số vốn giao dịch

Tỷ lệ đòn bẩy trong từng trường hợp sẽ có sự khác biệt phụ thuộc vào đối tượng giao dịch, quy mô vị thế giao dịch và thị trường mà bạn thực hiện giao dịch. Để bạn hiểu hơn về đòn bẩy chúng ta hãy cùng đến với ví dụ:

Giả sử bạn giao dịch với nhà môi giới ngoại hối và bạn chỉ sử dụng đòn bẩy 1:1. Khi đó 1 đô la trong tài khoản bạn hoạt chính xác như giá trị của nó. Khi bạn mua EUR/USD với mức giá 1,24 thì bạn phải trả 1,24 đô la để mua 1 Euro.

Mặt khác, nếu bạn sử dụng đòn bẩy 1:2, điều đó có nghĩa là mỗi đô la trong tài khoản của bạn hoạt động như hai đô la. Lúc ấy, khi bạn EUR/USD với mức giá 1,24 thì bạn chỉ phải trả 0,62 đô la (1,24 /2 = 0,62)

Vậy, sẽ như thế nào khi bạn sử dụng đòn bẩy 1:100?

Có thể bạn sẽ bất ngờ với số tiền bạn chỉ phải trả khi sử dụng đòn bẩy 1:100. Cùng 1 mức giá 1,24 để mua EUR/USD như lúc nãy thì bây giờ bạn chỉ phải trả 0,0124 đô la. (1,24 /100 = 0,0124).

Quy mô và kích cỡ của đòn bẩy thường sẽ vượt số vốn của nhà đầu tư vài lần hoặc thậm chí vài trăm, vài nghìn lần. Đòn bẩy cho phép nhà đầu tư tiếp cận thị trường Forex dễ dàng với số vốn nhỏ. Sử dụng đòn bẩy càng cao thì lợi nhuận có được sẽ càng lớn nhưng rủi ro cũng sẽ lớn theo tương ứng. Chính vì thế mà đòn bẩy luôn được xem là con dao 2 lưỡi trong đầu tư tài chính.

Vì sao phải sử dụng đòn bẩy khi giao dịch forex?

Sức mạnh của đòn bẩy trong Forex

Thị trường forex thường có mức thay đổi giá hàng ngày dao động chỉ khoảng 1%, mức dao động này là tương đối nhỏ so với thị trường cổ phiếu. Đây chính là lý do thị trường forex cho phép thực hiện giao dịch với đòn bẩy cao, bởi vì khi đó, chỉ một sự thay đổi nhỏ của giá cũng có thể mang lại một khoản tiền đáng kể.

Các Broker thường đưa ra đòn bẩy 1:20, 1:50, 1:100, hay thậm chí 1:Vô cực. Với tỷ lệ đòn bẩy 1:100, nghĩa là bạn có thể mở một lệnh trị giá $100.000 chỉ với $1.000 vốn.

Đòn bẩy có sức mạnh rất lớn trong giao dịch, nên khi bạn giao dịch với số tiền lớn hơn với đòn bẩy, bạn có thể giao dịch các lệnh lớn và có khả năng kiếm được lợi nhuận nhiều hơn. Tuy nhiên, với các lệnh khối lượng lớn này, bạn cũng có rủi ro cao hơn, theo đó tổn thất của bạn cũng có thể lớn hơn.

1.2 Tỷ lệ đòn bẩy tối đa trong giao dịch forex – Tỷ lệ đòn bẩy phụ thuộc vào những yếu tố nào?

Một đặc trưng của giao dịch Forex chính là giao dịch có đòn bẩy tài chính, tuy nhiên việc bạn sử dụng đòn bẩy có tỷ lệ bao nhiêu phụ thuộc vào nhiều yếu tố khác nhau và trader cần nắm rõ những chính sách về tỷ lệ đòn bẩy của từng sàn để lựa chọn sàn phù hợp với nhu cầu của bản thân.

Tỷ lệ đòn bẩy phụ thuộc vào giấy phép hoạt động của sàn: Những sàn Forex được cấp phép hoạt phép bởi các cơ quan quản lý như FCA hay ASIC thường bị hạn chế về tỷ lệ đòn bẩy tối đa được phép cung cấp cho nhà đầu tư. Ví dụ: FCA quy định 1:30 là tỷ lệ đòn bẩy tối đa dành cho các broker trong khi ASIC thì cung cấp tỷ lệ đòn bẩy tối đa lên đến 1:500. Những cơ quan khác như CySEC, FSA… thường cho phép broker của họ cung cấp tỷ lệ đòn bẩy rất cao, 1:1000, 1:2000, 1:3000, thậm chí 1:vô cực.

Mỗi loại tài khoản có tỷ lệ đòn bẩy khác nhau: Mỗi loại tài khoản sẽ có những điều kiện giao dịch khác nhau về phí chênh lệch (spread), phí hoa hồng, yêu cầu về số tiền nạp tối thiểu, khối lượng giao dịch tối thiểu/tối đa và có thể cả tỷ lệ đòn bẩy. Thông thường những tài khoản Micro và Standard thường có tỷ lệ đòn bẩy cao hơn tài khoản Pro hay Vip.

Tỷ lệ đòn bẩy phụ thuộc vào sản phẩm giao dịch: Tùy thuộc vào giá trị của từng loại tài sản trên thị trường mà tỷ lệ đòn bẩy tối đa được sử dụng trên những loại tài sản đó cũng khác nhau. Thông thường các sản phẩm ngoại hối, vàng và chỉ số có tỷ lệ đòn bẩy tối đa cao nhất và thường cũng chính là tỷ lệ tối đa áp dụng cho tài khoản giao dịch, tiếp theo là kim loại, hàng hóa, năng lượng và tỷ lệ đòn bẩy thấp nhất là cổ phiếu, quỹ ETF, tiền điện tử…

1.3 Margin trong giao dịch Forex – Vay Margin là gì hay Giao dịch ký quỹ là gì?

Margin trading – Giao dịch ký quỹ là gì?

Trong giao dịch Forex, khái niệm margin có liên hệ mật thiết với tỷ lệ đòn bẩy. Thị trường ngoại hối cho phép nhà đầu tư đặt lệnh mua/bán các tài sản tài chính với giá trị lớn trên một số vốn nhỏ và công cụ để giúp họ làm được điều này chính là đòn bẩy.

Vậy, Margin chính là số tiền tối thiểu mà nhà đầu tư phải đặt cọc để có thể mở một vị thế hay một lệnh giao dịch trên thị trường.

1.3.1 Quan hệ giữa Margin và đòn bẩy

Đòn bẩy và ký quỹ có mối quan hệ chặt chẽ với nhau vì khi mức ký quỹ càng cao thì mức đòn bẩy được sử dụng càng thấp, sử dụng ký quỹ để tạo ra đòn bẩy. Đòn bẩy cho phép trader giao dịch các vị trí lớn hơn số tiền trong tài khoản giao dịch của mình. Đòn bẩy được thể hiện dưới dạng tỷ lệ %.

Margin phụ thuộc vào tỷ lệ đòn bẩy mà trader sử dụng, đòn bẩy sẽ cho biết các bạn phải đặt cọc một số tiền bằng bao nhiêu % so với giá trị giao dịch để lệnh được mở, và tỷ lệ % đó chính là margin rate hay tỷ lệ ký quỹ. Đòn bẩy càng cao thì margin rate sẽ càng nhỏ và tương ứng số tiền ký quỹ hay margin sẽ càng thấp.

| Tỉ lệ đòn bẩy | Margin yêu cầu (%/giá trị của vị thế) |

| 1:1 | 100% |

| 2:1 | 50% |

| 10:1 | 10% |

| 50:1 | 2% |

|

100:1

|

1% |

| 200:1 | 0.5% |

| 400:1 |

0.25%

|

Ví dụ: Bạn muốn đặt 1 lệnh với giá trị giao dịch là $10.000. Nếu sử đụng tỷ lệ đòn bẩy là 1:100 thì tỷ lệ ký quỹ là 1%, nên số tiền ký quỹ tối thiểu là $100 và nếu sử dụng tỷ lệ đòn bẩy là 1:200 thì tỷ lệ ký quỹ là 0.5%, nên số tiền ký quỹ tối thiểu là $50.

1.3.2 Ký quỹ (Vay Margin) là gì?

Vay Margin còn được gọi là giao dịch ký quỹ. Đây là việc các broker cho nhà giao dịch vay tiền để mua thêm tài sản và được xem là khái niệm quan trọng nhất trong giao dịch Forex. Thế nhưng, nhiều trader vẫn chưa thật sự hiểu rõ và hiểu kỹ hoặc hiểu sai ý nghĩa của thuật ngữ này. Margin trong forex được coi là tiền đặt cọc mà các nhà giao dịch gửi cho sàn giao dịch để duy trì vị thế giao dịch của mình. Margin không phải chi phí giao dịch mà là một phần vốn chủ sở hữu được dùng làm tiền ký quỹ.

Tiền ký quỹ có thể gia tăng lợi nhuận cũng có thể gia tăng thua lỗ lên gấp nhiều lần làm ảnh hưởng đến sự trải nghiệm giao dịch của các nhà đầu tư theo hướng tích cực và cả tiêu cực.

Margin được tính bằng tỷ lệ % của tổng số lệnh giao dịch. Hầu hết yêu cầu ký quỹ trong Forex rơi vào khoảng 1% hoặc, 0.5%. Dựa vào yêu cầu ký quỹ của sàn Forex, nhà giao dịch sẽ tính được mức đòn bẩy tối đa mà mình có thể sử dụng với tài khoản giao dịch.

1.3.3 Cách tính ký quỹ trong forex

Có hai cách tính cơ bản về mức ký quỹ trong forex: thủ công và sử dụng máy tính.

- Cách tính ký quỹ thủ công đơn giản:

Cách tính này rất phù hợp với những người giỏi toán. Trader cần biết giá của cặp tiền mà mình muốn mở một vị thế, số lot và đòn bẩy trong tài khoản giao dịch thì sẽ tính được ký quỹ mà trader mong muốn.

Công thức tính rất đơn giản : Ký quỹ = (Giá * Lot)/đòn bẩy tài khoản.

- Cách tính ký quỹ đơn giản bằng máy tính ký quỹ:

Hình thức tính này được đánh giá là phù hợp với tất cả mọi người, đặc biệt là những người không thích tính toán. Đầu tiên trader sẽ cần có máy tính ký quỹ forex. Nó là một máy tính phổ biến trên trang web của bất kỳ nhà giao dịch nào.

Các tính máy tính ký quỹ forex rất dễ sử dụng. Đầu tiên trader nhập các tham số giao dịch của mình. Sau đó, chọn đòn bẩy tài khoản, cặp tiền tệ, khối lượng giao dịch, loại giao dịch, giá mở cửa. Máy tính tính toán ngay lập tức tất cả các tham số của giao dịch, bao gồm kích thước ký quỹ.

1.3.4 Thuật ngữ margin (ký quỹ) trong giao dịch Forex

- Vốn chủ sở hữu (Equity): Số dư tài khoản giao dịch sau khi cộng lợi nhuận hiện tại và trừ đi các khoản lỗ hiện tại khỏi số dư tiền mặt

- Yêu cầu ký quỹ (Margin Requirement): Số tiền cần thiết để thực hiện giao dịch có đòn bẩy

- Lệnh gọi ký quỹ( Margin Call): Khi vốn chủ sở hữu trong tài khoản của bạn giảm xuống 1 mức quy định của nhà môi giới, khi chạm tới ngưỡng Margin Call. Lệnh giao dịch của bạn sẽ bị thanh lý ngay lập tức để đưa tỷ lệ vốn chủ sở hữu và yêu cầu ký quỹ trở lại mức nhà môi giới có thể chấp nhận được.

- Mức ký quỹ ngoại hối (Margin Level): Con số này đo lường mức độ rủi ro của tài khoản giao dịch, nó được tính bằng cách lấy vốn chủ sở hữu chia cho số tiền ký quỹ được sử dụng và nhân với 100 (Mức ký quỹ ngoại hối tính bằng tỷ lệ phần trăm)

- Ký quỹ đã được dùng( Used Margin): Đây là một phần vốn chủ sở hữu tài khoản được dùng làm khoản ký quỹ và được đặt sang một bên để giữ cho các lệnh giao dịch ký quỹ trong tài khoản hoạt động.

- Ký quỹ còn lại (Free Margin): Phần tiền còn lại từ vốn chủ sở hữu trong tài khoản sau khi trừ tiền ký quỹ được sử dụng.

Xem thêm: Các thuật ngữ trong forex cần biết cho các nhà giao dịch ngoại hối

2. Sử dụng đòn bẩy/margin hiệu quả trong giao dịch Forex

2.1 Đòn bẩy là công cụ hữu ích hay cái bẫy rủi ro?

Nhiều trader “cá kiếm” được những món lợi kếch xù nhờ sử dụng đòn bẩy đúng lúc. Bên cạnh đó, không ít người lại rơi vào tình trạng cháy tài khoản và chán nản rời khỏi thị trường chỉ sau một vài giao dịch. Vậy đòn bẩy tài chính là công cụ kiếm tiền hữu ích hay cái bẫy rủi ro mà các broker đưa ra để móc túi khách hàng?

Đòn bẩy tài chính mang lại cho bạn những lợi ích sau:

- Giúp trader mở ra vị thế lớn chỉ với một số vốn nhỏ. Bạn chỉ cần ký quỹ một phần nhỏ của giao dịch và sử dụng tỷ lệ đòn bẩy mà bạn muốn, có thể lên tới 1:400. Để mở 1 vị thế giao dịch 1000 đô la, bạn chỉ cần bỏ ra 2.5 đô la mà thôi.

- Công cụ tuyệt vời để đầu cơ và thực hiện bán khống. Trader có thể hưởng lợi từ những tài sản được-cho-là sẽ giảm giá trong tương lai với mức khuếch đại lên nhiều lần.

- Giúp bạn tiếp cận được với những tài sản tốt trên thị trường. Bạn không cần bỏ ra quá nhiều tiền mà vẫn có thể trading trên những tài sản uy tín, có tần suất giao dịch lớn.

- Bạn có thể sử dụng đòn bẩy 24/24 – công cụ này luôn sẵn sàng để bạn sử dụng cả ngày và đêm.

3 rủi ro của đòn bẩy tài chính bạn cần biết:

- Khuếch đại rủi ro lên nhiều lần. Đây là lý do khiến bạn cháy túi nhanh chóng nếu giao dịch thua lỗ và sử dụng tỷ lệ đòn bẩy cực cao. Cách duy nhất để khắc phục rủi ro này đó là bạn cần chọn tỷ lệ đòn bẩy phù hợp – tức là bạn có khả năng chịu được thua lỗ khuếch đại nếu rủi ro xảy ra.

- Bạn không thực sự nắm quyền sở hữu tài sản. Bạn chỉ có thể thực hiện giao dịch mua và bán để hưởng lợi từ chênh lệch giá. Khi xu hướng giá thị trường thay đổi, các sàn có thể thực hiện margin call– cuộc gọi ký quỹ yêu cầu bạn nạp thêm tiền để giữ lại quyền kiểm soát tài sản. Và nếu không nạp thêm tiền – tất nhiên bạn sẽ thoát vị thế và cháy tài khoản.

- Khi sử dụng đòn bẩy, nếu bạn muốn thực hiện giao dịch qua đêm, bạn sẽ phải trả thêm phí qua đêm để giữ vị thế của mình.

2.2 Quy tắc sử dụng đòn bẩy hiệu quả trong giao dịch Forex

Nhìn chung, đòn bẩy tài chính trong các giao dịch Forex được đánh giá giống như một “con dao hai lưỡi”. Nó có thể khiến bạn giàu lên nhanh chóng với số vốn ít ỏi, và cũng không khó khăn để nó khiến bạn mất đi toàn bộ số vốn ban đầu.

Trước khi sử dụng công cụ này, bạn hãy nhớ tìm hiểu kỹ lưỡng về cả đòn bẩy và ký quỹ cũng như lường trước cả thuận lợi cũng như rủi ro mà công cụ này mang đến. Bên cạnh đó, việc tìm hiểu phương thức sử dụng đòn bẩy trên các thị trường sẽ giúp con đường đến với thành công của bạn trở lên dễ dàng hơn.

- Khi giao dịch bạn cần hiểu cách tính số tiền ký quỹ cần thiết cho mỗi vị trí giao dịch của mình

Hiện tại tính năng tự tính toán số tiền ký quỹ, Margin Level, Equity,….đã được tích hợp vào các nền tảng giao dịch của các nhà môi giới ngày nay. Nên các bạn chỉ cần đánh giá rủi ro giữa số tiền ký quỹ và đòn bẩy để giảm tăng mức ký quỹ và giảm mức đòn bẩy sử dụng xuống. Điều này sẽ giúp tài khoản giao dịch của bạn an toàn hơn trước những hành động mang tính cảm tính, làm gia tăng khối lượng giao dịch của bạn.

- Lựa chọn tỷ lệ đòn bẩy phù hợp

Với tính chất của thị trường Forex thì tất nhiên, sẽ không có trường hợp “Có nên sử dụng đòn bẩy hay không?” mà phải là “nên sử dụng đòn bẩy bao nhiêu là hợp lý?” Thực sự thì đòn bẩy không liên quan nhiều đến rủi ro và lợi nhuận, mà việc sử dụng đòn bẩy như thế nào phần nhiều phụ thuộc vào khẩu vị rủi ro hay phong cách giao dịch của bạn.

Điều quan trọng cần ghi nhớ là kích thước của đòn bẩy của bạn phải tương ứng với kinh nghiệm của bạn trên thị trường. Cụ thể với trader mới, vốn ít và chưa có nhiều kinh nghiệm nên sử dụng tỷ lệ đòn bẩy thấp (không quá 1:100).

Ngược lại, với những trader chuyên nghiệp, họ có mục tiêu lợi nhuận cao hơn, họ có đủ kinh nghiệm để đối phó với những biến động của thị trường, họ có chiến lược giao dịch hiệu quả, nên họ có thể sử dụng một tỷ lệ đòn bẩy cao hơn để đạt được mục tiêu lợi nhuận nhanh hơn.

Trước khi giao dịch với tỷ lệ đòn bẩy “siêu to khổng lồ”, hãy tập luyện kỹ năng giao dịch cũng như thử nghiệm chiến dịch kỹ lưỡng trên các tài khoản demo. Hãy dành thời gian nghiên cứu cực kỹ về tài sản định giao dịch cũng như xu hướng giá trên thị trường trong các kỳ giao dịch trước đó và nếu có thể, hãy cân nhắc sử dụng các công cụ phân tích kỹ thuật.

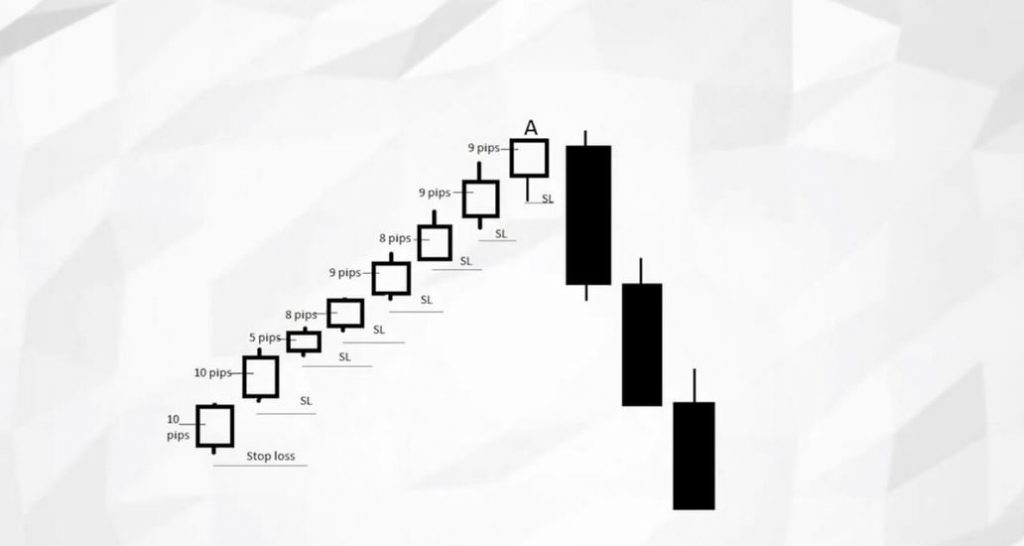

- Tự bảo vệ tài khoản giao dịch của mình bằng việc xây dựng cho riêng mình một chiến lược quản lý rủi ro – tức là cài đặt các mức cắt lỗ Stop Loss cũng như chốt lời Take Profit hợp lý. Stop loss sẽ giới hạn khoản lỗ ở một mức cố định, điều này giúp hạn chế tổn thất trong trường hợp giá đi ngược hướng dự đoán và biến động mạnh, làm cho bạn không thể kịp thời đóng lệnh lại và take profit kiềm chế lòng tham của bạn để giao dịch sáng suốt hơn.

- Bên cạnh đó, bạn cần theo dõi các bản tin quan trọng từ mục lịch thông tin kinh tế, từ các trang web chuyên về tài chính hàng đầu thế giới như Forexfactory, Investing, Fxstreet,… Vì nếu bạn muốn tránh giao dịch trong những giai đoạn thị trường biến động nhiều do lịch kinh tế, thì những trang trên chính là nguồn dữ liệu giúp bạn điều khiển được các lệnh giao dịch của mình. Điều này cũng giúp các nhà đầu tư tránh được các tin tức bất ngờ dẫn đến Margin Call.

Xem thêm: 10 nguyên tắc cần phải nắm rõ để trở thành trader chuyên nghiệp

3. Margin call và stop out là gì và trader cần chú ý để tránh trong giao dịch Forex

Margin Call có lẽ là thuật ngữ vô cùng đáng sợ khi nhắc đến trong giao dịch Forex vì đó là dấu hiệu báo hiệu tài khoản giao dịch của bạn đang rơi vào tình trạng nguy hiểm. Đặc biệt, một cuộc gọi ký quỹ có thể vẫn còn cơ hội cho bạn để cải thiện tài khoản còn nếu stop out xảy ra thì đúng là một cơn ác mộng, là dấu chấm hết cho giao dịch của bạn.

3.1 Margin Call là gì? Nguyên nhân và hoạt động của margin call như thế nào ?

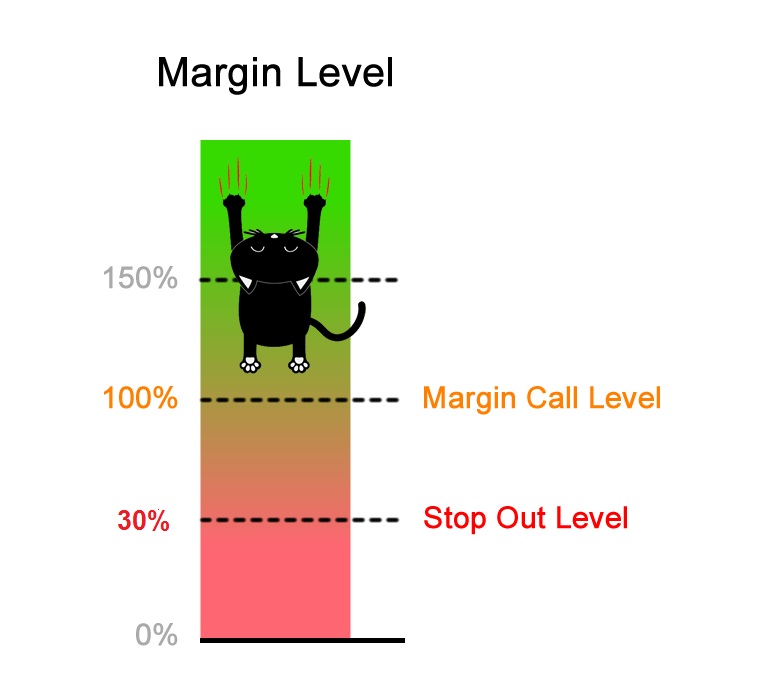

Margin call hay Lệnh gọi ký quỹ là một thông báo/báo động hay yêu cầu từ sàn giao dịch đến các nhà giao dịch khi mức ký quỹ (margin level) giảm xuống dưới một tỷ lệ giới hạn nào đó theo quy định của sàn, để trader có những biện pháp can thiệp kịp thời đến tài khoản giao dịch của mình nếu muốn tiếp tục giữ giao dịch hiện tại của mình.

Margin call còn có thể được giải thích theo hai cách khác nhau:

Cách định nghĩa đầu tiên, “margin call là tình huống xảy ra nếu tổng giá trị vốn chủ sở hữu (giá trị tài sản) của bạn bằng hoặc thấp hơn mức ký quỹ đã sử dụng của bạn” .

Cách định nghĩa thứ hai có thể được biểu thị là “Trình kích hoạt lệnh margin call khi mức usable margin của bạn trở thành 0 (không) tại bất kỳ thời điểm nào” .

Như đã nói ở trên:

Mức ký quỹ (Margin level)= ( vốn chủ sở hữu/tiền ký quỹ đã dùng) x 100

Khi bắt đầu giao dịch, margin level rất cao, nếu > 100% thì được xem là một mức ký quỹ an toàn. Trong quá trình giao dịch nếu thị trường đi đúng với dự đoán của bạn, equity (vốn chủ sở hữu) tăng, thì Margin level tăng. Ngược lại, nếu thị trường đi ngược với dự đoán của bạn, equity giảm dẫn đến margin level giảm.

Tùy thuộc vào mỗi sàn, tỷ lệ margin level giới hạn hay mức gọi ký quỹ (margin call level) sẽ khác nhau, nhưng thông thường là 100% hoặc 50%.

Khi margin call xuất hiện, bạn sẽ nhận được thông báo margin call từ sàn giao dịch qua email hoặc một kênh nào đó, yêu cầu bạn nạp thêm tiền vào tài khoản và nhà giao dịch có 2 biện pháp để cải thiện mức margin level cho tài khoản:

- Nạp thêm tiền vào tài khoản để tăng equity.

- Đóng một phần hoặc toàn bộ các lệnh đang thua lỗ lại để giảm used margin (ký quỹ đã sử dụng).

Ví dụ về Margin call

Giả sử bạn đã bắt đầu sự nghiệp giao dịch của mình với $500 tức là khi đó vốn chủ sở hữu (equity) sẽ bằng với số dư tài khoản (balance) và = $500. Bạn mở 5 lệnh mới, mỗi lệnh có margin là $30. Margin call mà sàn áp dụng cho tài khoản của bạn là 100%.

- Vốn chủ sở hữu (Equity) tại thời điểm bắt đầu khớp lệnh là $500

- Tổng số ký quỹ đã sử dụng (used margin) là $150

Khi đó Margin level ở thời điểm khi bắt đầu khớp lệnh là (500/150)x 100% = 333%. Nếu thị trường đi đúng hướng dự đoán, lệnh của bạn có lời, equity tăng lên thành $550, thì margin level lúc này sẽ là 367%. Ngược lại, nếu thị trường đi ngược hướng dự đoán, 4 trong 5 lệnh đang thua lỗ nặng và tổng vốn equity giảm xuống chỉ còn $120 thì margin level lúc này sẽ là 80% và margin call sẽ xuất hiện.

3.2 Stop out là gì? Quá trình stop out sẽ diễn ra như thế nào?

Khi xuất hiện margin call và margin level tiếp tục giảm sâu hơn, đến một giới hạn nào đó gần về 0 thì sàn giao dịch sẽ tự động đóng tất cả các lệnh của bạn lại mà không có bất kỳ một cảnh báo hay thông báo nào. Việc sàn tự động đóng các lệnh đang chạy của trader khi margin level giảm xuống đến một giới hạn nào đó, thấp hơn margin call chính là stop out.

Cơn ác mộng stop out

Tương tự như margin call, mỗi sàn sẽ quy định một tỷ lệ margin level giới hạn đối với stop out khác nhau nhưng tỷ lệ mà đa số các sàn hiện nay đang áp dụng trên các loại tài khoản tiêu chuẩn là 50%, 30% hoặc 20%.

Ví dụ về stop out:

Giả sử sàn giao dịch có mức margin call là 50% và stop out là 20%. Số dư tài khoản hiện tại là 10.000 USD và bạn vào lệnh với mức ký quỹ (used margin) là 1.000 USD. Nếu không may bạn bị lỗ tới 9.500 $, vốn chủ sở hữu lúc này sẽ giảm xuống còn 10.000 $ – 9.500 $ = 500 $.

Đây đã là 50% số tiền ký quỹ đã sử dụng của bạn (500 $ so với 1.000 $). Lúc này, sàn giao dịch sẽ đưa ra cảnh báo margin call.

Tiếp theo, nếu khoản lỗ lên tới 9,800 $, vốn sẽ chỉ còn 10.000 $ – 9,800 $ = 200 $. Xin chia buồn, 200 USD chính là 20% của 1,000 USD, stop out diễn ra, sàn giao dịch sẽ đóng các lệnh đang thua lỗ của bạn.

Như vậy, margin call xuất hiện để cảnh báo trader rằng lệnh của bạn đang bị thua lỗ, tài khoản của bạn đang nguy hiểm và cần có biện pháp can thiệp kịp thời để tránh trường hợp mất trắng hoặc nợ lại sàn. Còn nếu bạn không can thiệp và margin level tiếp tục giảm sâu, sàn sẽ stop out hay đóng lệnh của bạn để tránh trường hợp các bạn không nạp thêm tiền vào tài khoản hay nói cách khác là trốn nợ.

3.3 Các biện pháp để tránh margin call và stop out

Nếu bạn muốn tránh cơn ác mộng mà chúng ta đã bàn luận rất nhiều bên trên, bạn cần thực hiện nghiêm túc một số bước để ngăn chặn margin call hay stop out. Trong 2 cơ chế trên trong khi margin call có thể cứu vãn thì stop out đáng sợ hơn rất nhiều và điều cần làm là đừng bao giờ để nó xảy ra!

Tuy nhiên khoảng cách từ margin call đến stop out là rất ngắn, đặc biệt trong trường hợp thị trường biến động mạnh và stop out xảy ra đồng thời với margin call. Nhìn chung các biện pháp để ngăn chặn đều liên quan đến vấn đề quản lý giao dịch phù hợp.

Tuy nhiên, nếu bạn thấy khó khăn và vẫn chưa biết phải làm gì thì hãy làm theo một số lời khuyên hữu ích của chúng tôi dưới đây.

- Điều đầu tiên là đừng mở quá nhiều lệnh cùng một lúc. Tại sao? Bởi vì khi đặt nhiều lệnh hơn hơn có nghĩa là số tiền ký quỹ sẽ tăng lên và khi đó vốn chủ sở hữu chỉ giảm một chút thôi cũng đã chạm vào mức stop out.

- Để giữ an toàn cho bản thân, bạn nên sử dụng mức stop loss để dừng lỗ. Chúng tôi biết rằng khi đặt stop loss, bạn có thể gặp những tình huống trớ trêu như giá vừa chạm vào stop loss thì đã bật ngược lại rất mạnh. Cảm giác đó là khá đau đớn, tuy vậy xét về lâu về dài thì stop loss là luôn luôn cần thiết.

- Bạn cũng nên xem xét sử dụng các kỹ thuật phòng ngừa rủi ro. Vấn đề là rất nhiều trader Forex không biết gì về phòng ngừa rủi ro. Nói một cách thẳng thắn, bạn không thể tồn tại trong thị trường Forex mà không áp dụng một kỹ thuật mà các trader chuyên nghiệp sử dụng trong nỗ lực bù đắp cho tổn thất của họ và để tránh giới hạn dừng trong Forex.

- Nếu sàn của bạn có margin call cao hơn stop out. Khi bị margin call, bạn nên sử dụng ngay một phương thức nạp tiền ngay lập tức để thêm tiền vào tài khoản giao dịch của mình.

- Bạn đừng nên vung tay quá trán. Chỉ chấp nhận vào các lệnh mà bản thân cảm thấy có thể chịu được mức lỗ trong trường hợp gặp diễn biến bất lợi.

- Mẹo cuối cùng: Hãy luôn tỉnh táo khi giao dịch forex. Hãy chỉ vào lệnh khi cơ hội đến, đừng giao dịch bởi vì “nghiện” và tuyệt đối tránh xa hội chứng FOMO.

Mẹo tránh stop out là gì?

Các trader thành công nhất chỉ giao dịch khoảng 2,5% đến 5% vốn chủ sở hữu của họ. Nếu bạn là một newbie và vẫn chưa quen với việc tính toán hay xem thông tin của các thông số này, hãy giao dịch demo trước. Với giao dịch demo, bạn có thể thoải mái kiểm tra mọi tính năng của sàn giao dịch mà không chịu bất cứ rủi ro mất tiền nào.

Xem thêm: Các bước xây dựng chiến lược giao dịch Forex hiệu quả

Lời kết

Có thể nói, đòn bẩy tài chính hay hình thức giao dịch ký quỹ là công cụ hữu ích để các trader kiếm tiền từ thị trường Forex. Tuy nhiên công cụ hay hình thức giao dịch này ẩn chứa nhiều rủi ro, đặc biệt là với các trader còn non trẻ, chưa dày dặn kinh nghiệm giao dịch trên thị trường.

Margin call và đặc biệt là stop out là điều mà không trader muốn xảy ra đối với tài khoản của mình, và cách duy nhất để ngăn chặn điều này chính là không ngừng trau dồi kiến thức và cải thiện kỹ năng giao dịch của bản thân. Bởi, đơn giản là thao trường bạn đổ nhiều mồ hôi thì khả năng cao chiến trường sẽ bớt đổ máu.

Theo investopedia