Trong phần đầu tiên của ngày hôm nay, chúng ta sẽ tìm hiểu tại sao đồng đô la Mỹ luôn có vị thế độc tôn trên thị trường tài chính, và một thông tin khác không thể bỏ qua, đó là FED – tổ chức quyết định sự di chuyển của thị trường.

Khởi đầu của đồng Đô La Mỹ – Lịch sử hình thành bắt nguồn từ chiến trận

Đồng đô la Mỹ, hay USD, không chỉ là một loại tiền tệ, nó là biểu tượng của sức mạnh và uy tín trên thị trường quốc tế. Tuy nhiên để có vị thế như ngày nay, đồng đô la Mỹ cũng đã trải qua không ít thăng trầm.

Đồng đô la Mỹ

Chiến Tranh Giành Độc Lập và Sự Xuất Hiện Đầu Tiên (1775 – 1781)

Trong những năm đầu của Chiến tranh Giành độc lập của Hoa Kỳ (1775 – 1783), nhu cầu về tiền tệ để tài trợ cho cuộc chiến trở nên quan trọng. Năm 1775, Second Continental Congress (SCC): Cơ quan lập pháp thứ hai của nội các Hoa Kỳ quyết định phát hành một loại giấy bạc được gọi là “Continental Currency” để tài trợ cho chiến phí.

Tuy nhiên, giấy bạc này không được đảm bảo bằng bất kỳ giá trị cố định nào và dẫn đến hiện tượng lạm phát nhanh chóng. Giá trị của nó sụp đổ, và nó trở thành một loại tiền giấy vô giá trị.

Hiến Pháp Hoa Kỳ và Quyết Định Về Tiền Tệ (1781 – 1787)

Với sự kết thúc của Chiến tranh Giành độc lập vào năm 1781, Hoa Kỳ tiếp tục đối mặt với vấn đề bất ổn trong hệ thống tiền tệ. Năm 1785, SCC thông qua Đạo Luật về Quản lý phần lãnh thổ phía Tây, mở ra cánh cửa cho việc quản lý các vùng lãnh thổ mới sáp nhập và làm cho hệ thống tiền tệ lại một lần nữa trở thành một vấn đề quan trọng.

Sự không ổn định của tiền tệ tiếp tục gia tăng vào năm 1787, SCC đã quyết định tổ chức Hội nghị Hiến pháp Hoa Kỳ để sửa đổi Hiến pháp Hoa Kỳ năm 1781. Hiến pháp mới được ban hành vào năm 1787 và cuối cùng được thông qua vào năm 1788.

Một trong những quyết định quan trọng nhất là tạo ra một hệ thống ngân hàng quốc gia và đặt quyền lực về tiền tệ vào tay Chính phủ liên bang. Các lựa chọn về loại tiền tệ cụ thể và quyền lực liên quan đến nó đã dẫn đến việc sáng lập Ngân hàng Hoa Kỳ vào năm 1791.

Ngân hàng Hoa Kỳ và Sự Ra Đời của Đồng Đô La Mỹ (1792)

Năm 1792, sau khi Chính phủ liên bang bắt đầu hoạch định hệ thống tài chính và tiền tệ mới, Ngân hàng Hoa Kỳ đưa ra quyết định tạo ra một loại tiền tệ mới, có tên gọi chính thức là “đô la Mỹ” (dollar). Loại tiền này được thiết kế để thay thế các loại tiền giấy và kim loại khác đang lưu thông và đồng thời tạo ra một hệ thống tài chính ổn định hơn.

Như vậy, vào năm 1792, đồng đô la Mỹ chính thức xuất hiện, đánh dấu bước quan trọng trong lịch sử tiền tệ của Hoa Kỳ. Từ thời điểm này, đồng đô la Mỹ đã trở thành một biểu tượng của sự ổn định và uy tín trong hệ thống tài chính thế giới.

Hệ Thống Tiền Tệ Hiện Đại (Từ thế kỷ 20 cho đến ngày nay):

Trong thế kỷ 20, hệ thống tiền tệ Mỹ trải qua nhiều biến động, từ Hội nghị Bretton Woods với việc chấm dứt chế độ bản vị Vàng vào năm 1971, đến cuộc chiến tranh Trung Đông 1973 đã chính thức hình thành nên chế độ “bản vị Dầu” qua đó đánh dấu sự độc tôn của đồng đô la Mỹ khi tất cả các giao dịch mua bán “mạch máu của kinh tế” toàn cầu đều phải được sử dụng bằng USD.

Có một sự thật về đồng đô la Mỹ mà chúng ta cố tình lờ đi chính là những sự kiện liên quan đến đồng tiền này đều ẩn mình dưới các xung đột trên chiến trận. Tuy nhiên sự chuyển mình hoa lệ của đồng bạc xanh không chỉ gắn liền với máu và chiến trận mà còn gắn liền với sự phát triển kinh tế vượt bậc của Mỹ.

Sự chuyển mình hoa lệ nhờ ưu thế vượt trội về kinh tế

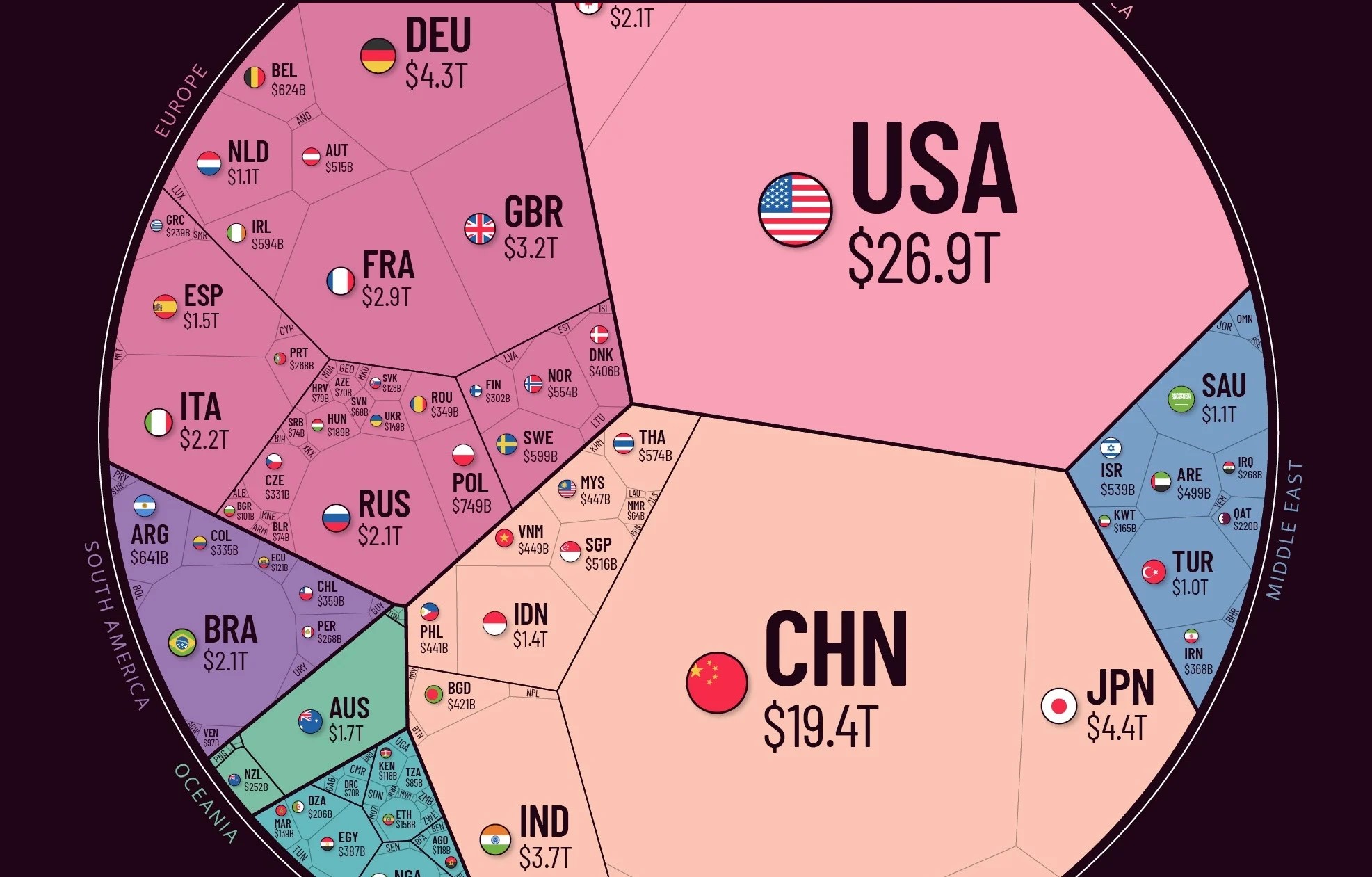

Kinh tế Mỹ với đặc trưng là nền kinh tế lớn nhất hành tinh, gấp 6 lần kinh tế Nhật, 5 lần kinh tế Đức và 8 lần kinh tế Anh tính theo phương thức ngang giá sức mua. Đặc trưng căn bản nhất của U.S economy là một nền kinh tế dịch vụ với gần 70% sản lượng của GDP đến từ các loại dịch vụ như real estate, transpotation, finance, health care.

GDP của Mỹ và các nền kinh tế khác 2023

Chúng ta đều dễ dàng nhận thấy một điều là mọi ngóc ngách trên hành tinh này đều sử dụng đô la Mỹ, nên hiển nhiên đô là Mỹ phải là vua của các loại ngoại tệ.

Mỹ là nơi có thị trường vốn (cổ phiếu) và trái phiếu phát triển vào bậc nhất trên thế giới. Giới đầu tư nói chung đặc biệt yêu thích và luôn tăng cường mức đầu tư vào các loại tài sản Mỹ. Theo Quỹ tiền tệ quốc tế (IMF) thì đầu tư trực tiếp nước ngoài vào Mỹ chiếm khoảng 40% tổng lượng trên toàn cầu và nền kinh tế Mỹ HẤP THỤ khoảng 71% trong số đó.

Về lý do nền kinh tế Mỹ chỉ hấp thụ 71%, đó là do một số nhà đầu tư nước ngoài không hài lòng (khoảng 29%) đối với mức lợi tức đạt được từ việc đầu tư vào các tài sản Mỹ. Khi không hài lòng với mức lợi tức này, họ sẽ bán lại các tài sản định giá bằng $ và tìm kiếm các loại tài sản có lợi tức cao hơn ở những vùng đất khác. Hành động này sẽ tác động trực tiếp đến giá trị các lớp tài sản định giá bằng $ cũng như bản thân chính đồng đô la Mỹ.

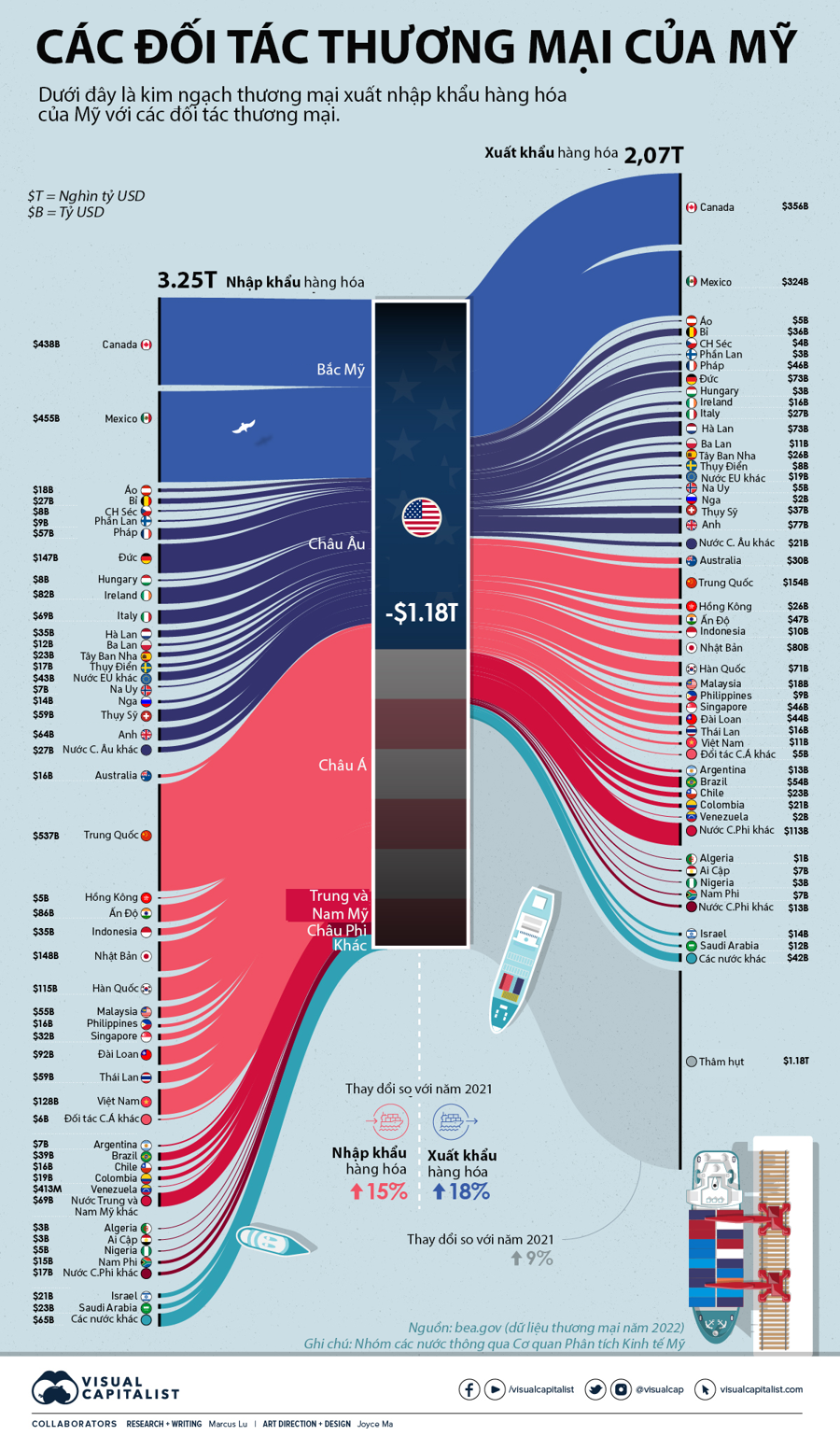

Xét trên phương diện quy mô xuất nhập khẩu, Mỹ là đối tác thương mại lớn nhất cho hầu hết các quốc gia. Chiếm 20% tổng số thương mại trên thế giới. Do đó, những biến động tăng giảm của đồng $ sẽ gây ra những tác động đến hoạt động thương mại toàn cầu, đặc biệt là đối với những nước mà Mỹ là đối tác lớn nhất.

Sự suy giảm giá trị của USD sẽ có thể thúc đẩy hoạt động xuất khẩu của Mỹ đồng thời gây khó cho hoạt động nhập khẩu. Ngược lại, một đồng USD tăng giá sẽ gây lợi cho hoạt động nhập cảng và gây khó cho việc bán hàng ra bên ngoài của các doanh nghiệp Mỹ.

The Federal Reserve Board (FED) – Cơ quan điều hành chính sách tiền tệ Mỹ

Cục dự trữ liên bang mỹ (FED) là cơ quan điều hành chính sách tiền tệ độc lập của Mỹ. Được thành lập với chức năng tổ chức và điều hành Ủy ban thị trường mở liên bang (FOMC- Federal Open Maket Committee). FOMC được thành lập bao gồm bảy quan chức FED, chính là bảy thành viên của hội đồng thống đốc do tổng thống chỉ định và được quốc hội phê duyệt, cùng với năm chủ tịch đại diện của mười hai ngân hàng dự trữ các bang.

FOMC tổ chức tám cuộc họp mỗi năm để đưa ra các quyết định về lãi suất và các dự báo về triển vọng kinh tế. Với vai trò là ngân hàng trung ương độc lập, các quyết sách của FED ít chịu tác động của chính trị. Định kỳ mỗi sáu tháng, hàng năm vào tháng hai và tháng bảy, FED sẽ xuất bản báo cáo về chính sách tiền tệ và chủ tịch FED có trách nhiệm tường trình báo cáo này trước quốc hội.

Đây là một trong những bản báo cáo quan trọng vào bậc nhất đối với trader, nó bao gồm các dự báo về tăng trưởng, dự báo lạm phát và tình hình việc làm của FED. Mục tiêu điều hành chính sách tiền tệ của FED cũng như các Central Bank khác trên thế giới là ổn định giá cả và đạt được các mục tiêu tăng trưởng kinh tế.

FED theo đuổi các mục tiêu về kiềm chế lạm phát, tạo việc làm và cân bằng các mục tiêu tăng trưởng. Hai công cụ mà Fed thường dùng để điều hành chính sách tiền tệ là hoạt động thị trường mở và công cụ lãi suất Fed fund rate.

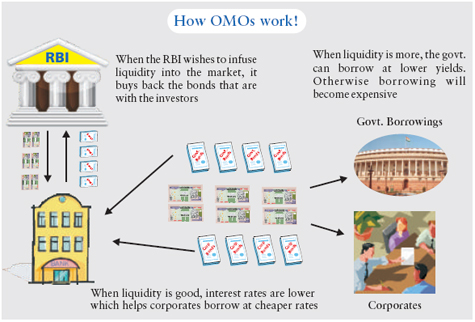

Hoạt động thị trường mở (Open Market Operations)

Đây là việc mua bán các loại tài sản tài chính như trái phiếu chính phủ, tín phiếu kho bạc của Fed trên thị trường liên ngân hàng. Đây là một trong những phương thức phổ biến nhất trong điều hành chính sách của Fed. Khi Fed tiến hành thu mua các loại tài sản tài chính cũng đồng nghĩa làm tăng cung tiền trong nền kinh tế và do đó làm cho lãi suất hạ xuống, hoạt động này thường được xài trong các thời kỳ kinh tế suy yếu.

Trong các thời kỳ lạm phát tăng cao, FED thường bán ra các loại tài sản này. Qua đó rút bớt một lượng tiền ra khỏi nền kinh tế. Hoạt động này thường được sử dụng trong các thời kỳ kinh tế tăng trưởng quá nóng và lạm phát dâng cao.

Open Market Operations

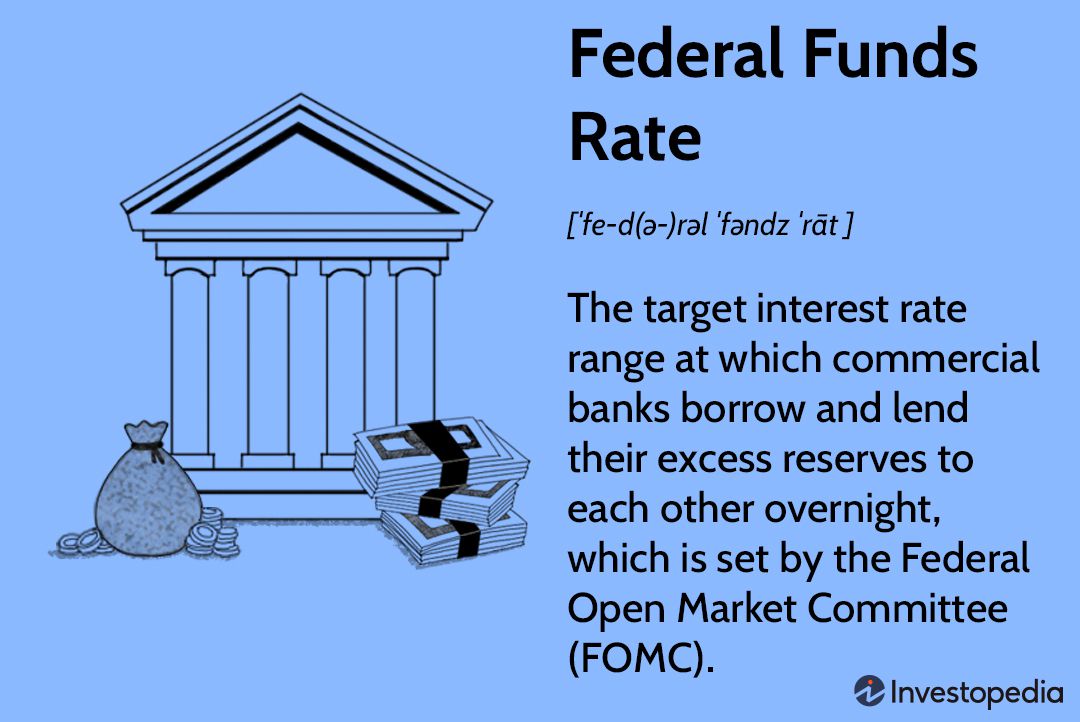

Fed fund rate (tỉ lệ lãi suất cho vay nhằm đáp ứng nhu cầu dự trữ bắt buộc)

Nguyên tắc hoạt động của các ngân hàng thương mại nói chung là phải giữ lại một khoản tiền gọi là khoản dự trữ bắt buộc. Ở Mỹ cũng vậy, Fed với tư cách là ngân hàng trung ương quy định các ngân hàng thương mại phải giữ một lượng tiền mặt nhất định ở chi nhánh của Cục dự trữ liên bang, để phòng bị cho những trường hợp bất trắc xảy ra làm cho tình trạng người đến ngân hàng rút tiền tăng cao thì còn có nguồn dự trữ để chi trả.

Nhưng nếu vì một lý do nào đó khiến cho một hoặc nhiều ngân hàng thương mại thiếu (hoặc không có đủ) khoản này vào cuối ngày, thì Fed buộc họ phải đi vay bổ sung vào cho đủ. Khoản vay có thể từ các ngân hàng thương mại khác trong hệ thống hoặc cũng có thể vay từ chính the Fed. Khi vay thì phải trả lãi. Và mức lãi phải trả này chính là Federal Reserve Fund Rate (Fed Fund Rate) do Fed quy định.

Vì phương thức hình thành như trên nên Fed Fund Rate còn được gọi là lãi suất cơ bản. Gọi là cơ bản vì lãi suất này cũng chính là cơ sở để hình thành các mức lãi suất cho vay khác. Khi lãi suất cơ bản tăng lên thì các loại lãi suất khác cũng tăng lên theo, nguyên nhân là do khi đó chính các ngân hàng cũng phải trả mức lãi suất cao hơn khi vay mượn vốn từ ngân hàng khác hoặc từ the Fed. Ngược lại, khi lãi suất cơ bản giảm thì các loại lãi suất khác cũng sẽ giảm xuống do chi phí đi vay của ngân hàng thương mại giảm.

Trong các thời kỳ lạm phát tăng cao, Fed thường quy định mức lãi suất này cao hơn. Mục đích căn bản khi làm như vậy là Fed muốn làm cho chi phí đi vay của các ngân hàng thương mại trở nên đắt đỏ hơn. Do đó, họ sẽ có xu hướng dự trữ nhiều hơn, khi dự trữ nhiều hơn đồng nghĩa lượng tiền khả dụng để cho vay giảm đi. Lượng tiền này giảm đi thì giúp giảm lượng tiền lưu thông trong nền kinh tế, lạm phát do đó mà được kiểm soát.

Định nghĩa của Investopedia về Fed Funds Rate.

Trái lại, trong các thời kỳ kinh tế suy yếu, Fed thường giảm Fed Fund Rate, qua đó gián tiếp làm giảm các mức lãi suất cho vay khác. Hệ quả cuối cùng là làm tăng cung tiền giá rẻ trong nền kinh tế, qua đó thúc đẩy kinh tế phát triển.

Hai công cụ điều hành chính sách trên có thể được dùng cùng lúc hoặc cũng có thể dùng độc lập. Theo dõi chặt chẽ những hành động này của Fed có thể mang đến cho trader những cơ hội mua bán đầy tiềm năng.

Phần 1 của chuỗi serie bài viết những điều cần phải biết về đồng đô la Mỹ xin được phép tạm dừng tại dừng tại đây. Ở các bài viết sau, chúng ta sẽ lần lượt tìm hiểu các tin tức, sự kiện quan trọng cũng như các mối tương quan giữa đô la Mỹ và các loại tài sản khác như thế nào.